作者:优选资本 郭宇鹏

“市场长期来看是一台称重机,短期来看是一台投票机。“

——本杰明·格雷厄姆

价值投资之父,本杰明·格雷厄姆用一句话精确阐述了二级市场价值投资的本源。然而对于一级市场的投资而言,

个人认为

可以进一步分解成两个方面:

(1)投资于商业价值成长性高的项目;

(2)让这份资产出现在最适合的市场上交易。

就投资利润最大化而言,简而言之就是用最高的PE倍数将最大化的商业价值转换成滚滚的钞票。如果把上面这句话应用在biotech领域,那么有两个当代奇观是无论如何都无法不提及的:第一是美国的药价,第二是中国A股的高PE。

。

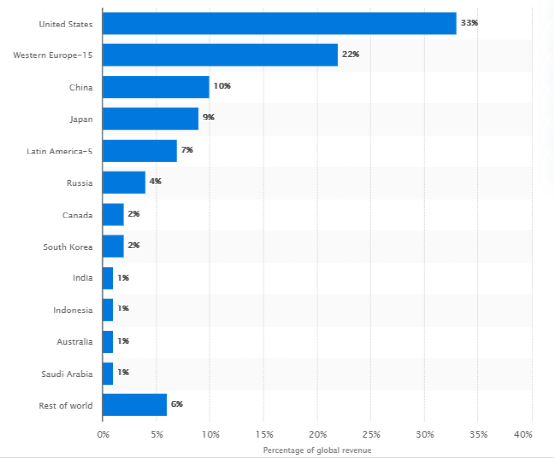

上图是

statista公布的2017年全世界各地药品销售额排名。2017年美国药品销售总额4530亿美元,欧洲约为2120亿美元。在美欧日等发达国家市场专利药基本占全部药品销售的65%左右。而回到中国的数据根据私下沟通,较为可靠的结果是2020年中国创新药市场总规模约1050亿人民币。用中国2020年的数据对比美国2017年的数据我们可以得知,美国的创新药市场规模约是中国的20倍,欧洲是中国的10倍左右。

其实说到美国在药物支付方面的能力即便不提供数据,对于中美市场规模的差距看文章的各位都是心知肚明。如果把制药工业以及和他相关的保险,医疗等利益相关行业视作一个利益集团的话,那么医药保险复合体是美国国内规模最大的集团,超过平时耳熟能详例如华尔街或者军工复合体。

在美国的现行制度下,其国内最大利益集团对于政策的扭曲能力毋庸置疑,人民大学的翟东升教授甚至把这个集团称为帝国之癌。这个现象注定是无法在其他国家复制的,就如同房地产是关于“location,location,location”的游戏一样,制药同样是一个“America,America,America”的游戏。

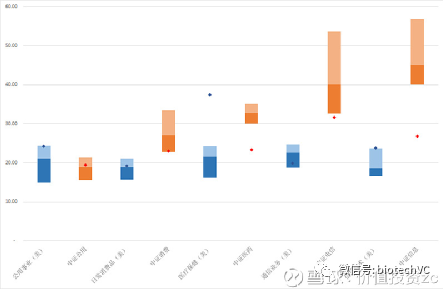

说回大A股的估值。目前7家按照第五套标准上市的企业因为没有利润的存在,而各个企业的成色和估值的对比又很难找到一个可靠的可比较指标。而我们还是按照比较保守的A股医药股平均PE来测算一下。下面借用价值投资zc发表于雪球上面《A股vs美股的分行业历史PE对比》一文中的最近10年统计做个对比。下图中上端浅色是25分位-50分位,下段深色是50分位-75分位。

同样1亿元利润,在Nasdaq可以换得20亿出头的市值,而在A股则可以换到将近40亿的市值。从投资人的角度看来把在美国实现的商业利润拿到A股来换算成价格是毫无疑问的最优解。套用一句老舍先生在茶馆里面

的话“美国的药价.中国的PE .两大强国侍候着我一个人.这点福气还少吗?”

而实现“美国的药价.中国的PE”的核心则在于如何获取美国市场的利润。我们试想一下。假设有一家公司最终凭借着自己八分的实力,九分的努力和十分的运气,终于研发出了一款满足美国市场急切需求的药品。然后这个公司在临床一期的时候把全球权益license out给了大型药企,获得了若干亿milestone和3%的royalty。最终这个药即便卖到全球年销售额50亿美元,那又跟研发企业有什么干系呢?

这个研发企业又能值多少钱呢?

说回如何获得美国市场的利益,其实这个问题的答案也是十分明确。

首先,按照研发需求组织起来的中国创业公司去美国建立销售体系根本属于天方夜谭。(顺带说一句,按照研发需求组织起来的中国创业公司在中国建立销售体系也大概率属于白日梦系列产品。所谓专业的人做专业的事,研发是专业,企业管理/市场规划/最终的实际销售也是非常专业的领域。如果biotech想转型Pharma,那么第一个需求可能就是让先前的研发管理团队出局)

唯一可能获得美国市场权益的方式就是与国外有销售力量的企业进行合作分润。从潜在市场份额的比例来看,最优的合作方式是co-development,其次是double digit royalty的license-out,再次一等是single digit royalty的license-out。当然目前国内的新药项目超过95%在国际市场毫无竞争力,但是少数瞄准美欧未满足临床需求的企业反倒有一个非常独特的优势,用好了可能会起到奇效。

国际市场的现实是大型跨国药企掌握了销售以及推广渠道,初创期的biotech公司无论是身处美国,欧洲,日本亦或者是中国除了个别准备自建销售体系的公司外都必须与大公司达成各类合作。本质上所有Biotech企业都是处于卖方(卖项目)的角色,是处于同一生态位的竞争者。

在这里我想指出一个被绝大多数人忽略的中国Biotech企业的竞争优势,即运营成本低。

这个运营成本低并非是一般大家所说的临床花费低,一个旨在占领全球市场的创新药公司需要验证产品在不同族群中作用,到国外做临床试验是一个必然的选择,在这方面中外公司是同一处境的;

也不是运营成本低,大家都清楚目前中国创新药公司的人员成本谈不上廉价,尤其在临床方面;而真正的绝对优势在于资金成本低。无论在什么行业,任何公司本质上都是在执行两个步骤:

(1)对外发行股份换取资本;

(2)使用资本构建资产。

一般意义上的成本低都是指在步骤2的执行上更有效率,而目前中国Biotech公司的优势恰恰在步骤一对比外国同类公司有明显效率优势。

这一点从股权融资到后面的IPO融资上面都有体现。2020年美国平均Nasdaq IPO Post-money估值在782M USD,看起来不低,但各位请注意2020年是一个Nasdaq Biotech IPO行情高涨到在很多方面突破历史记录的一年,仅仅在2019年IPO Post-money估值还仅仅在600M USD出头。

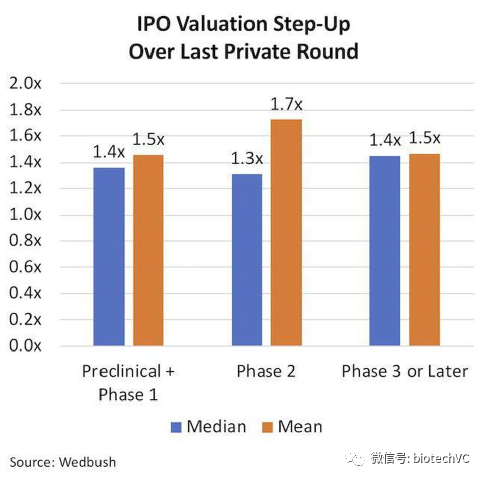

根据

Wedbush的研究结果各个临床阶段的美国Biotech 的IPO的pre-money估值基本是Pre-IPO轮post-money估值的1.5倍左右。由此我们可以合理的估计出美国Biotech企业的Pre-IPO轮融资投后估值大致在3-4亿美元之间折合20-30亿元人民币,每拿到1亿元人民币可投资资金约需要美国后期企业付出3%-5%的股权。

下面我们再看一下国内的情况,据已发布的招股说明书目前已上市企业的Pre-IPO轮平均投后估值超过50亿元(区间30-80)。中国Pre-IPO轮估值大约是美国的一倍以上,中国企业的资金成本优势是非常明显的。请注意,以上成本差距还是在无视双方资产质量的情况下。

归根结底这个优势是由于科创版对于类似公司的估值泡沫吸引逐利的PE基金套利推高了公司融资时的估值带来的。估值高低的好坏我们暂且不论,但是中国Biotech企业拥有低成本资金是一个客观事实。

现阶段大多数中国Biotech公司创始人及团队都是海外工作多年的背景,对于各类交易的大致框架也比较熟悉,往往容易套用以前的交易架构,而这些架构都是针对欧美环境优化。如何用好自己手中的鬼牌,针对性的优化交易条款是需要中国的Biotech企业家好好思考一下的问题。比如说对于作为项目买方的跨国医药公司来说,他们的每一个deal都是一笔投资,而在Corporate finance中衡量项目和挑选项目大多都是用IRR作为指标的。IRR是一个典型的歧视远期现金流的计算方式,在有资金成本优势的情况下通过针对性的优化条款的促成交易或者用近期收益换取更多的远期商业权益是非常可能的。

当然上面这个优势是建立在现有股市估值红利的基础上。红利肯定会有消失,但我认为应该可以维持相当一段时间。因为估值红利的消失肯定涉及二级市场对于一类资产的估值下调,而估值的下调通常无非是因为两个因素:

(1)不能兑现业绩预期,导致的估值下调。

首先我们需要分清行业的业绩预期与各个公司的业绩预期并不是一回事,个别公司或者个别靶点无法兑现预期与市场如何看待创新药的相关性并不强,主要是因为通常的思考回路是首先对着个例找原因,比如做PD1的公司过多,或者某某企业有自身运营问题,而不会直接一棒子把创新要打死说在中国做药没有经济价值。最终对于创新药的整体预期将是通过比较多的项目实际情况逐步修订完成的,而不是一蹴而就的。考虑到目前中国创新药管线普遍的临床进度,临床所需时间+审批所需时间+销售爬坡本身需要的时间,在2021年初这个时间截点我们可以断定二级市场对于创新药未来预期的大幅调整不会在中短期内发生。简而言之3-4年内二级市场对于创新药的预期还是相对平稳的。

(2)短期内股票超量供给。

从YT撤回科创版上市申请来看可以短期内大批量生产拥有后期管线公司上市套利的license-in模式似乎不受监管鼓励。随着科创版管理层越来越重视公司的科创属性,预计未来放松标准的概率比较小。

未来5年内会在科创版上市形成股票供给的不外乎是:(1)注册在国内;(2)目前已经进入2期临床;(3)在1-2轮融资内估值可以超过40亿人民币的企业。

这些企业当中还要减去一定会去Nasdaq和港股18A的企业,包括商业原因,公司注册在海外,融资拿了美元资金,或者license-in模式等。粗略的感觉未来5年真正能符合标准并且申报科创版的企业也就在最多数十家的样子,平均下来每年十家左右。虽然也说不上少,但是对比科创版自创建以后18个月上市200家的扩容速度,以及目前上千家公司排队申报上市的规模,这一年十家左右上市造成超量供给导致的崩盘是几乎不可能的。