1

、业绩符合预期,4G后周期和新产品导入期影响短期业绩。

公司上半年实现营业收入10.66亿元,同比增长8.2%,归母净利润1.12亿元,同比增长0.25%,基本符合预期。其中公司第二季度营收明显改善,实现营收5.69亿元,同比增长16.96%,但受原材料价格上升及行业竞争加剧影响,二季度净利润同比下降5.55%。我们人认为,当前行业处于4G后周期,5G还未进入商用,行业整体投资规模下滑,同时公司新产品布局还处于导入期,短期对公司成长性带来一定影响。具体分产品来看,公司通信电缆及光纤光缆产品上半年营收5.70亿元,同比增长20.51%,通信组件上半年营收2.08亿元,同比下降23.08%,PCB系列上半年实现营收1.71亿元,同比增长6.17%。

2、毛利率受原材料影响略下降,费用率维持稳定,保理业务扩大带来经营性现金流减少

毛利率方面,上半年综合毛利率26.8%,较去年同期下降了2.19个百分点。毛利率下降的主要原因是公司的射频线缆及连接器产品面临原材料上涨及激烈的市场竞争。具体来看,通信电缆及光纤光缆毛利率22.11%,同比下降7.4个百分点,PCB产品毛利率16.65%,同比下降5.50个百分点,而通信组件毛利率36.80%,同比增长7.94%。

费用方面,在新产品及新市场持续投入费用的情况下,公司维持了费用率的稳定。其中销售费用率3.46%,同比下降0.93个百分点,管理费用率7.38%,同比上升0.4个百分点,财务费用较去年增加了95.55%,主要系受汇率影响汇兑损失增加所致。

现金流方面,公司上半年经营活动产生的现金流净额为-4.2亿元,同比减少7255.64%,主要受商业保理公司扩大业务规模,增加放款及归还贷款所致。风险提示: 5G及国防市场推进不及预期、市场竞争加剧,新产品开发不及预期。

3、

新产品布局进展顺利,军民融合不断延伸,打开下阶段成长空间

公司一直致力于为不同领域的客户提供可定制的信号互联的一站式解决方案和产品的打包供应。通过不断的研发和市场投入,公司将原有的通信及防务科工双主营业务,不断向通信及物联网、防务科工、轨道交通、新能源汽车和医疗等领域延伸。在产品上,公司从单一的射频同轴电缆,拓展至包括射频、电、光等连接领域的核心元器件。此外公司还通过收购江苏万邦成功切入了相控阵、波束控制、毫米波等5G核心技术领域,助力公司从核心器件向核心系统延伸。目前公司已经在“相控阵天线阵面系统”、“卫星通信系统”、“水下及空中一体化信息系统”等技术上取得了一定成果,为公司打开了不断上升的市场空间。

此外公司作为稀缺的军民融合重要平台标的,一方面积极参与核九院、沈飞601所等核心院所的混改项目,成立合资公司在光束、光通信、电磁兼容等领域展开深度合作;另一方面公司水下防御系统进展顺利,预计今年将取得重大突破,打开至少五百亿市场空间。

4

、业绩增速进入阶段性调整,5G时钟最早受益,静待水下防御系统花开。

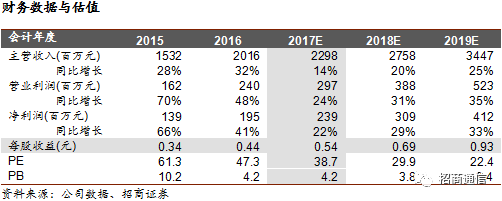

我们认为公司上半年增长放缓是短期现象,公司正处于产品导入期,未来随着公司不断切入新兴领域,同时5G和军品新产品和新产能的逐渐释放,同时考虑5G投资射频率先受益、海洋防御系统即将突破,公司产业地位将不断提升,业绩恢复可期,未来成长空间确定。我们预计公司17和18年业绩分别为2.4亿元和3.1亿元,对应当前股价PE为29X、23X,当前股价调整充分,坚持底部区间推荐,继续维持“强烈推荐-A”。

风险提示

:

新产品推进不及预期、市场竞争加剧、水下防御系统推进不及预期。