北上资金持续流入,加配金融周期

——上周流动性评级为B

天风策略:刘晨明/肖超虎/李如娟/许向真/徐彪

报告联系人:韩旭东/吴黎艳

具体报告内容和数据交流请联系:

许向真/吴黎艳15995793175

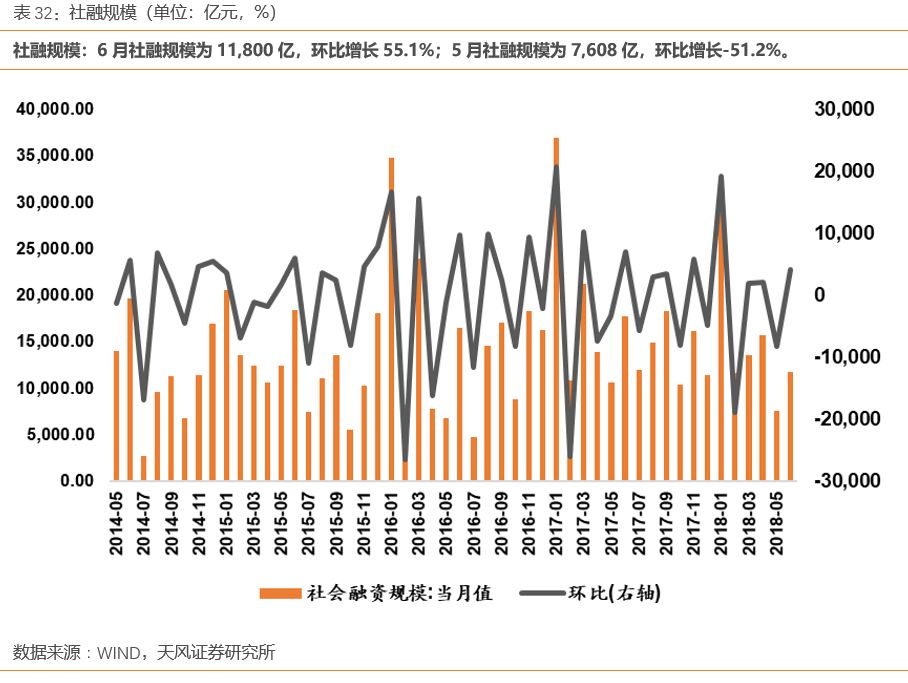

近期,随着9月3日A股第二批纳入MSCI时间的接近,北上资金仍保持流入意愿。截至8月7日,今年以来沪股通、深股通累计净流入数分别为1097.06亿元和834.57亿元,其中,近一个月(6月25日至8月7日,下同)分别为299亿元、83.53亿元。

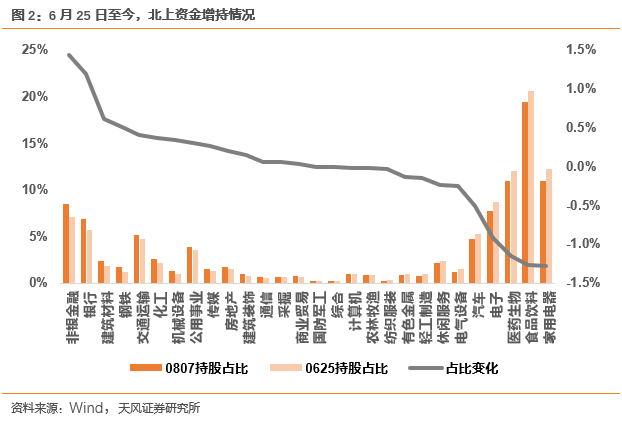

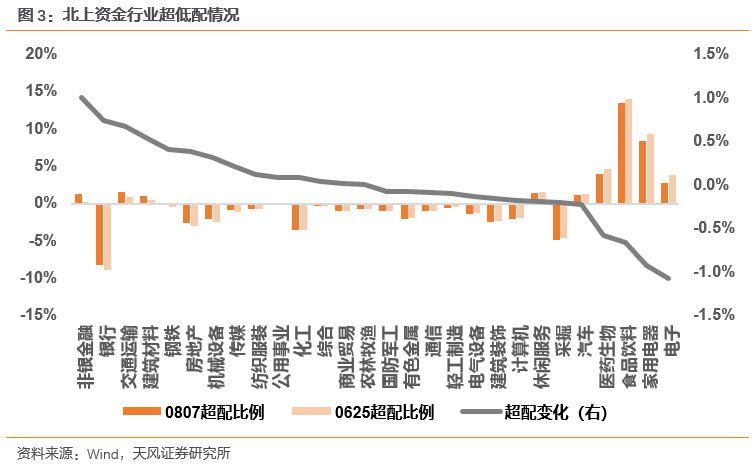

从行业配置来看,近一个月,北上资金增持市值最高的行业为非银金融、银行、建筑材料、钢铁和交通运输,主要集中在金融和周期领域。减持市值最高的行业为家用电器、食品饮料、医药生物、电子和汽车,消费股被明显调仓减持。

进一步看超低配比例的变化情况:以当天流通A股市值为基准,近一个月超低配比例提高最多的行业为非银金融、银行、交通运输、建筑材料和钢铁,超低配比例减小最多的行业为电子、家用电器、食品饮料、医药生物和汽车。

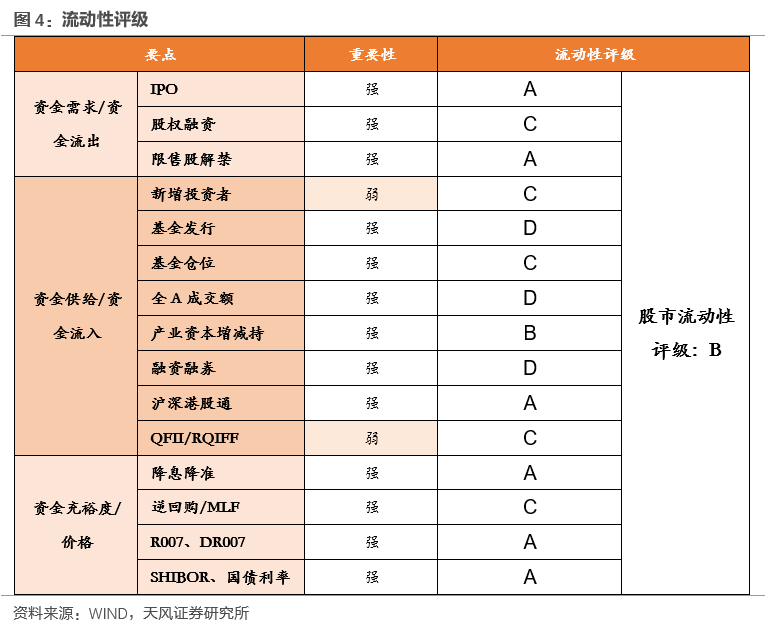

下表选取关乎股市流动性的15个指标,强指标10分,ABCDE分别对应10分、8分、6分、4分、2分;弱指标减半,ABCDE分别对应5分、4分、3分、2分、1分(则满分140分,最低28分)。最终通过加权来获得综合评级。

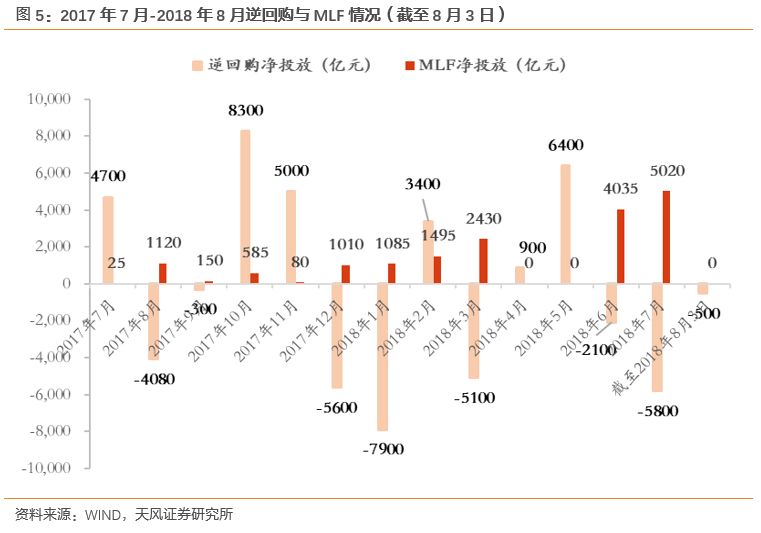

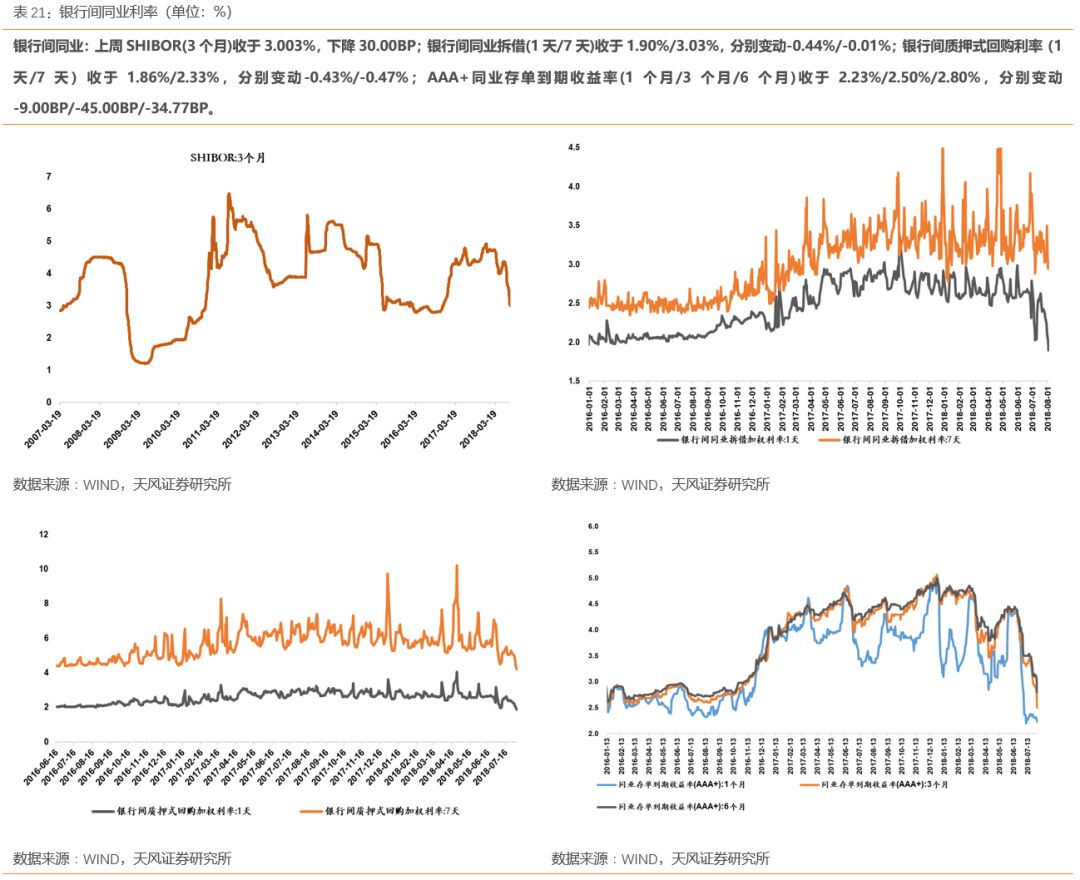

上周逆回购净回笼,资金利率下降:

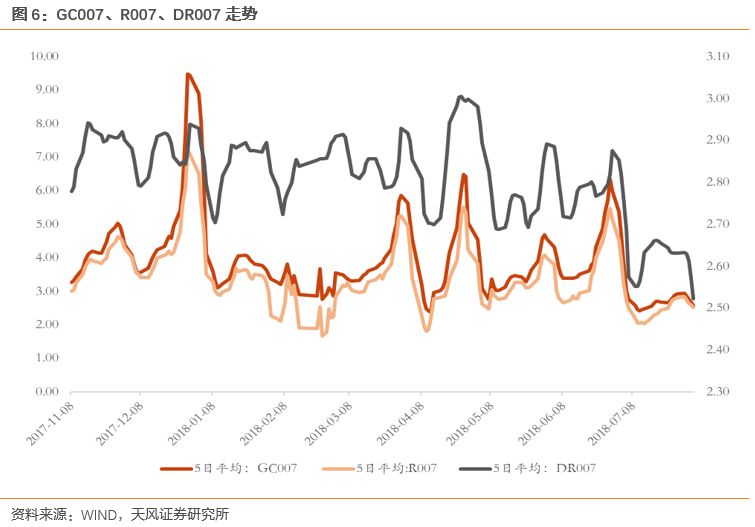

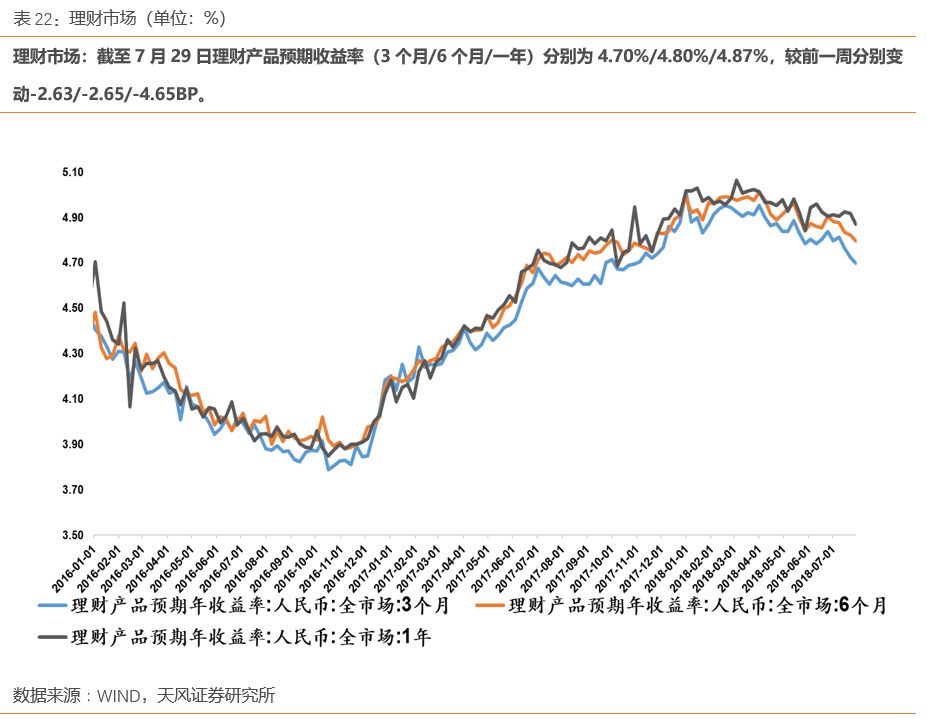

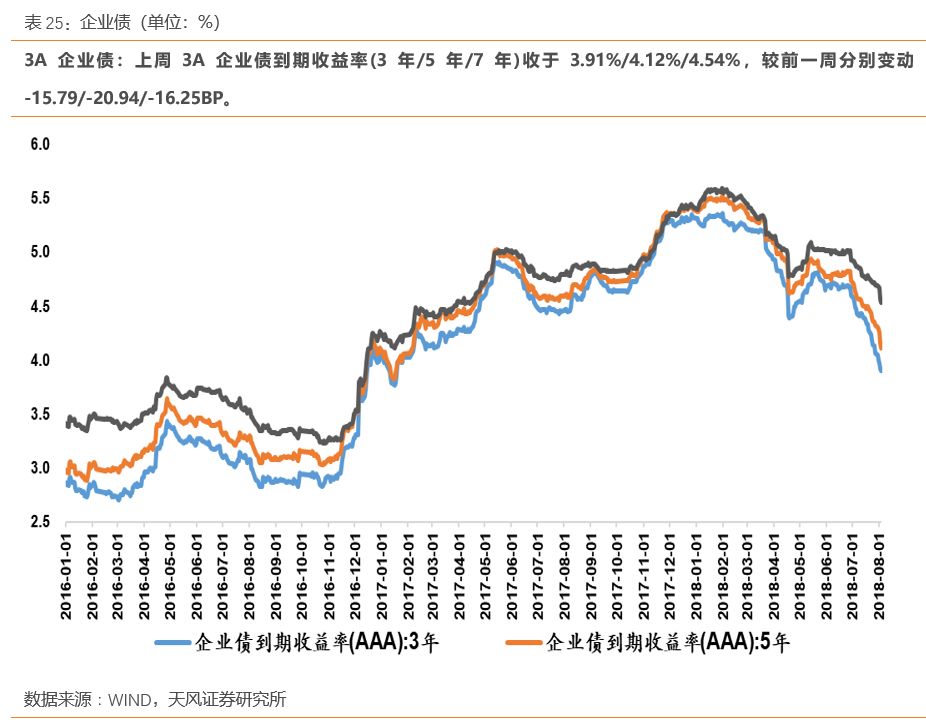

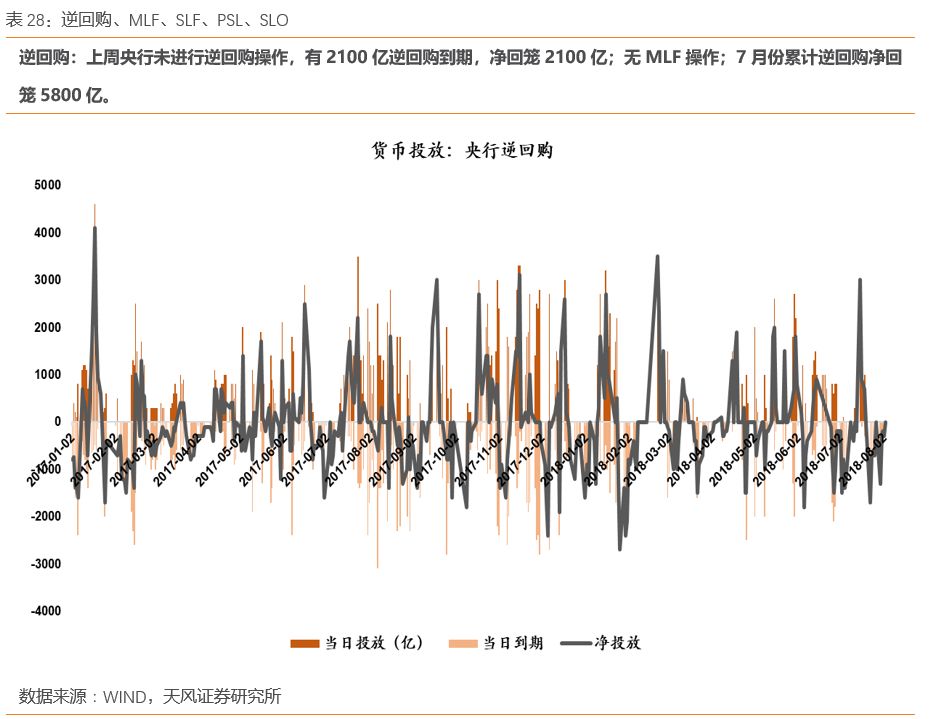

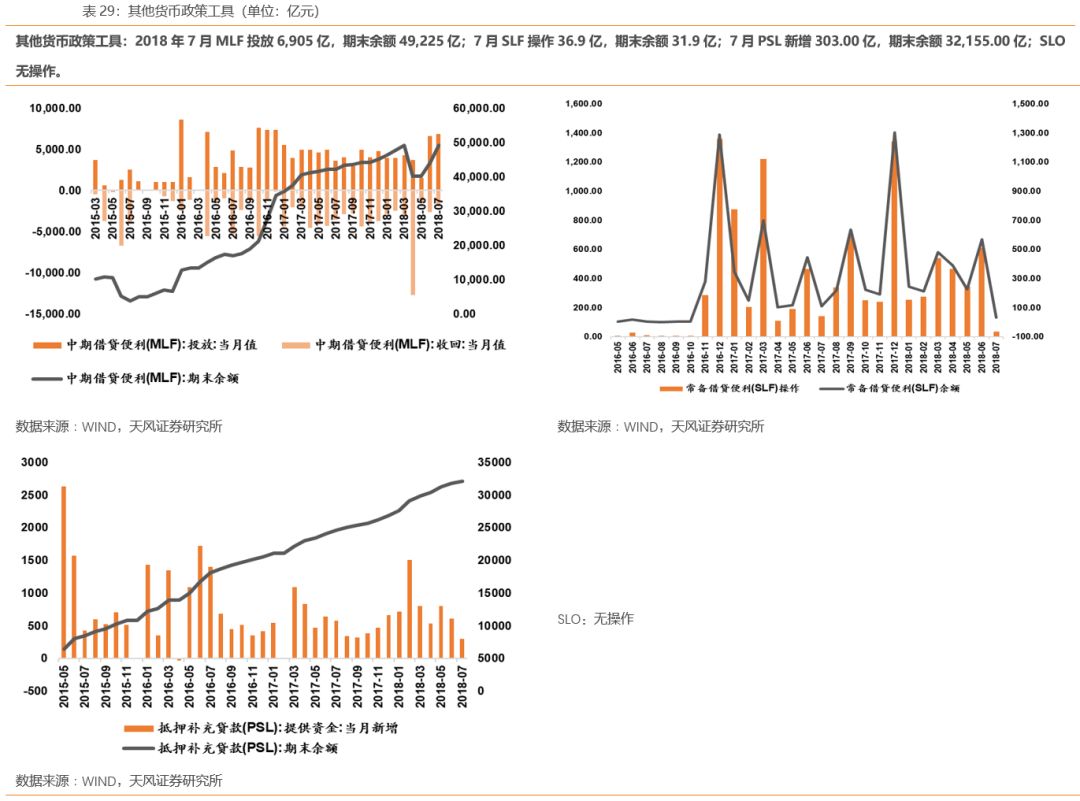

上周央行未进行逆回购操作,有2100亿逆回购到期,净回笼2100亿;无MLF操作;7月份累计逆回购净回笼5800亿。数据上看,上周SHIBOR(3个月)收于3.003%,下降30.00BP;银行间同业拆借(1天/7天)收于1.90%/3.03%,分别变动-0.44%/-0.01%;银行间质押式回购利率(1天/7天)收于1.86%/2.33%,分别变动-0.43%/-0.47%;AAA+同业存单到期收益率(1个月/3个月/6个月)收于2.23%/2.50%/2.80%,分别变动-9.00BP/-45.00BP/-34.77BP。上周3A企业债到期收益率(3年/5年/7年)收于3.91%/4.12%/4.54%,较前一周分别变动-15.79/-20.94/-16.25BP。上周中短票据到期收益率(1年/3年/5年)收于3.38%/3.93%/4.16%,较前一周分别变动-32.10/-12.62/-16.36BP。上周长三角票据直贴利率收于3.25%,较前一周下降20.00BP。上周末国债到期收益率(1年/5年/10年)为2.80%/3.17%/3.48%,较前一周分别变动-18.32/-13.99/-8.78BP。

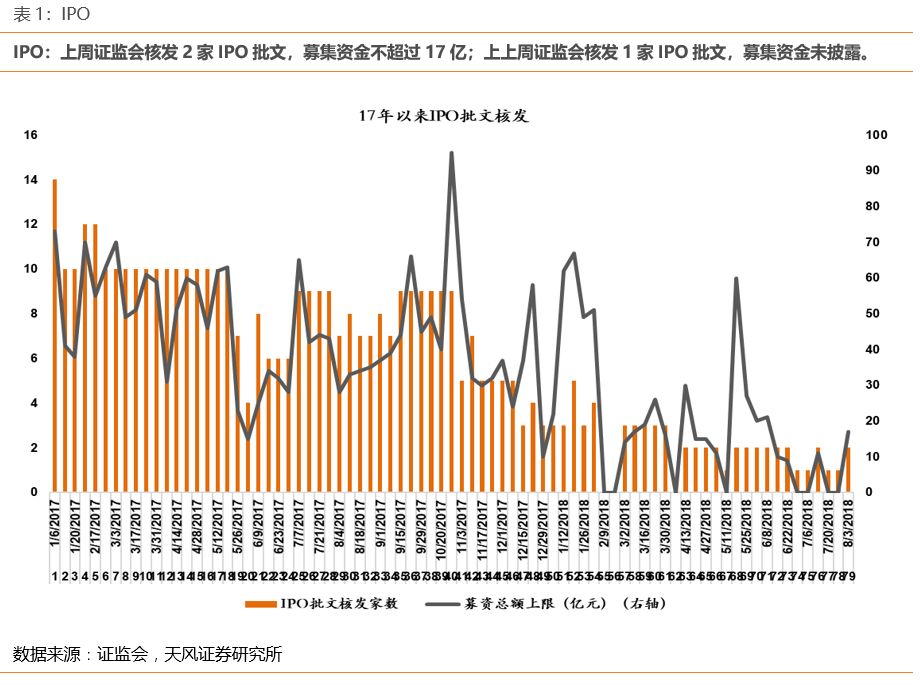

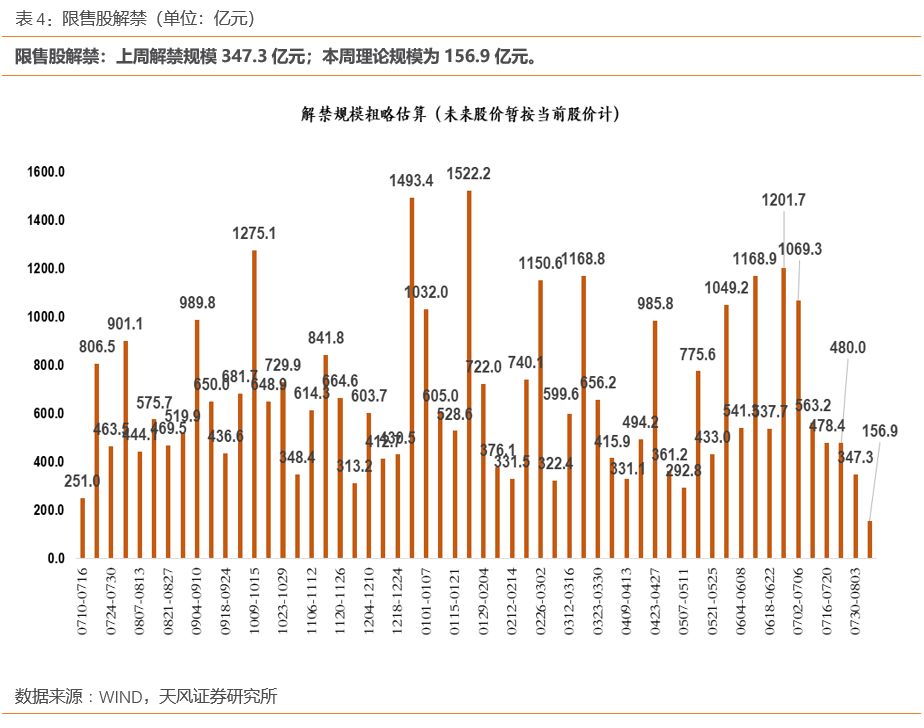

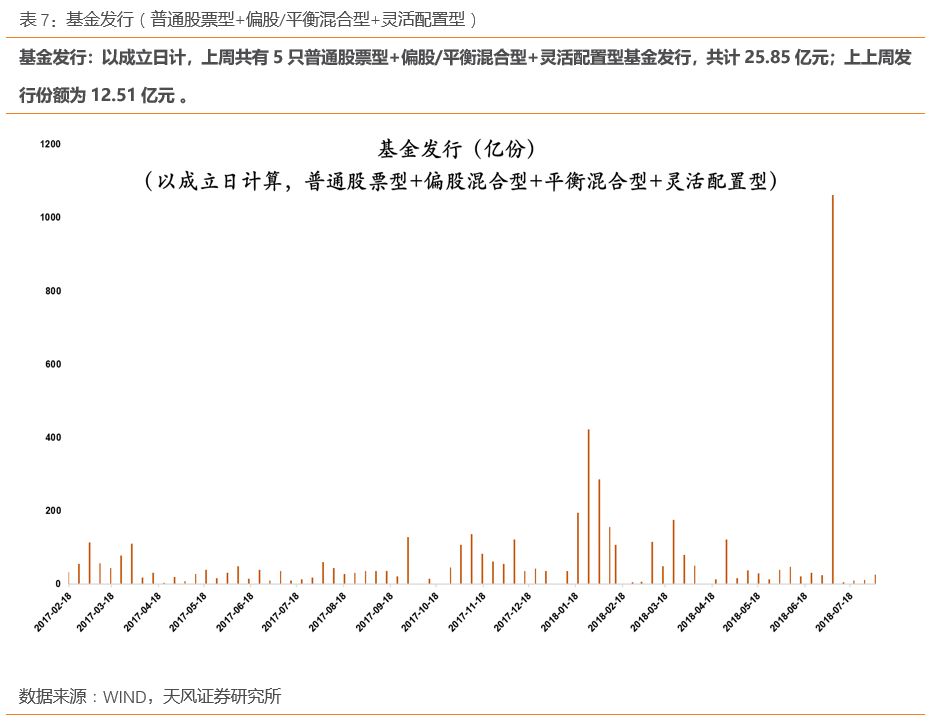

IPO核发2家,基金发行份额增加:

上周证监会核发2家IPO批文,募集资金不超过17亿;上上周证监会核发1家IPO批文,募集资金未披露。以成立日计,上周共有5只普通股票型+偏股/平衡混合型+灵活配置型基金发行,共计25.85亿元;上上周发行份额为12.51亿元 。

产业资本净增持,沪深股通资金流入增加:

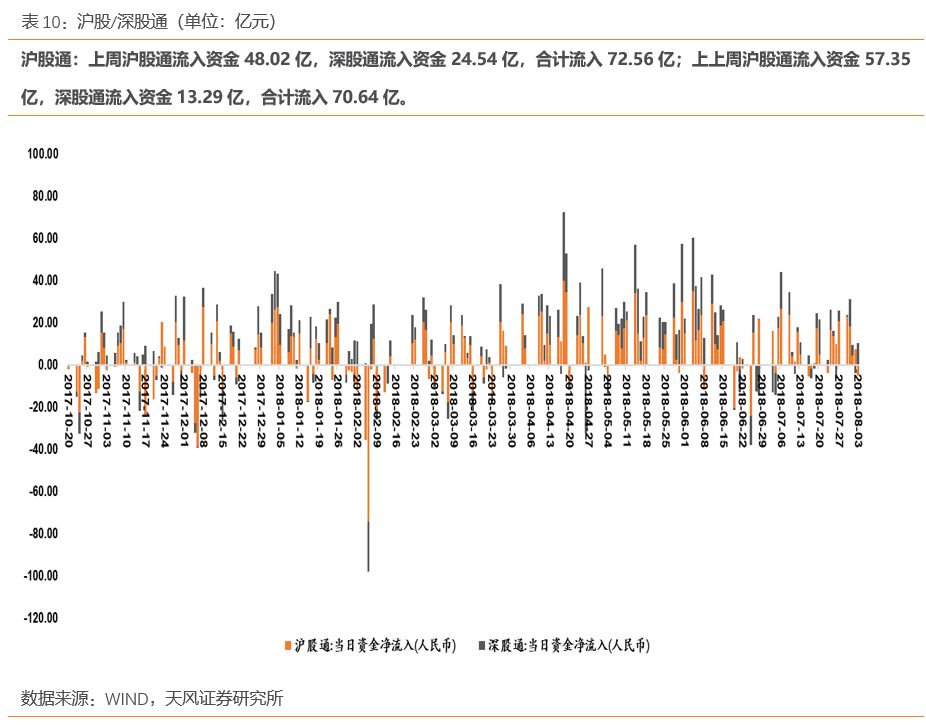

上周产业资本增持17.11亿元,减持9.38亿元,净增持7.73亿元;上上周产业资本增持45.59亿元,减持53.22亿元,净减持7.62亿元。上周沪股通流入资金48.02亿,深股通流入资金24.54亿,合计流入72.56亿;上上周沪股通流入资金57.35亿,深股通流入资金13.29亿,合计流入70.64亿。

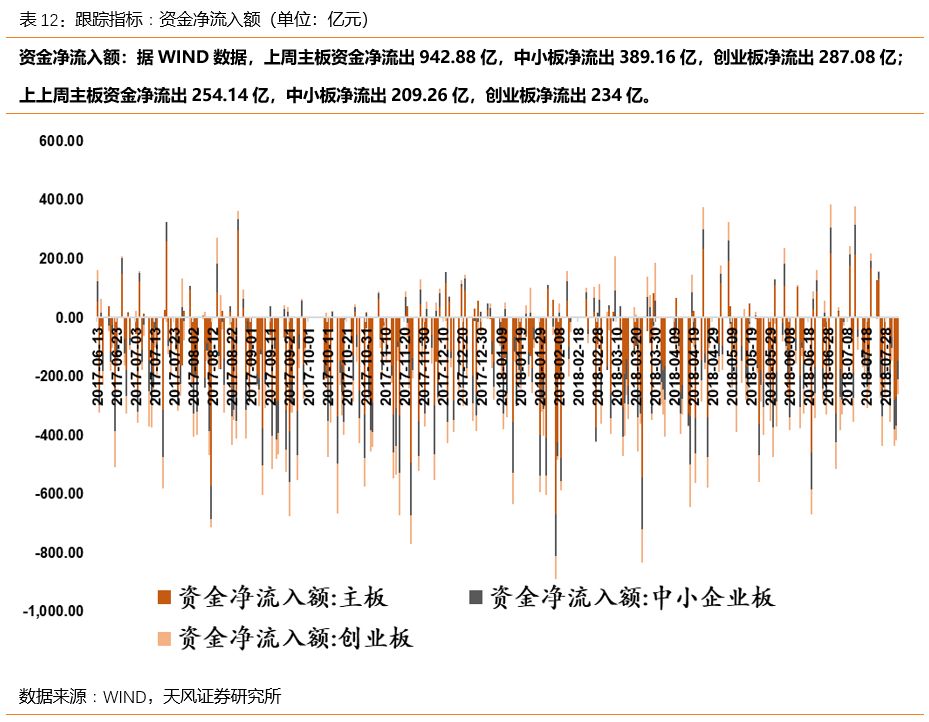

市场活跃度方面:

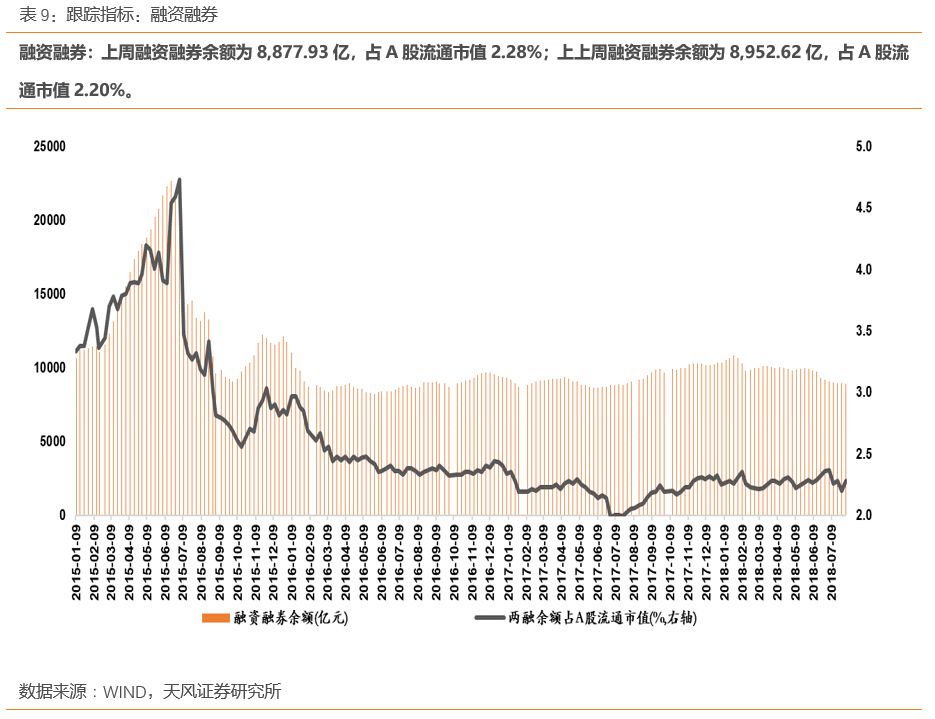

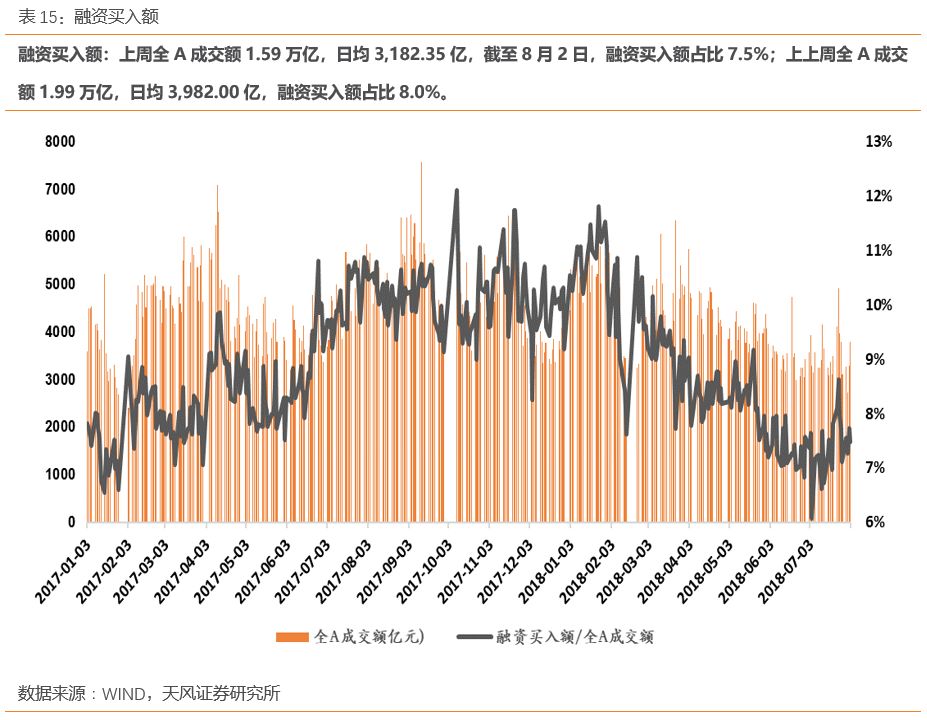

上周融资融券余额为8,877.93亿,占A股流通市值2.28%;上上周融资融券余额为8,952.62亿,占A股流通市值2.20%。上周全A成交额1.59万亿,日均3,182.35亿,截至8月2日,融资买入额占比7.5%;上上周全A成交额1.99万亿,日均3,982.00亿,融资买入额占比8.0%。

其他我们重点关注的指标里:

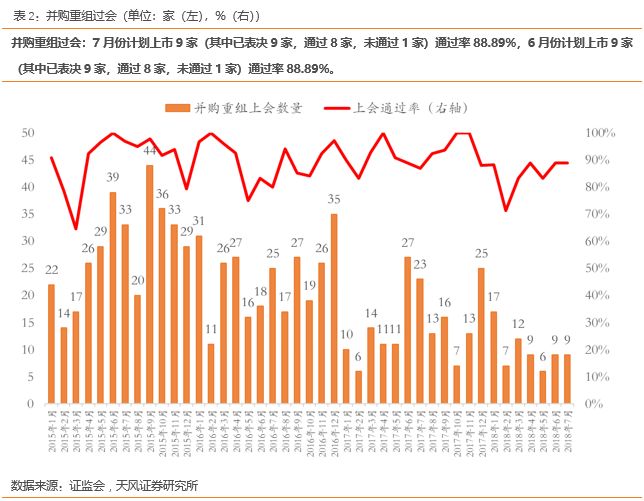

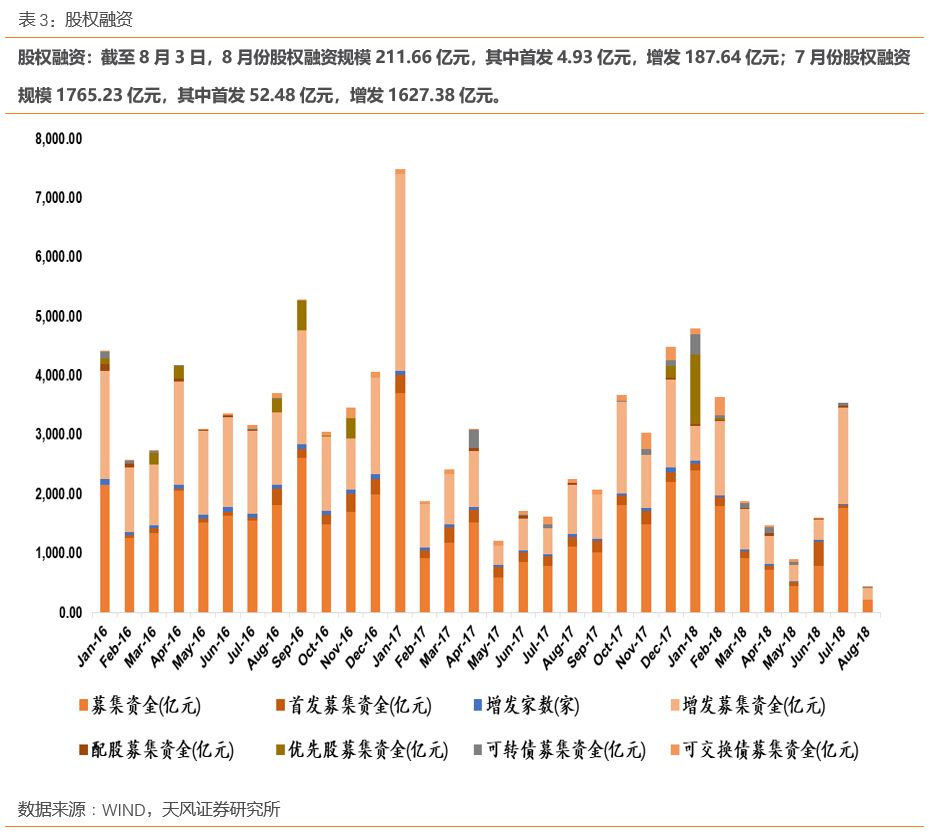

截至8月3日,8月份股权融资规模211.66亿元,其中首发4.93亿元,增发187.64亿元;7月份股权融资规模1765.23亿元,其中首发52.48亿元,增发1627.38亿元7月份计划上市9家(其中已表决9家,通过8家,未通过1家)通过率88.89%,6月份计划上市9家(其中已表决9家,通过8家,未通过1家)通过率88.89%。

说明:

①

“边际方向”

代表本周相对于上周的变化,箭头仅代表数字的变动方向,对流动性的影响方向需根据具体指标含义判断。

②

“今年以来位置”

表示指标在今年以来走势的相对位置。

1

、资金需求

/

资金流出

1.1

股权融资

/

并购重组

跟踪指标:IPO、并购重组过会、全市场股权融资规模

1.2

限售解禁

跟踪指标:限售股解禁

1.3

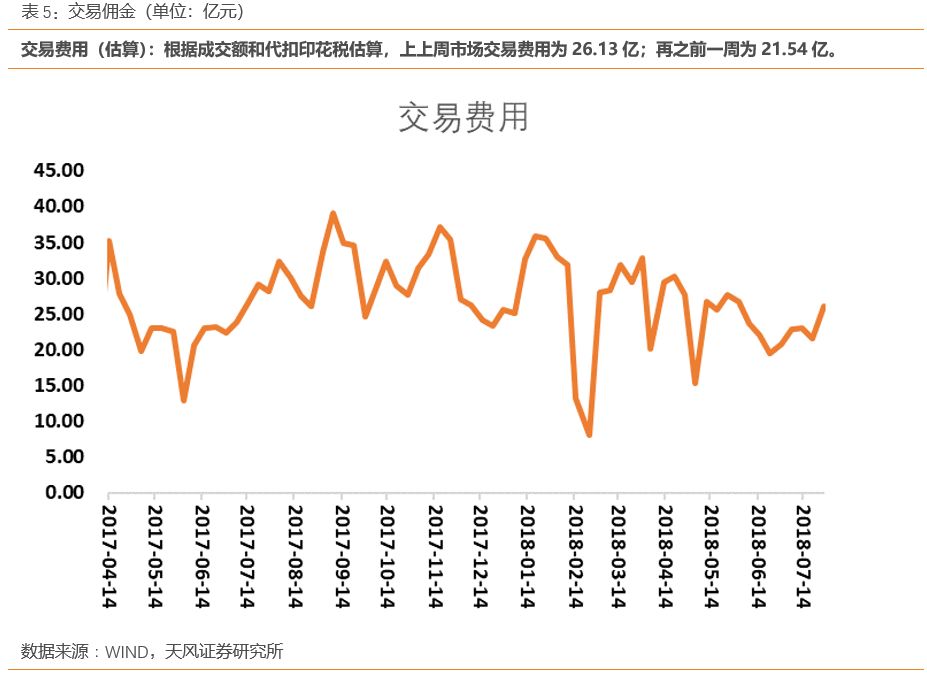

交易费用

跟踪指标:交易佣金和印花税

2

、资金供给

/

资金流入

2.1

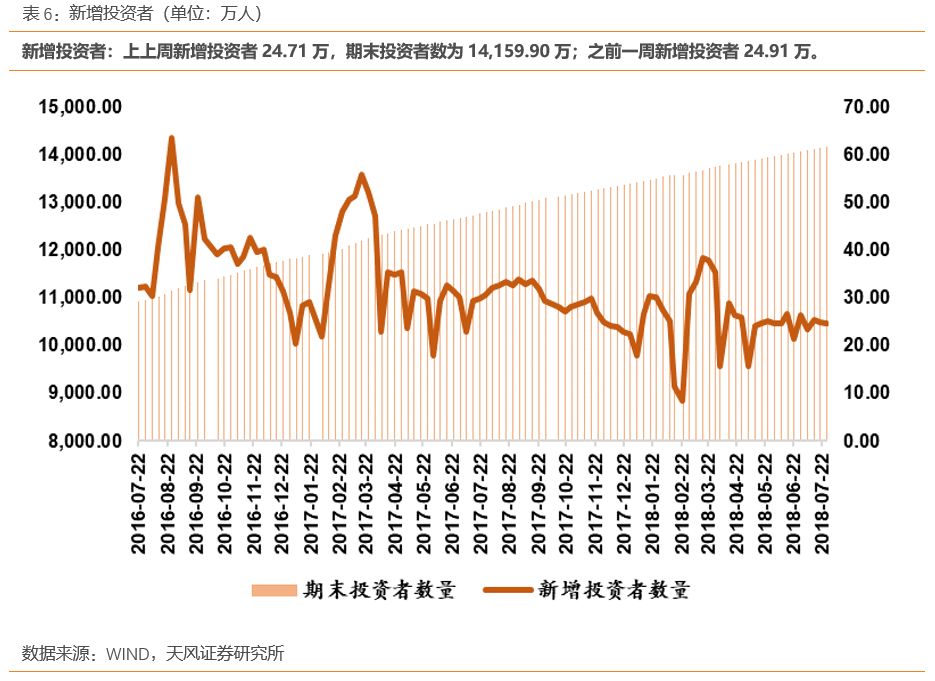

市场交易

跟踪指标:新增投资者

2.2

基金发行

(普通股票型

+

部分混合型基金)

跟踪指标:基金发行(

普通股票型+偏股/平衡混合型+灵活配置型)

2.3

产业资本增减持

跟踪指标:重要股东增减持

2.4

杠杆资金(两融)

跟踪指标:融资融券

2.5

海外资金

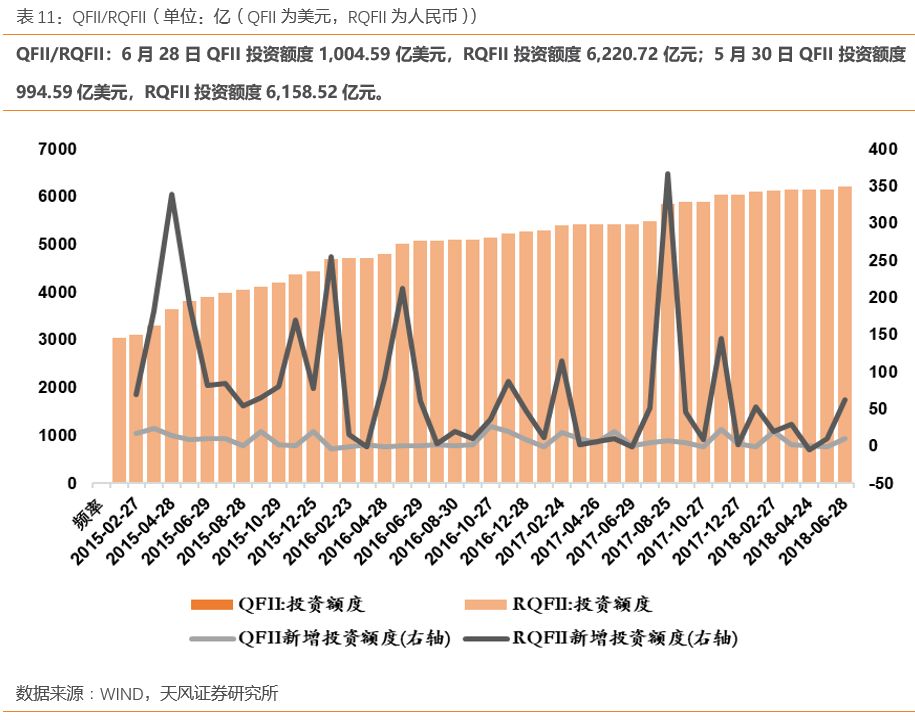

跟踪指标:沪深港股通、QFII/RQFII

2.6

资金流入板块分布

跟踪指标:资金净流入额

3

、市场情绪

/

赚钱效应

3.1

波动率

/

风险

跟踪指标:CBOE波动率

3.2

参与度

/

活跃度

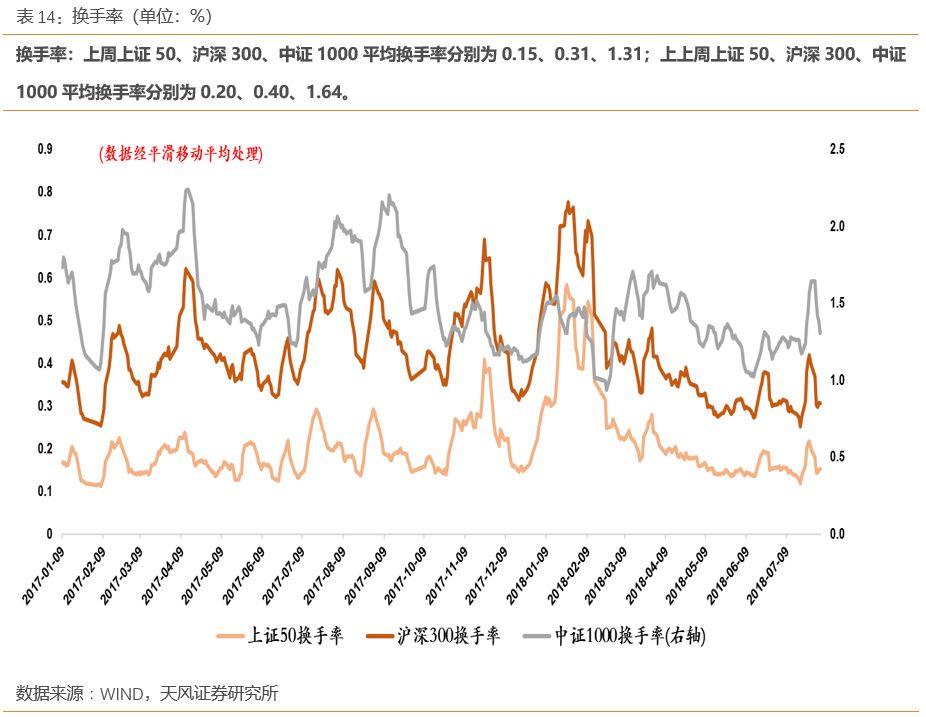

跟踪指标:换手率、融资买入额、开放式基金股票投资比例

3.3

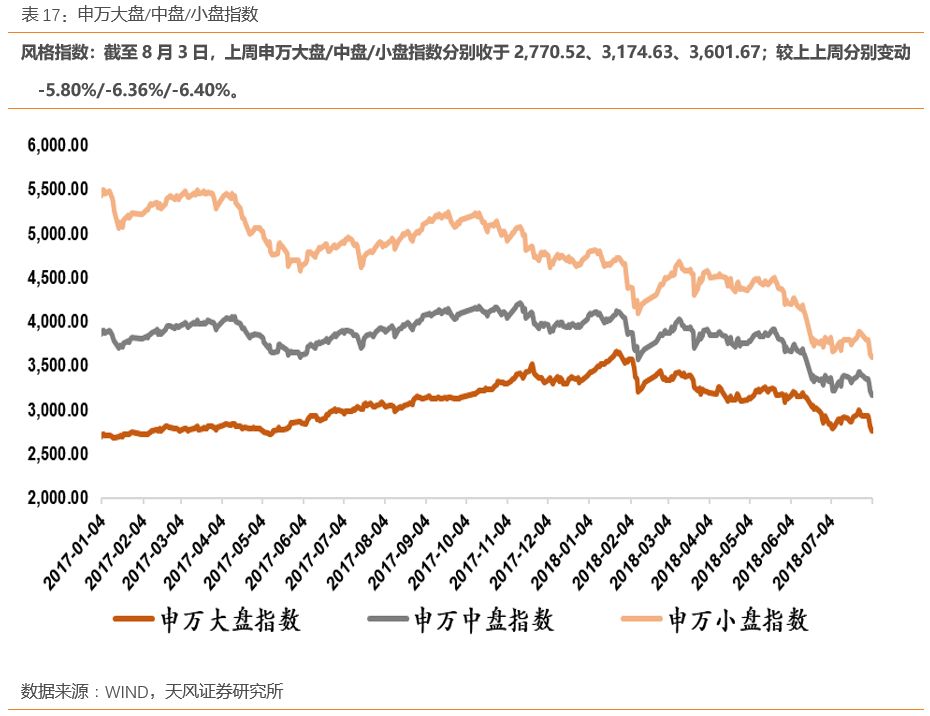

风格指数

跟踪指标:申万大盘/中盘/小盘指数

3.4

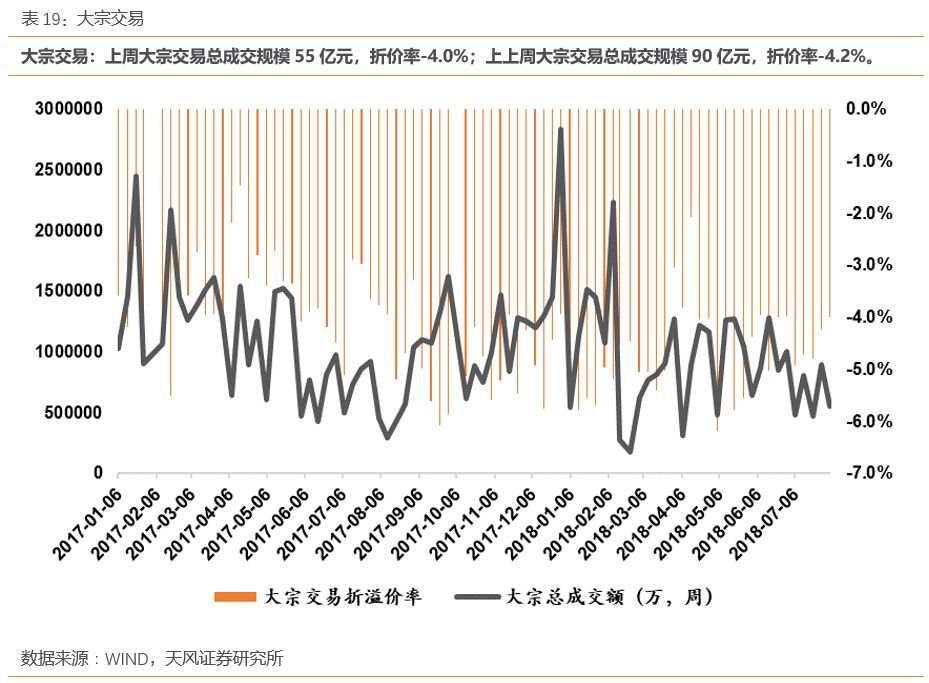

折溢价

3.5

股指期货信号

跟踪指标:股指期货升贴水、多空单比

4

、利率及汇率

4.1

短端:货币市场

跟踪指标:银行间同业利率、理财产品收益率、票据直贴收益率

4.2

中长端:国债

/

企业债市场

跟踪指标:国债到期收益率、企业债到期收益率、中短票据到期收益率

4.3

外汇市场

跟踪指标:人民币汇率

5

、货币投放与派生

5.1

央行流动性管理

跟踪指标:逆回购、MLF、SLF、PSL、SLO

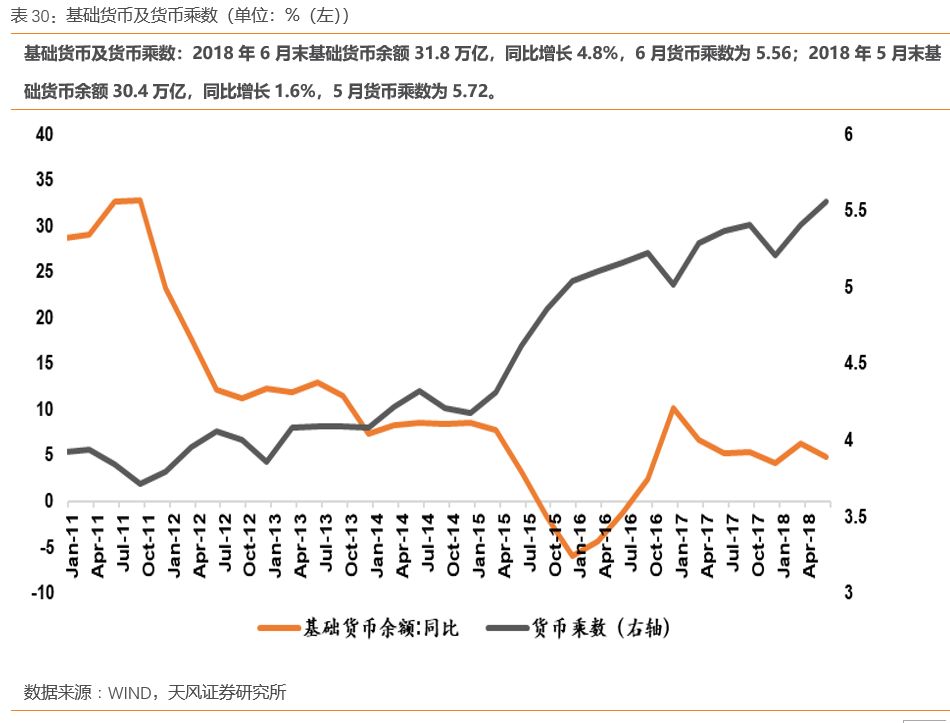

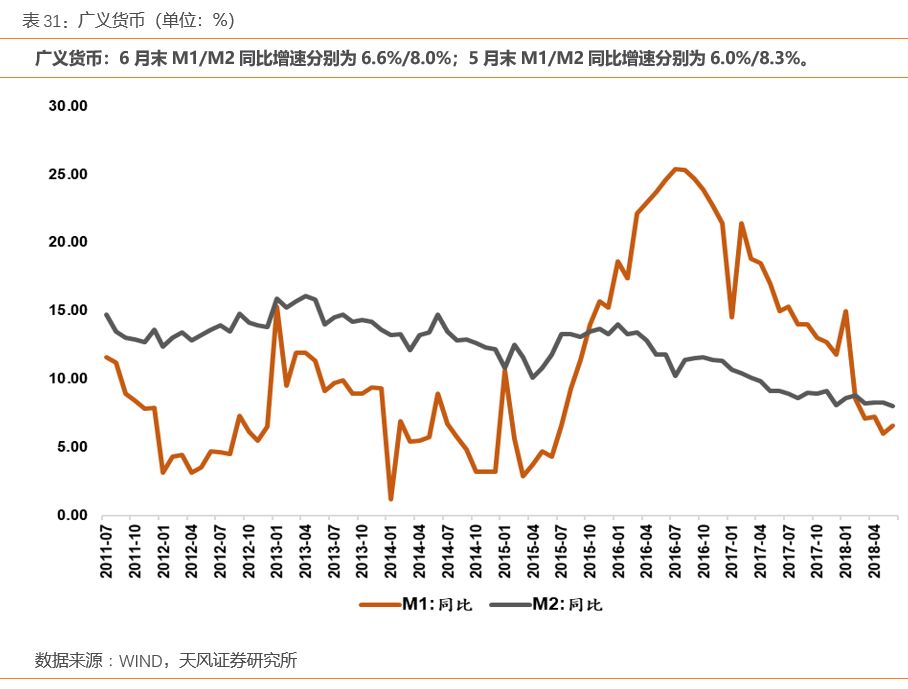

5.2

基础货币及广义货币

跟踪指标:基础货币、广义货币

5.3

货币供应渠道

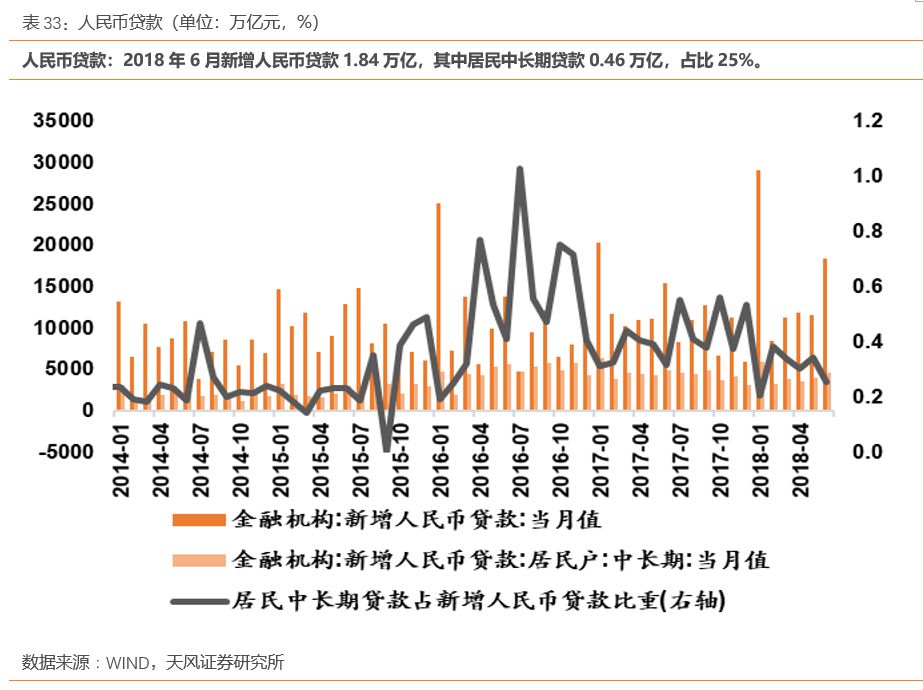

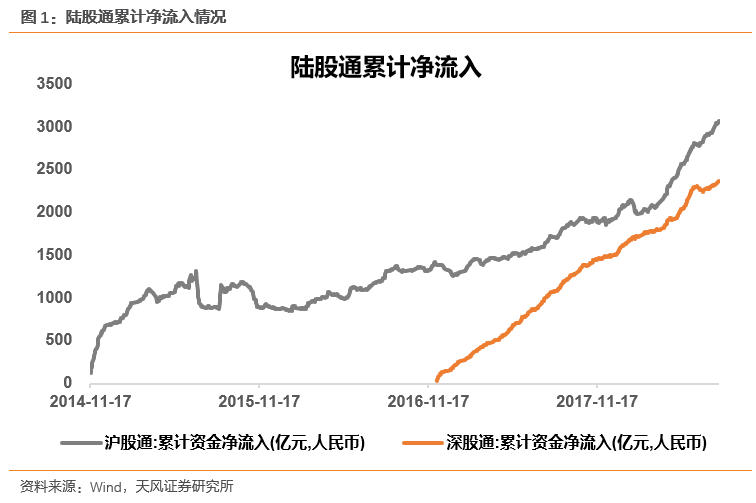

跟踪指标:社融规模、人民币贷款、外汇占款