更多、更及时的干货内容,请关注扑克投资家网站

文 | 宁波凯通国际贸易有限公司总经理

潮汐智咖

,武闯辉

来源(公众号) | 风暴之王

编辑 | 扑克投资家,转载请注明出处

扑克导读:

套利

( arbitrage)

也叫价差交易,套利指的是在买入或卖出某种电子交易合约的同时,卖出或买入相关的另一种合约。套利交易是指利用相关市场或相关电子合同之间的价差变化,在相关市场或相关电子合同上进行交易方向相反的交易,以期望价差发生变化而获利的交易行为。

很多人都觉得套利是无风险甚至是低风险的行为,但是,实际的套利操作中,往往杀机四伏。

扑克今天带来这篇文章,从市场上有着众多粉丝参与的油脂油料类品种套利出发,用自身经历过的若干大“坑”,给大家上一堂“投资者教育课”。

目前的期货市场上,油脂产业包含大豆、油菜籽、豆粕、菜粕、豆油、棕榈油、菜油共7个品种,涉及品种面广,其间的套利逻辑也多。

既有大豆与豆油、豆粕之间的压榨套利,油菜籽与菜粕、菜油之间的压榨套利,也有豆油、豆粕之间的伴生品套利,还有豆粕与菜粕之间,豆油与棕榈油、菜油之间的替代套利,因而成为期货市场最引人入胜的套利“福地”。

然而,据本人这几年的市场经历来说,这些套利策略远没有表面上那么美好。

压榨套利

对油脂企业来说,大豆是生产原料,豆油、豆粕是下游产品,大豆经过压榨生产出豆粕、豆油,三者之间价格存在明显的互动关系,这个关系的核心就是压榨利润。

当压榨利润高时(即大豆价格较低,豆油和豆粕价格相对较高),企业就有足够的动力去扩大生产,增加大豆需求,增加豆粕和豆油供应,从而导致大豆价格的相对上涨以及豆粕、豆油价格的相对走低。

对期货套利者来说,此时即存在买入大豆并卖出豆粕、豆油的机会,在习惯上将其称之为大豆提油套利或正向压榨套利。

同样道理,当压榨利润降低甚至陷入亏损时(即大豆价格较高,豆油和豆粕价格相对较低),油脂企业通常会缩小生产规模,部分停机或全面关停生产线,从而减少大豆需求,同时减少豆粕和豆油的市场供应量,这将在一段时间内导致大豆价格的相对走低以及豆粕、豆油价格的相对走高。

对期货套利者来说,这时即存在买入豆粕、豆油同时卖出大豆的套利机会,习惯上人们将其称作反向提油套利或反向压榨套利。

怎么样,这逻辑是不是听起来有些耳熟?不错,跟黑色领域的钢厂炼钢套利很相似。

在这一逻辑下,套利者们可以用以下的压榨利润公式来监控套利机会的出现:

国产大豆压榨利润=豆粕价格×0.80+豆油价格×0.166-大豆价格-100(加工费用)(即1吨大豆经过压榨产生0.8吨豆粕和0.166吨豆油)

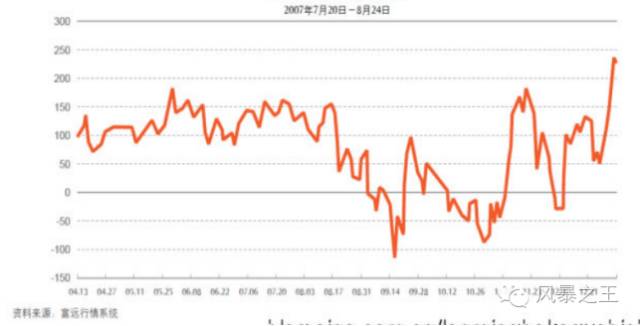

为了给大家更形象的认知,我从网上某套利方案中找了一张历史压榨利润图,该方案认为,当2007年11月中旬压榨利润为150左右时,明显压榨利润较高,进行买入大豆、卖出豆粕和豆油的操作,其后不久可以在50以下区间获利了结。(当然,之后压榨利润再次回升到250附近让你“深套”其中的事情,方案就呵呵了。)

由于工作原因,刚开始我对压榨套利关注不多。记得那两年几个朋友经常做压榨套利,也曾盈利不少,并对这一套利模式十分推崇。直到09年还是10年的某次聚会,听他们说压榨套利亏损较大,追问之后才知道:

国内大多数油脂厂是以进口大豆为生产原料的,而大连期货交易所的1号大豆合约是国产大豆,利用国产大豆期货合约做压榨套利,根本就是蚊子叮菩萨——找错了人!

以前国产大豆和进口大豆价格比较接近,自然可以稀里糊涂地赚钱,而如今国产大豆和进口大豆价格差距越来越大,亏损也就成为必然!

这个解释,真让人有些哭笑不得。从那之后,我开始对油脂市场关注起来。

原来国产大豆和进口大豆有很大不同,进口大豆一般来自于美国、巴西以及阿根廷,为转基因大豆,产量高、病虫害少、出油率也高,所以主要用于榨油;

而国内由于政策限制,只能种植非转基因大豆,相应的产量低、出油率也低,更适合食用而非榨油。再加上中美两国农业效率和补贴政策的差异,低价的进口大豆早已主导了国内的油脂市场。

如果大家细心的话,你会发现超市里的各种大豆油,几乎都标注了“转基因”的字样。在此情形下,以国产大豆为主要生产原料的东北油脂企业节节败退,陷入全面亏损的境地,而以进口大豆为生产原料的南部港口油脂企业(主要为外资)却日益发展壮大。

雪上加霜的是,国家为了保护农民利益、保障大豆种植面积,从2008年起对国产大豆实施收储政策,从而使国产大豆价格远高于进口大豆的到港价格。

这一政策的后果就是,一方面低价的进口大豆彻底垄断了油脂市场,我国每年进口量高达6000万吨左右,严重依赖国外供应,而民族油脂企业深受重创,尤其东北油脂企业几乎全部倒闭;另一方面,国储手中积压了巨量的国产大豆无法消化,不得不以提供补贴的方式,委托定点油脂厂进行加工,亏损巨大。

由于这一政策未能对农民增收提供太多帮助,国内大豆种植面积也不断萎缩,最终,大豆收储政策在2014年走向了终点,被目标价格补贴政策取代。

而更可笑的是,直到目前为止,市场上依然有很多人用国内大豆期货来做压榨套利。《期货日报》上,期货公司的研报里,网页文章中,这样的套利方案比比皆是。甚至在一些专业的杂志上,采用国内大豆期货价格进行压榨套利数理统计、计量分析的文章照样继续发表。

在油脂产业结构相对于08年前已经发生如此重大的变化之后,居然还有这么多人闭门造车

地研究这样的套利方案,并不负责任地大肆宣扬、公开推荐给普通投资者,我也真是醉了!

当然,也有不少紧跟油脂产业的研究人员和套利者开始转为使用美国CBOT(芝加哥商业交易所)大豆期货和国内的豆粕、豆油期货来进行压榨套利,由于出油率不同,他们更新了压榨利润计算公式:

进口大豆压榨利润=豆粕价格×0.788+豆油价格×0.186-大豆价格-100(加工费用)(即1吨大豆经过压榨产生0.788吨豆粕和0.186吨豆油)

这样的套利方案使用了CBOT大豆期货合约,符合油脂产业的实际生产状况,

如果放在三四年前,或许我会被这样的“逻辑”打动。然而,在被各种看似完美的套利方案坑得遍体鳞伤、又做了几年金属现货后,我对这样的套利“逻辑”再也提不起兴趣来。

设想一下,如果按照这个貌似严谨的公式做压榨套利,这几年来,你会遇到什么样的奇葩事件呢?

面对美国大豆、国内豆粕和豆油的现货与期货价格的价差,作为非产业链企业的你我,很难预计这些价差的变动方向,也根本无法获取这些价差利润;

当你认为进口大豆压榨亏损,该做反向压榨套利时,可能过两个月会发现因为人民币升值,油脂厂们在汇率上赚得盆满钵满;

当你以为用美国大豆生产亏损厉害的时候,可能过了两三个月,才发现油脂厂原来用的是更低价格的南美大豆,或者进口贸易商出于信用证融资的需要,主动在国内亏损性抛售;

当你以为南美大豆丰产从而会以更低价格进口到国内时,可能过了两三个月,才发现南美因为雨季来临、港口工人罢工、政治动荡、汇率波动等等乱七八糟的原因,导致装船缓慢、大豆运不过来,油脂厂被迫抢购高价美豆来维持生产;

当你以为豆油价格太低应该会回升时,可能后面你会发现阿根廷豆油正在国际市场倾销,或者棕榈油库存暴涨对豆油产生了强烈的替代。。。。。。

总之,在期货市场待久了你就会发现:跟期货市场的各种“坑”相比,太平洋的马里亚纳海沟都不算什么事儿!

所以,如果你是专门从事油脂产业的企业客户,结合汇率波动、现货基差走向、物流运输情况、港口库存波动、替代品的竞争等等因素做压榨套利,那么OK,我相信你有能力赢多输少,最后的胜利是属于你的!如果你跟我一样,对油脂产业只是雾里看花、了解个大概,那我的建议是:洗!洗!睡!吧!

而除了油料市场的压榨套利,还有两种常见的套利策略:油脂替代套利和油粕伴生套利。

油脂替代套利

在油料领域的各种套利策略中,油脂替代套利占据着最大的比重。由于产业逻辑清晰、价差规律明显,又有数理统计的验证,所以吸引了期货套利者和研究人员的极大关注,相应的研究文献、投资报告也最为丰富。

豆油、菜籽油、棕榈油是目前国内主要的油脂品种,

从消费终端来看,这三者之间存在着相互替代关系,品种之间也表现出高度的关联性,三者的价格走势也非常接近。

由于近年来国家对菜籽油进行收储,干扰了菜籽油与豆油、棕榈油的价差关系,且菜籽油交易量相对较低,所以这里仅分析豆油和棕榈油之间的替代性套利。

在中国的植物油消费市场,豆油和棕榈油分别占总消费的40%和20%,是国内植物油消费的主要品种。虽然他们有不同的基本面,但两者具有很强的可替代性,使得两者的价格高度相关,据统计,豆油和棕榈油的价格相关性高达95%以上。

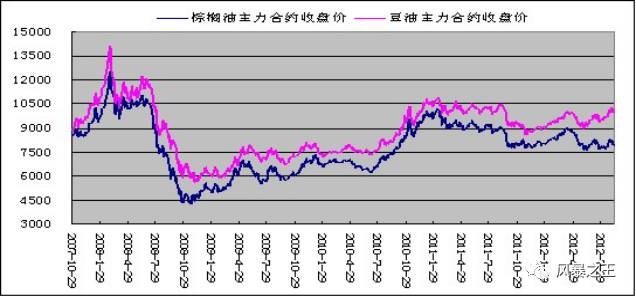

下图为2007年10月29日至2012年9月12日期间,豆油和棕榈油期货主力合约历史数据,从图中可以直观地看出,两者走势上高度一致。

同时,由于豆油和棕榈油有各自的生产和消费特点,使得两者价差呈现季节性的变化规律,从而为豆油和棕榈油的之间的套利创造了机会。

我国豆油的主要来源是进口大豆的压榨出油和部分豆油的直接进口,由于国产大豆压榨出的豆油比例逐年减小,因此大连豆油期货与CBOT大豆及豆油价格的关联性越来越高。我国进口大豆主要来自于美国、巴西及阿根廷,由于南北美洲大豆成熟季节分别在上半年和下半年,且消费受气温影响不大,所以豆油的产销在时间周期上分布比较均匀。

我国的棕榈油主要依赖于国外进口,主要是从马来西亚以及印尼进口。按照熔点来看,我国进口的棕榈油主要为不超过24°C精炼棕榈油,同时也进口毛棕榈油,进口到国内港口后再精炼卖出。其中定价过程主要是以贸易商议价为主,受到马来西亚毛棕榈油期货价格影响相对较大。

由于棕榈油的熔点较高,在低温情况下棕榈油会凝固结絮,导致外观不佳,不利于掺兑销售。所以棕榈油消费具有一定的季节性,夏季消费量比较大,对豆油替代性高;冬季比较小,对豆油替代性低。消费的季节性直接表现为进口量的季节性,从历史的情况来看,1、2月份的进口量比较小,6-9月份进口量比较大。消费的季节性使棕榈油4、5、6月份价格比较坚挺。

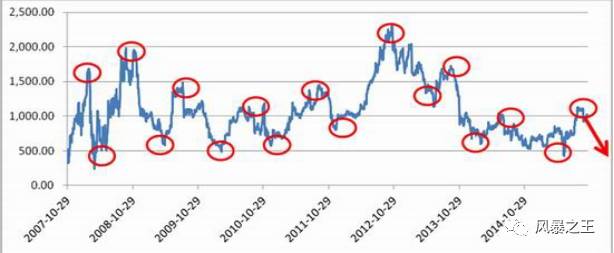

利用Wind数据对2007年10月到2015年底豆油期货和棕榈油期货主力合约的价差进行分析,历史上两者价差的最低点出现在2010年3月8日为524,两者价差的最高出现在2012年10月31日为2198,两者价差的均值为1166,其中价差95%的概率在594~1738区间内运行。

而且价差关系存在一定的季节性变化规律,即两者价差的高点一般出现在每年的三季度,其中又以8、9月份出现的概率较大;两者价差的低点一般出现在一季度,其中又以2、3月份出现的概率较大。同期,国内豆油现货与棕榈油现货的价差区间也基本一致。

大家有没有觉得这像是一张“藏宝图”?只要按照上图显示的规律按图索骥,即可源源不断、周而复始地把期货市场当做“提款机”?

而在这一策略下赚过多次也亏过多次之后,我却认为这些静态的统计结果,不过是“事后诸葛亮”,按此策略操作,往往会陷入“事前猪一样”窘境。

比如,你知道豆油和棕榈油价差有95%的概率分布在594~1738区间,但你如何决定何时入场、何时离场呢?

如果你以1738为进场点,做买棕榈油、空豆油的价差回归操作,那在09、10、11、14和15年你根本没有进场机会,因为这几年豆油和棕榈油价差最高点也就1400多,甚至不到1000点;而在08年和12年你会介入太早,因为这两年价差高点分别达到2000和2200点附近。相应的,你做空棕榈油、买豆油的价差扩大操作,也会遇到这样的问题。

在做价差回归套利方面,我们可以来看看2012年底豆油、棕榈油价差的极端行情。

那年国家质检总局下发《关于进一步加强进口食用植物油检验监管的通知》,规定对经检验不符合中国现行食品安全国家标准的进口食用植物油,一律不允许进口。

由于中国进口的制成品食用豆油、菜油质量较好,基本都可满足国家食品安全标准,但中国进口的食用级别棕榈油的酸价没有达到国家标准,因此对国内棕榈油进口有较大影响。对于不达标的棕榈油将不能再作为食用植物油进口,但仍可以作为原料油进口,进口之后必须在沿海港口进行二次精炼后再入市流通,将导致食用级别棕榈油成本上升150元/吨左右,且大量融资贸易进口商的融资周期会延长,融资难度增加。

该《通知》事项自2013年1月1日起正式执行,为了不受这一政策的限制,大部分企业在2012年下半年扩大棕榈油进口,提前储备明年需要的棕榈油,导致国内棕榈油港口库存超过历史同期的两倍,庞大的库存对国内棕榈油价格形成了沉重的压力,也导致进口棕榈油变成亏损。

而与此同时,市场预期南美大豆减产,豆油价格不断走强,导致豆油与棕榈油价差持续走高,接连刷新历史纪录。

就这样,很多套利投资者在1700点到2000点区间分批进场,寄希望价差能够回到1500以下。可没想到的是,巨量的棕榈油进口,加上对马来西亚、印尼未来下调出口关税的预期,棕榈油持续走弱,豆油1301合约与棕榈油1301合约价差持续走高,到1月中旬居然达到2800左右的历史极高值(上图是主力合约的价差,最高2200点,反映的是1305合约价差)。当时间进入2013年1月份时,不要说2000点之前进场的套利者,即便是在2200、2300左右的历史极高值进场的套利者,也不得不重亏出局。

如果说2012年的极端行情只是一个例外的话,那么近期豆油1701和棕榈油1701合约的价差(下图)又是一个极端的“例外”,而且是做价差扩大套利的极端例外。

2016年8月到11月,在历史上经常出现价差极高值的时候,豆油1701与棕榈油1701合约居然从1000左右一路下跌,最低460左右。期间不少人在800、700、600附近做价差扩大的套利(这样的投资建议现在还能查得到),寄希望于价差回升到1000点上方甚至更高。

毕竟,按照前面的产业逻辑分析,棕榈油不适合在冬季消费,又处于每年的产量高峰期,其价格应该远低于豆油才对。

然而现实是残酷的,在马来西亚棕榈油预期减产、国内库存严重偏低的因素作用下,棕榈油价格一路暴涨,而豆油却受制于库存压力,涨势缓慢,两者价差居然反季节地创下了历史低点。

要知道,即便是在棕榈油消费旺季、大量替代豆油的夏天,豆油和棕榈油价差也很少能跌破500的啊!

看过2012年底和2016年11月份豆油与棕榈油价差的走势,不知道大家对前面的“藏宝图”还有多少信心?

豆油和豆粕伴生套利

豆粕与豆油作为国内油厂主要的压榨产品,是相伴而生的产品,除进口豆油影响外,两者的供应因素基本一致。

而在下游消费上,豆油主要用于食用油,豆粕主要用于饲料加工,其中又以猪饲料为主,两者在供应端的一致性和消费端的不同性,导致其价格走势具有此消彼长的关系。

理论上,如果豆粕价格受到需求推动而上涨,势必导致油厂提高产量,而同时按固定比率生产出的豆油将可能造成油脂市场供给过剩,从而抑制豆油价格,这一现象被称为“挺粕抛油”,反之则称为“挺油抛粕”。

因此,豆油与豆粕价格变化在大方向趋同的同时又会由于各种基本供求影响而出现强弱分化的格局,这一规律成为油粕之间存在套利可行性的依据。

然而事实上,油粕套利的历史表现,几乎和油脂套利相差无几。

总结油料领域的各种套利,我想说的是,无论是压榨套利、油脂替代套利还是油粕之间的伴生套利,其逻辑都是基于油厂的利润平衡或者消费者的价格比较替代而展开的,认为生产者(油厂)或消费者在相应产品的价格走势起着主导作用。

而实际上,大豆、豆油、棕榈油、豆粕等产品的价格,除了受到生产者(油厂)或消费者的影响外,还要受到产量预期、库存水平、海路运输、汇率波动、进出口政策、生物柴油政策、融资贸易商以及期货市场资金推动等多个环节的影响。在众多因素错综复杂的影响下,生产者(油厂)或消费者的影响很多时候未必能发挥多大作用,更遑论主导价格走势。

有人说套利比单边成本大

有人说套利不知何时可离场

有人说套利风险其实也蛮大

也有人说,关于套利交易,他走过的路太多了

扫描二维码,直接上

潮汐社区

向他提问

潮汐智咖 武总

分享走过的套利之路