伟大的叛逆:一个旁观者的互联网金融手记

金融科技:代码对铸币权的幻想与终章

谁来为互联网金融大跃进埋单

零售业务是当下中国银行业的竞争焦点,并将在很大程度上决定未来的行业格局。

在诸多零售业务中,最重要的当属信用卡。招行被称为“零售之王”,就与其信用卡业务的强大影响力有关。

根据央行最新数据,截至第二季度末,全国信用卡和借贷合一卡在用发卡数量共计6.38亿张,环比增长4.17%。

结合近期披露的2018年中期业绩报告,新金融琅琊榜对A股上市的大型银行和股份制银行的信用卡业务数据进行盘点。

鉴于华夏银行信用卡业务数据一般,且披露的信息极少,暂未列入。

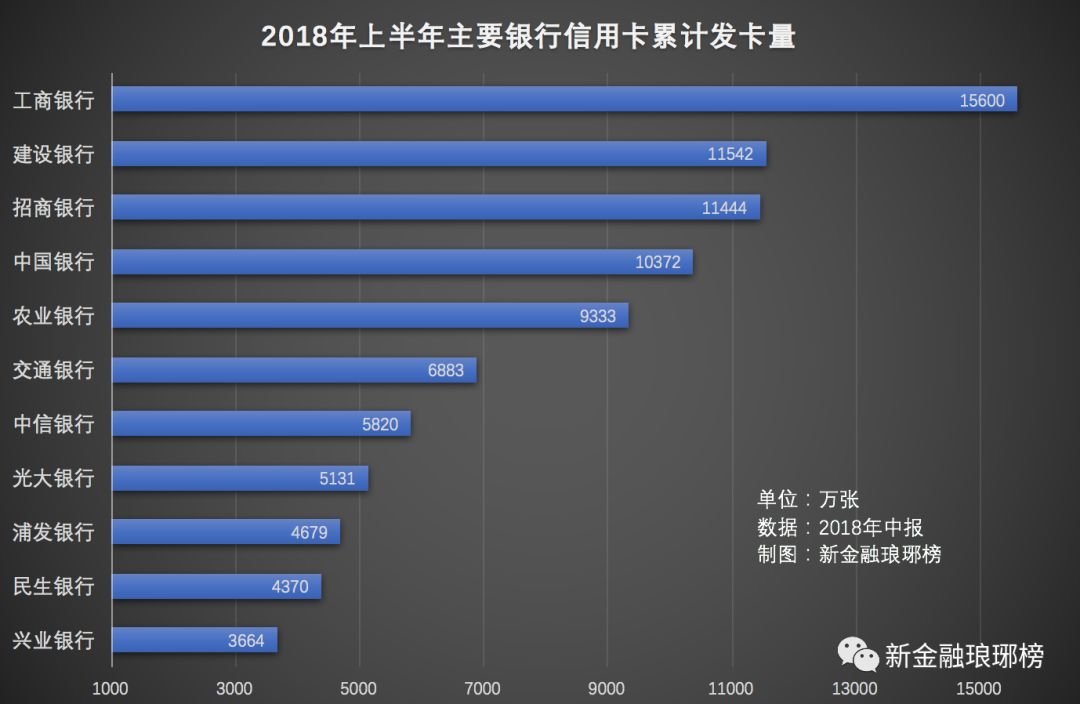

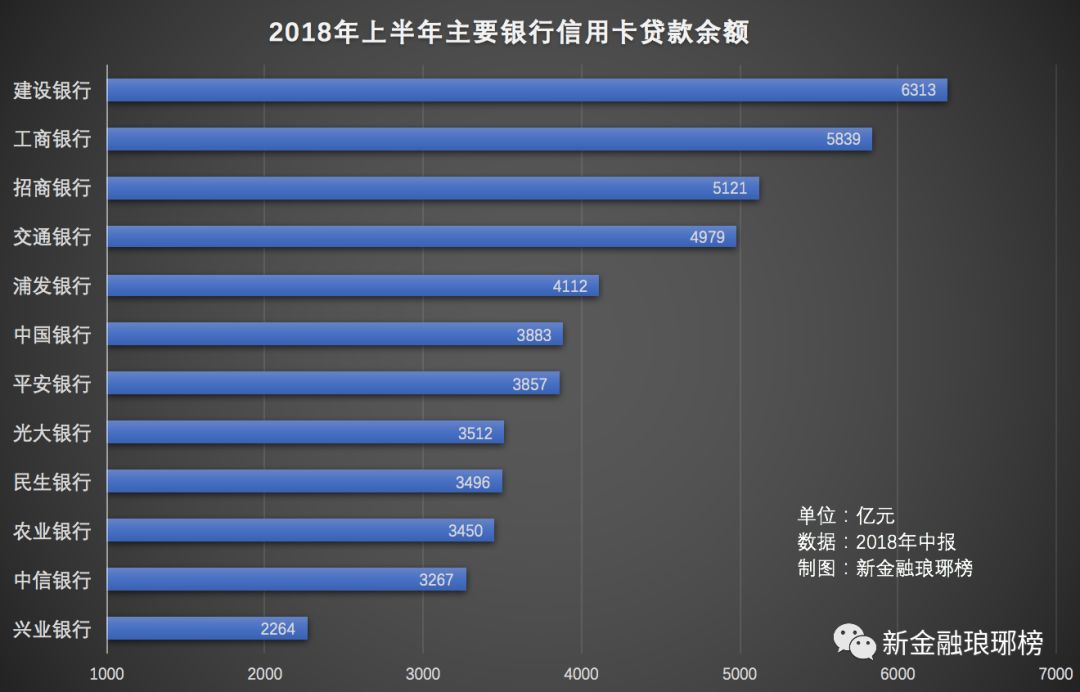

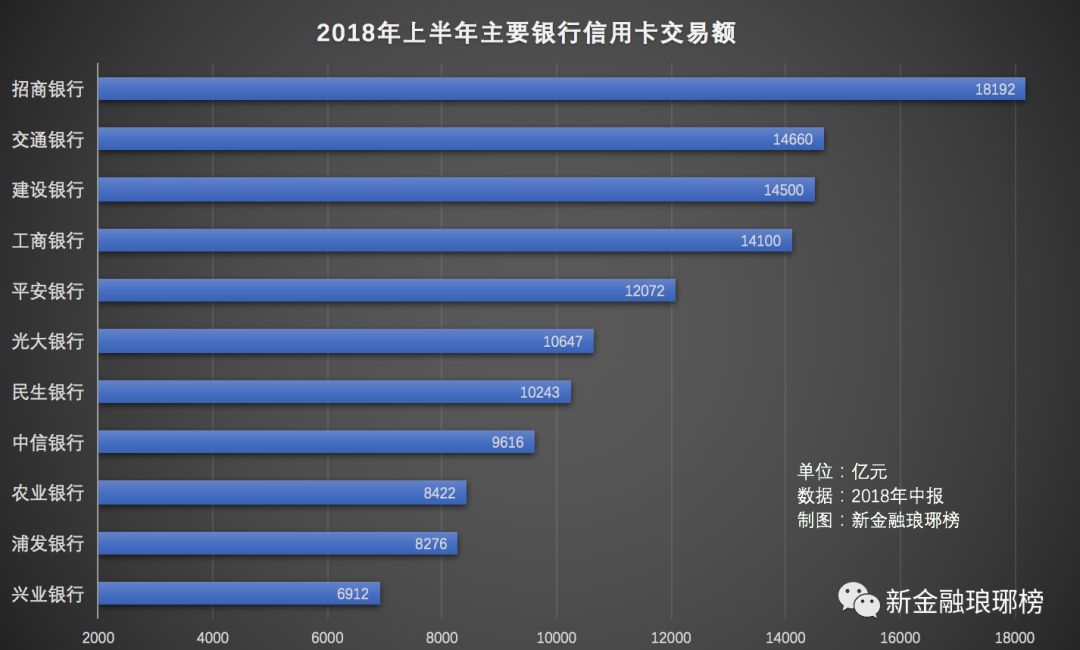

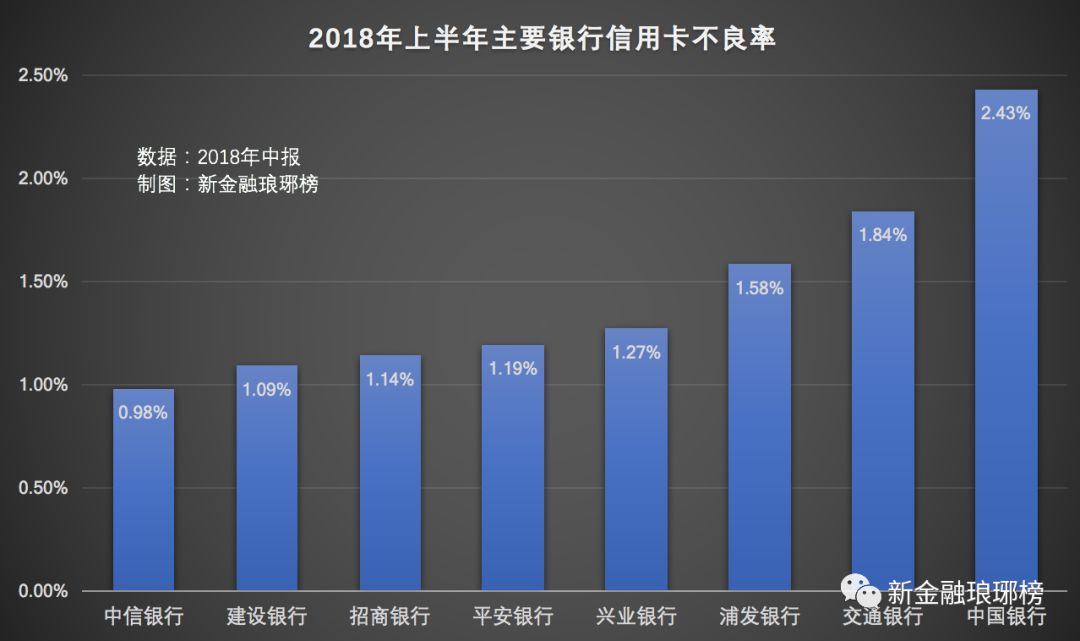

根据对累计发卡量、交易额、贷款余额和不良率等四项数据的整理,新金融琅琊榜制图如下:

在中国信用卡市场上,工行、建行和招行是毫无疑问的第一梯队。

工行累计发卡量最多,达到了1.56亿张,上半年信用卡交易额为1.41亿元,不及建行和招行,贷款余额则仅次于建行。

建行累计发卡量排名第二,交易额排名第二,贷款余额排名第一,坏账率也处于行业优秀水平。建行信用卡业务各方面相对均衡,整体实力突出。

招行累计发卡量排名第三,交易额排名第一,贷款余额排名第三,坏账率同样处于较低水平。作为一家股份制银行,招行的信用卡业务在工行和建行面前并不逊色,更是超越了农行、中行和交行。

农行和中行的信用卡业务不算特别强势,尽管累计发卡量都在1亿张上下,但是无论交易额还是贷款余额都不高,可见流通卡比例与用户活跃度偏低。

不考虑未披露坏账数据的几家银行,中行的信用卡贷款不良率达到2.43%,远高于1.21%的行业平均水平,在大中型银行当中排名第一,也是唯一一家超过2%的银行。

交通银行的信用卡业务整体实力不俗,强于农行和中行,但是相比招行差距明显,几乎全方位落后。另外,交行的信用卡贷款不良率偏高,仅次于中行。

平安银行的信用卡业务在这两年突飞猛进,流通卡数量排名比较靠前,交易额排名第五。预计平安银行的信用卡业务很快全面超越浦发,直逼交行。

中信、光大、浦发和民生银行的信用卡业务,都处于中间水平,相互之间差距不大。

其中,民生银行发卡量排名靠后,但是交易额排名靠前、贷款余额排名中游,显示其用户活跃度较高。

兴业银行向来以对公业务和同业业务而知名,其信用卡业务排名落后,并不意外。不过从上半年数据来看,兴业增长迅速。

值得注意的是,与去年末相比,建行的信用卡不良率上升了0.20个百分点,招行上升了0.03个百分点,浦发上升了0.26个百分点。相反,中信银行的信用卡不良率下降了0.26个百分点。

招行在中报中指出,信用卡不良率的回升,主要是由于现金贷新政、共债风险等外部因素的影响。2017 年末现金贷新政出台,前期伴随现金贷行业快速发展带来的风险也逐渐暴露,短期内对部分信用卡客户的资金周转构成一定挑战。

在上述银行2018年中报里,对信用卡业务又是如何表述的呢?新金融琅琊榜梳理如下:

工商银行

:

2018年6月末,信用卡发卡量1.56亿张。信用卡透支余额5,838.69亿元,比上年末增加490.93亿元,增长9.2%;信用卡消费额1.41万亿元。

信用卡分期付款业务品牌化发展,建立统一品牌“幸福分期”。推出特色分期业务“工银e分期”,加强与知名互联网汽车金融平台合作,大力拓展家装、租房、账单分期等领域业务。

建设银行:

信用卡业务强化年轻客户拓展与经营,创新推出龙卡优享卡、LINEFRIENDS 粉丝信 用卡纯爱版、世界杯信用卡、尊享白金卡等产品;大力发展消费信贷业务,稳健推进 “居易租”租房分期试点。

截至 6 月末,信用卡累计发卡量 11,542 万张,累计客户 8,653 万户;上半年实现消费交易额 1.45 万亿元;贷款余额达 6,313.05 亿元,资产质量保持良好。客户总量、贷款余额、资产质量等核心指标继续领先 同业。

农业银行:

截至 2018 年 6 月 30 日,信用卡累计发卡 9,333 万张,新增发卡 852 万张。推出主旋律系列燃梦信用卡、中国电信联名卡、世界杯信用卡、小玩信用卡等新产品。继续推进“乐 享周六”、“乐游天下”等主题营销活动。推进移动便民支付改造,加快智能收单产品的运 用与扫码支付的县域推广。

上半年信用卡消费额 8,422 亿元,同比增长 22.2%。

中国银行:

6月末信用卡累计发卡量10,371.77万张,上半年实现分期交易额1,306.20亿元。

借助线上优势,围绕客户多元化用卡场景,依托人工智能和大数据,以客户全生命周期为主线精准营销,大力推进互联网渠道产品建设,持卡客户规模持续增长。助力消费升级,丰富分期产品体系。

在五彩缤“分”消费分期产品体系内,大力发展场景分期,研发推广汽车融资租赁分期、二手车分期、易租分期、婚育分期等业务。

交通银行:

报告期末,境内行信用卡在册卡量(含准贷记卡)达6,883万张,较上年末净增640万张;上半年累计消费额达人民币14,659.54亿元,同比增长43.79%;集团信用卡透支余额达人民币4,979.20亿元,较上年末增 长24.79%;信用卡透支减值率1.84% ,较上年末持平。

加快推动金融科技在信用卡领域的应用,手机信用卡从申请提交开始,最短2秒,平均49秒即可完成审批;持续优化“买单吧”APP功能,绑卡客户数突破4,760万。

挖掘“好享贷”、“想分就分”产品潜能,满足不同客群消费信贷需求,上半年消费信贷交易额同比增长47%。

招商银行:

截至报告期末,本公司信用卡累计发卡 11,443.95 万张,流通卡数 7,464.46 万张,较上年末增长 19.51%,流通户数 5,268.86 万户,较上年末增长 12.23%。

通过不断提升客户获取与客户经营效率, 2018 年 1-6 月本公司实现信用卡交易额 18,192.26 亿元,同比增长 41.23%;流通卡每卡月平均交易额 4,348.04 元;信用卡贷款余额 5,120.91 亿元,较上年末增长 4.24%,信用卡循环余额占比 20.12%。

2018 年 1-6 月信用卡利息收入 215.96 亿元,同比增长 14.14%。受益于交易量增长所带来的刷卡佣金收入的增长,信用卡非利息收入 97.88 亿元,同比增长 44.47%。

面对同业信用卡产品、互联网巨头准信用卡产品的竞争及第三方支付的挑战,本公司不断深挖金融科技与各项业务的融合点,积极对标领先的互联网公司及金融科技公司,通过构建智能获客全流程体系、创新消费信贷产品、精细化平台运营管理、升级实时风险管理系统、业内首发“快捷银行”服务体系等,持续构建差异化的竞争优势,并积极开展与互联网巨头的合作,通过优势互补推动共赢。

截至报告期末,掌上生活 App 累计用户数 5,676.45 万户,其中非信用卡用户占比 17.94%。报告期内, 掌上生活 App 日活跃用户数峰值 651.49 万户,月活跃用户数 3,046.17 万户,年轻客群占比超过 70%,客户规模和活跃度持续领跑同业信用卡类 App。

报告期内,掌上生活 App 累计贡献信用卡名单量 172.81 万,通过掌上生活 App 渠道成功办理的消费金融交易占总消费金融交易的比例近 50%,掌上生活 App 的战略地位得以进一步确立。

中信银行:

截至报告期末,本行信用卡累计发卡5,820.35 万张,同比增长39.89%;信用卡贷款余额为3,266.93 亿元,同比增长8.12%;报告期内,信用卡交易量9,615.74 亿元,同比增长45.75%;新增发卡863.27万张,同比增长104.25%;实现信用卡 业务收入233.28亿元,同比增长40.54%。

本行积极推动信用卡资产证券化业务, 报告期内,成功发行信用卡分期债权ABS 产品953.12亿元,发行信用卡不良资产ABS产品14.33亿元,有效加快了资产流转。

截至报告期末,本行信用卡不良贷款31.96亿元,不良率为0.98%,比上年末下降0.26个百分点,信用卡资产质量在国内银行同业中排名前列。

本行持续优化信用卡中心移动端自有平台—动卡空间,先后上线“卡券包”、“IphoneX刷脸登陆”等功能,并结合人工智能技术不断夯实产品基础功能;优化“去还款”、“调额度”等核心业务的用户体验;推出动卡空间每月会员日活动,同时重点开展还款礼活动,带来新一轮的用户增长。截至报告期末,动卡空间月活用户超过850万,累计激活用户量超过3,300万。

兴业银行:

截至报告期末,公司累计发行信用卡 3,663.93 万张,期内新增发卡 559.38 万张,同比提升 37.48%;报告期内累计实现交易金额 6,912.30 亿元,同比增长 66.41%。

浦发银行:

报告期内,信用卡业务坚持有质量的可持续发展,整体业务取得平稳增长。截至报告期末,信用卡累计发卡 4,678.72 万张,同比增长 35.12%;流通卡数 3,137.56 万张,较上年末增长 16.70%;流通户数 2,604.31 万户,较上年末增长 14.25%;信用卡透支余额 4,111.56 亿元,较上年末下降 1.66%。

信用卡交易额达 8,275.93 亿元,同比增长 64.36%;信用卡业务总收入 276.12 亿元,同比增长 26.28%。