法询七月精品课程:

详询:法询外汇研究部 李老师 手机&微信 135 2428 5894

原创声明 | 本文作者 上海国际经济贸易仲裁委员会仲裁员 汪灵罡,欢迎个人转发,谢绝媒体、公众号或网站未经授权转载。关注跨境金融监管公众号,干货精彩不断。

美国时间2017年6月20日,摩根士丹利资本国际公司(明晟,MSCI)宣布自2018年6月起,将中国A股指数纳入MSCI新兴市场指数和MSCI ACWI全球指数。MSCI初始计划纳入中国A股蓝筹大盘股222支,约占MSCI新兴市场指数0.73%的权重。一夜之间,被中国股市熬红了双眼的股民和媒体被打了一针鸡血,纷纷憧憬采取被动跟踪策略的境外投资机构会很快将几百亿美元资金砸向中国A股。我仿佛看见了关灯吃面彻夜难眠后东方那瑰丽的朝霞,差点感受到夏日雷雨后那扑面而来的混合着泥土味的栀子花的浓香。

毋庸置疑,MSCI是一个神奇的公司:1968年成立,2007年在美国纽约证券交易所上市,雇员3000人,2016年净利润6.8亿美元。就是这样的一家在金融业中充其量只能勉强算一家中型的指数研究机构,却赢得了全世界投资者对其研究能力的信任。MSCI在它的官网骄傲地宣称:截止2017年3月,全世界最大的前100家投资机构有97家都是它的客户。

即使MSCI有如此之大的魔力,采取被动跟踪MSCI新兴市场指数策略的境外投资机构,如果想投资于A股市场,还是不得不受制于跨境资金流动的影响和制约。通俗地说就是,境外机构想投资于中国股市,再财大气粗也没有用。首先得真正有钱可以合规地流入,没有钱进来,一切都是镜花水月。

在当前监管跨境资金流动的中国法规框架中,境外机构合法合规投资于中国股市的渠道只有两条路:沪港通和QFII/RQFII(合格境外机构投资者)。目前两条路都走得通,但是道路都还不够宽广,这是下一步中国证券市场开放需要着力解决的问题。

一、沪港通、深港通下MSCI投资资金

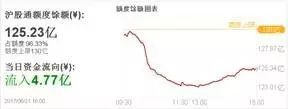

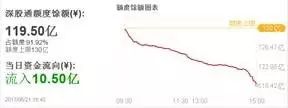

2016年8月沪港通和深港通都取消了总额度限制,即沪股通和深股通的每日额度分别为130亿元人民币。这意味着在这一安排之下,实际上境外机构本来就可以投资于中国A股市场。只是MSCI指数对于被动追踪新兴市场指数的境外基金,必须分出部分仓位投资于中国A股222支大盘蓝筹股票。即使当前股票市场过于低迷,沪股通和深股通的每日额度使用率都已经达到了90%以上。以今日收盘来看:

在MSCI将A股222支大盘蓝筹股票纳入的背景之下,目前沪港通、深港通的每日130亿元人民币的额度显然是不够的,必须增加交易额度。否则明明手里有钱,但是受制于资金流入额度买不到股票,这谁受的了啊。

二、合格境外机构投资者(QFII/RQFII)下MSCI投资资金

通过合格境外机构投资者资格投资于中国A股市场,是境外机构玩的传统套路,远早于沪港通和深港通。QFII/RQFII(人民币合格境外机构投资者)都需要先向中国证监会申请合格境外机构投资者资格资格,然后向国家外汇管理局申请投资额度。QFII/RQFII只能在被批准的额度内从事中国证券市场投资。

境外投资者 | 合格境外机构投资者QFII | 人民币合格境外机构投资者RQFII |

中国证券市场投资额度 | (1)合格投资者或其所属集团的资产(或管理资产)主要在中国境外的,计算公式为: (2)合格投资者或其所属集团的资产(或管理资产)主要在中国境内的,计算公式为: (3)不超过50亿美元(含境外主权基金、央行及货币当局等机构); (4)不低于2000万美元。 | (1)人民币合格投资者或其所属集团的资产(或管理的资产)主要在中国境外的,计算公式为: 等值1亿美元+近三年平 均资产规模×0.2% -已获 取的合格境外机构投资 者额度。

(2)人民币合格投资者或其所属集团的资产(或管理资产)主要在中国境内的,计算公式为: |

| 境外主权基金、央行及货币当局等机构的投资额度不受资产规模比例限制,可根据其投资境内证券市场的需要获取相应的投资额度,实行备案管理。 |

截止2017年6月21日,国家外汇管理局共核准283家QFII总投资额度927.24亿美元,核准184家RQFII总投资额度5431亿人民币。合格境外机构投资者的投资份额相对较小,基本都已经使用完毕。境外投资机构实质上受制于申请资格和投资额度的双重制约。

MSCI指数纳入中国A股222支大盘蓝筹股票是美好的,更美好的是顺利地让境外投资者的资金流入,实实在在地能够发掘中国大蓝筹股票的投资价值。沪港通/深港通和QFII/RQFII同时存在、相互支持、相互补充,但目前的跨境资金流入机制难以支撑未来追踪MSCI指数投资于中国市场的证券交易,改革势在必行。

(全文完)

伴随国内监管趋严、资产荒、钱荒,国内资本市场正处于混沌而无序的状态,国内金融机构、投资机构的业务转型都面临严峻的挑战。但与此同时,国内企业走出去、一带一路、大型海外并购项目仍然如火如荼的进行着,即使是面临着严格的外汇监管,2016年的海外并购总额仍然创下了历史新高,从国内逐步走向国际或许也是国内机构未来新的转型方向。

然而,国际上的规则,无论是税务、融资还是交易架构,都与国内有着非常大的差异。在此背景下,本次法询金融联手并购汪全力打造并购界最实用的案例研讨培训会。特邀请:境并购交易结构经验丰厚的资深律师专家、国际大型商业银行海内外工作经验的金融界资深专家、中国税务总局专业人才库国际税务专家,为您系统梳理跨境并购融资、国际税收筹划、CRS、上市公司海外并购风险点及应对措施、海外并购典型路径及方案设计等多方面的内容。

跨境并购融资和税务研讨会(北京 | 7月8-10日,可扫描下方二维码查看详情)

详询:法询外汇研究部 李老师 手机&微信 135 2428 5894

点击“阅读原文”,可查看更多课程详情