来源:CITICS债券研究

作者:明明

近期市场对一季度货币政策执行报告公布的超储率数据处在历史低位非常关注,比如是否超储率低就意味着货币政策偏紧。我们在昨天的报告对去年以来的超储构成做了一些比较和分析,今天我们再次来解释一下关于超储的问题,特别是超储率中分子和分母的矛盾。并提出在外汇占款为负的背景下,流动性的供给主要依靠央行的净投放,如果央行的投放频率稳定,机构的头寸就可以更低。所以反过来说,机构的头寸下降也表明了货币政策的预期更加稳定,短期流动性的运行也更加平稳。

一、国际对比:中国目前超储率并不算太低

美国在07年8月量化宽松前,为防止经济过热,从04年6月开始连续17次提高联邦基金利率,货币政策呈现紧缩的态势,当时银行业的超储率在零附近徘徊,随着美国重启量化宽松开始“扩表”,超储率开始快速上升。因此,对比量化宽松前的美国超储率,中国目前在稳健中性的货币政策下,1%-2%的超储率并不算太低。

二、超额存款准备金率的测算:

超额存款准备金是金融机构存放在中央银行、超出法定存款准备金的部分,主要用于支付清算、头寸调拨或作为资产运用的备用资金。

在计算上,我们基于银行法定存款、存款准备金率以及去银行储备资产,对超额存款准备金作出如下估算公式:

银行超额存款准备金

=银行储备资产-银行法定存款*存款准备金率

此处的银行储备资产为银行存放在央行的的存款准备金总额,根据2011年以来的法定存款准备金率变动情况,我们计算了法定存款准备金,以此倒推出超额存款准备金。再者,根据算出的银行超额存款准备金除以金融机构的存款余额,便可得银行业的超额存款准备金率。

将所求得超额准备金率月度数据与央行公布的超额准备金季度数据(央行按旬公布)进行对比,可以发现两者的拟合效果较好。

三、银行业超额存款准备金量上保持平稳

从图1可以看出,在16年金融去杠杆以来,超额存款准备金率呈现向下的走势。在证明超额存款准备金率月度数据拟合效果较好的基础上,我们可以进一步将超额存款准备金率分解为超额存款准备金与金融机构存款余额,通过探究拆分项的规模来分析超额存款准备金率下降的原因。

从图中的分解项可看出,银行超额存款准备金的变动呈现较为稳定的状态,而金融机构存款余额则呈现出明显的上升趋势。进一步的,我们分析超额存款准备金与金融机构存款余额对最终的超额准备金率的影响大小。

可以发现:12年3月到15年3月间,超额准备金呈现中枢略微上升状态,15年3月至今,超额准备金中枢小幅回调。而观察图1可知,从12年3月至今,超额准备金率则呈现中枢下降状态,

因此,可以发现超额准备金的波动对超额准备金率的下降影响不大,超准率的下降更多地是由于金融机构存款余额的持续攀升所造成,目前银行业超额存款准备金量上保持相对平稳。

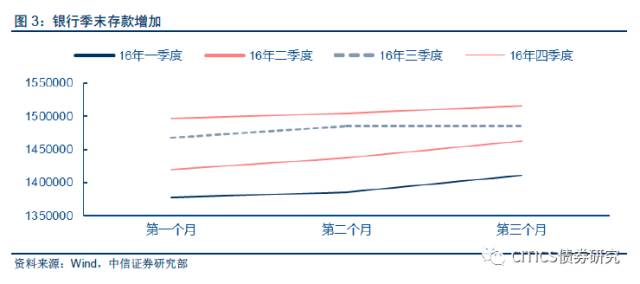

四、目前央行超准率算法或低估超准率水平

当前央行计算人民币超额准备金率的分母为人民币各项存款期末余额,这可能低估超准率的水平,因为季末时点,银行为了提高存款业绩指标会使存款出现短暂性增加。因此,当用季末时点的存款余额作为超准率的分母项时,会降低超准率水平,这或低估了实际的超准率。

五、货币工具投放更加及时降低了银行对超额准备金的需求

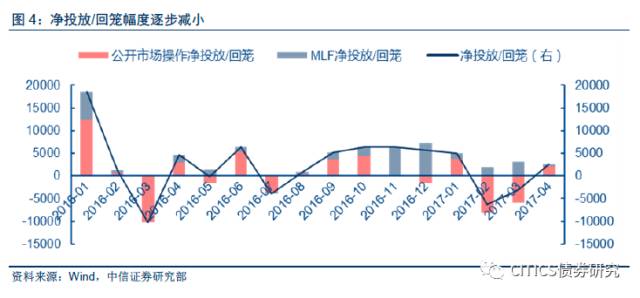

在近期央行公布的一季度货币政策执行报告中,央行提及了在公开市场操作“削峰填谷”的措施,即“有机搭配工具组合,张弛有度开展操作。既通过中期借贷便利(MLF)、抵押补充贷款(PSL)等工具补充中长期流动性缺口,又合理摆布逆回购、临时流动性便利(TLF)等工具的操作力度、期限搭配、到期时点和开停节奏,“削峰填谷”熨平临时性、季节性因素对流动性的扰动,维护流动性运行平稳、中性适度。”

由于央行“削峰填谷”的措施,货币市场利率运行平稳,个别时点的利率波动也很快在市场机制作用下得到修复。因此,“削峰填谷”的措施有利于维护资金面的稳定,减少了突发性资金需求风险,因此降低了银行对超额准备金的需求量。

六、债市策略:

目前央行正通过多个货币政策工具,保持流动性平稳,伴随而来的,是其货币政策工具余额规模的愈来愈大(截止5月16日,货币政策工具余额规模已达7.08万亿),货币工具加大投放力度有利于稳定资金面。对债市而言,货币政策仍保持稳健中性,近期随着央行资产负债表重新转为“扩表”,且4月工业生产、基建投资消费回落表明了基本面仍存压力,我们认为流动性投放将保持宽松,3.6%是顶部的中枢位置。

版权说明:

感谢每一位作者的辛苦付出与创作,《债券之星》均在文章开头备注了原标题和来源。如转载涉及版权等问题,请发送消息至公号后台与我们联系,我们将在第一时间处理,非常感谢!

如有建议、投稿或商业合作,请加小编QQ:2438064671.