写在前面的话:

天要下雨,娘要嫁人,当货币宽松已远去,投资者不应该笃定寄望货币宽松何时君再来,而应该做好“加息周期”下的应对策略。虽然开年第一天股、债、商品全线下挫,但在此覃汉衷心祝愿各位投资者新年开工大吉,要记住一句话,少亏就是赚。。。

新年新气象,央妈“干劲足”,短端利率全线上调。

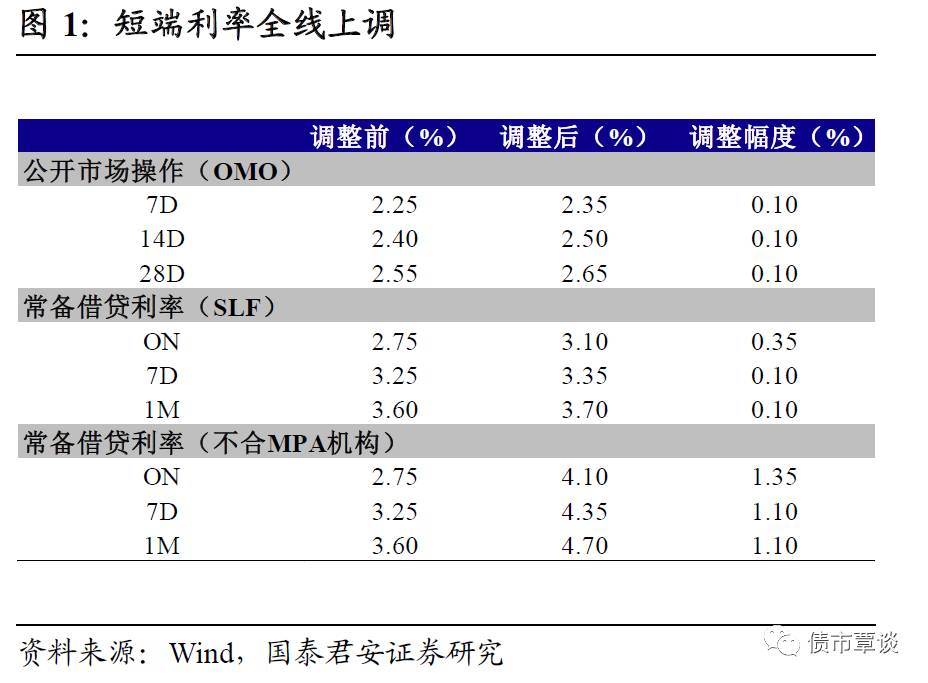

新年第一个工作日,央行全面上调公开市场操作逆回购利率,7天、14天、28天品种分辨上调10个基点至2.35%、2.5%和2.65%。此外,据路透社消息(之后央行予以确认),常备借贷便利(SLF)利率也随之上调,隔夜品种上调35个基点至3.1%,7天和1个月品种均上调10个基点至3.35%和3.7%。同时,据媒体报道对于不符合宏观审慎要求的地方法人金融机构,发放的常备借贷便利将额外增加100个基点,隔夜、7天和1个月品种分别为4.1%、4.35%和4.7%。

今日立春,万物见绿,股、债、商品市场一片狼藉。

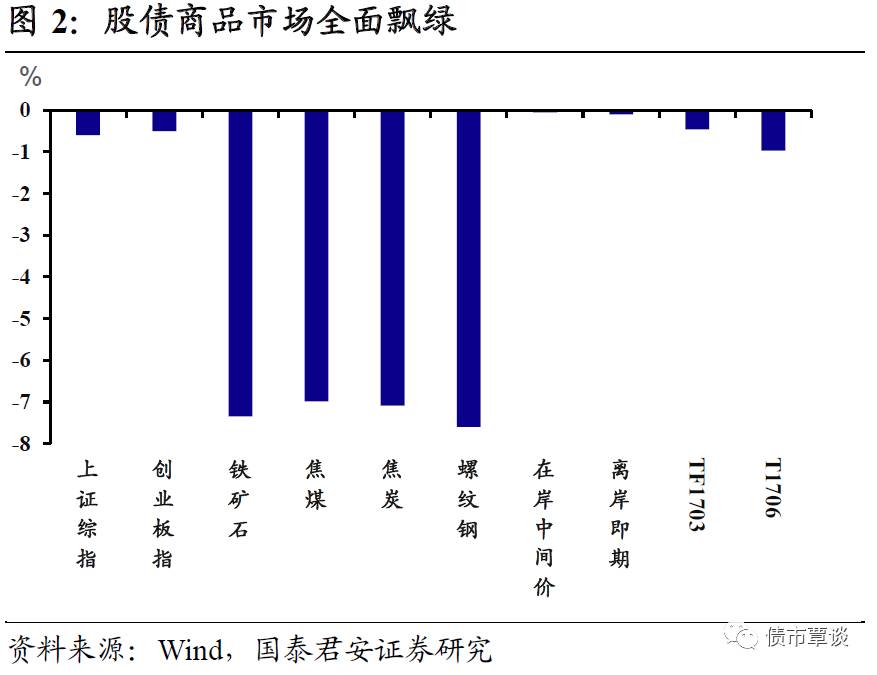

一年之计在于春,立春之日受央行全线上调短端利率影响,国内金融市场全面飘绿。股市方面,受央行动作以及春节期间明天系控制人被调查等消息影响,股市收绿开年,上证综指和创业板分别下跌0.6%和0.5%;债市方面,央行全面上调政策利率,截止下午4时10年国债和国开债收益率分别上行7bp和11bp;5年期和10年期国债期货活跃合约分别下跌0.42%和0.82%;商品市场同样全线下跌,螺纹、铁矿石和双焦均下跌超过7个百分点;汇市方面相对稳定,在岸美元兑人民币中间价以及离岸基期汇率均保持平稳。

正如我们在元旦后第一份利率周报《

“

熊市

”

启示录:那些年我们经历的暴跌

_20170102

》中提及的,

“12

月债市的暴跌类似于

15

年

6

、

7

月份的股灾

1.0

,在报复性反弹结束后市场会变为震荡格局,而如果利空因素进一步发酵,或者出现新的重大利空因素,不排除出现债灾

2.0

的可能。

”

目前来看已经一语成谶,这个

“

新的重大利空因素

”

,就是货币政策全面收紧的信号出现。

1

、“加息周期”启动,“此加息”就是“彼加息”,居民储蓄和企业融资利率已变相上升,货币政策转向不是短期,紧缩有延续性。

利率走廊上下限全面抬升,“加息周期”启动。

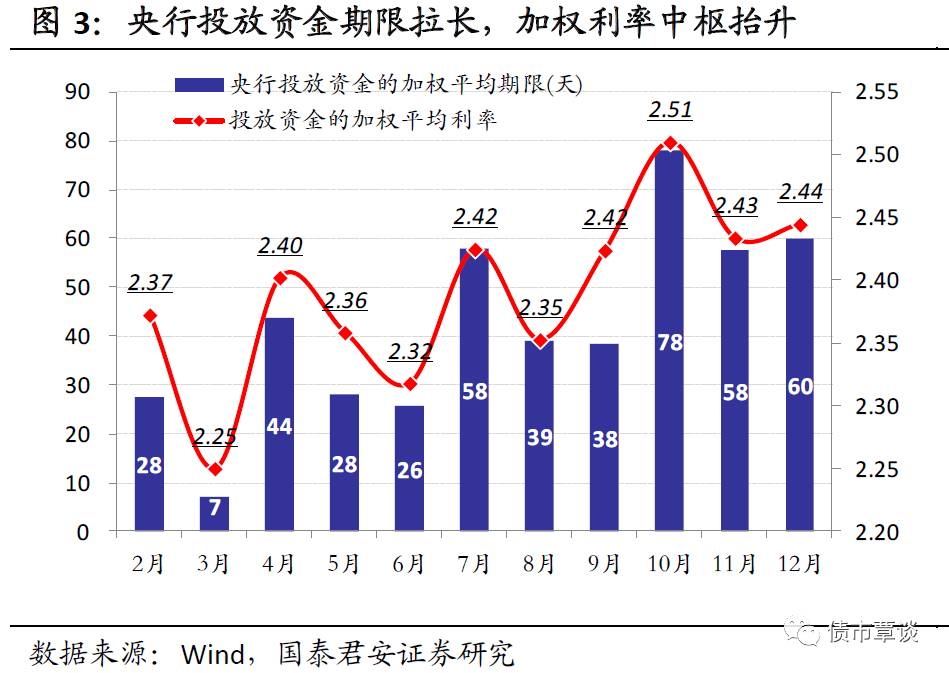

随着逆回购、

SLF

、

MLF

、

TLF

等已成为央行基础货币最主要投放渠道,公开市场利率已成为央行调控基准利率工具。自

16

年

8

月以来,央行已开启在公开市场的“变相加息”周期,货币政策正式转向“紧信用

+

紧货币”。事实上,从

16

年

8

月央行开始“缩短放长”,拉长

OMO

、

MLF

投放期限,已开始变相抬升加权资金成本;

17

年

1

月

25

日,央行首次加息,对长端的

6M

、

1Y

期

MLF

利率加息

10Bp

,相当于提高利率走廊上限;节后再度对短端利率(

OMO+SLF

)全面加息,标志着央行利率走廊下限全面抬升。

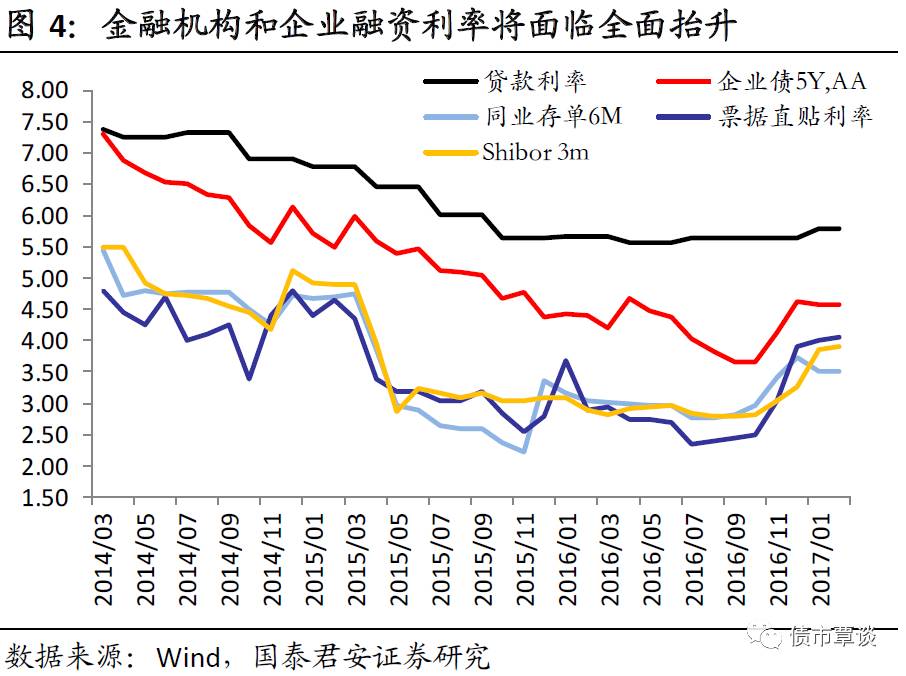

“此加息”就是“彼加息”,居民储蓄和企业融资利率已变相上升。

在利率市场化和存贷款定价全面浮动之下,公开市场的“变相加息”已相当于存贷款利率加息:一方面,居民储蓄已进入理财化时代,货币利率走高,带动货基和理财利率上升,变相等于“存款加息”;另一方面,资金利率上升将带动票据、债券、同业等利率全面上行,自

16

年

11

月以来,存单、利率债和信用债利率已大幅飙升

50-100bp

,低评级信用债利率反弹更达到

150bp

,相当于变相加息

2-4

次,金融机构和企业融资成本全面提高,同时,宏观审慎监管强化将引发广义信用大幅收紧,影子银行全面退潮,融资“量紧价升”将滞后传导至银行贷款重定价利率上行,变相等于“贷款加息”。

投资者应抛弃宽松幻想,货币政策转向不是短期,紧缩有延续性。

央行宽松扩张周期持续近

3

年,紧缩周期也不会是短期行情,政策将有延续性。回顾来看,从

14

年

1

月央行推出

MLF

、

SLF

起,标志货币进入宽松周期:

14

年央行

2

次定向降准

+1

次降息;

15

年央行

5

次降息

+4

次降准

+10

次下调逆回购利率(

7D

);

16

年

1

次降准,反映出央行政策具有延续性,宽松周期中累计

7

次降准、

6

次降息、

10

余次调降

OMO

利率。同样的道理,当政策风向生变,从宽松转为中性(甚至紧缩),意味着加息和紧缩政策都并非短期,目前处于加息初期,未来政策仍有较大的收紧空间,投资者应抛弃宽松幻想,适应货币中性和偏紧政策的回归。

2

、货币转向不仅仅是为了“债市去杠杆”、“楼市去泡沫”,更重要的支撑来自于短期经济企稳向好,稳增长压力退潮,宽货币已不再是稳增长的必要不充分条件。

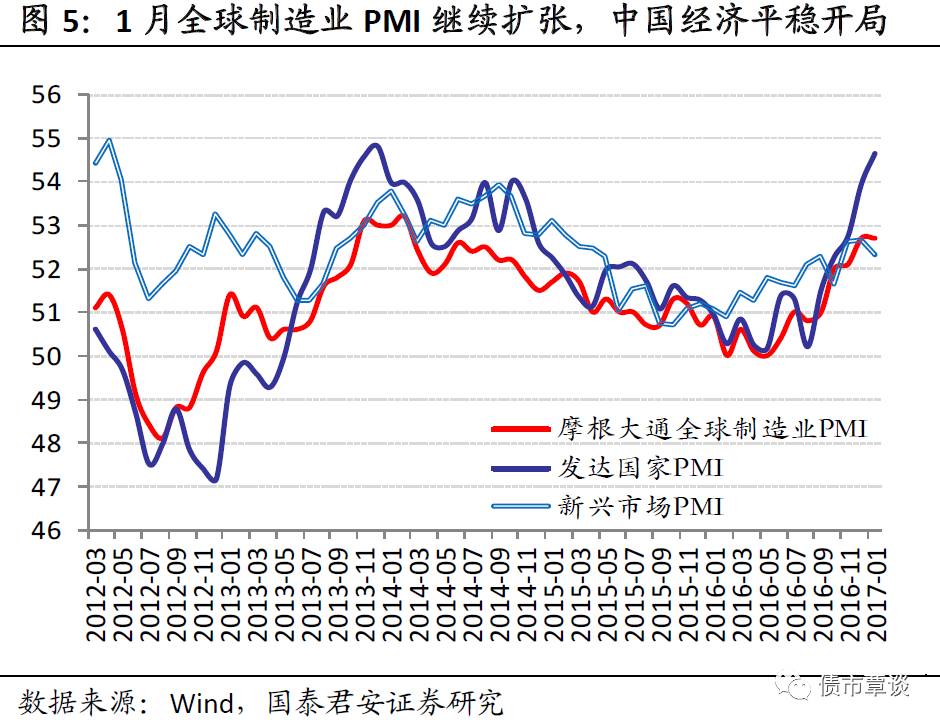

短期看,1月经济平稳开局,但PPI跳涨、信贷猛增和投资开工过热风险,引发央行担忧。

春节期间数据显示,

1

月中国经济平稳开局,制造业

PMI

继续扩张,名义

GDP

仍将上行,节假日消费红火,餐饮零售消费达

8400

亿同比大增;

CPI

惯性冲高,通胀风险上行,

PPI

破

6

望

7

,将创下

2011

年

9

月以来新高。同时,

1

月信贷扩张超预期概率仍较大,预计达

2.5

万亿左右;投资方面,基建和

PPP

项目开工旺季将加速落地,短期经济面临

PPI

跳涨、信贷猛增、投资偏热风险,引发央行紧缩转向。

中期看,2020年翻一番目标压力已明显减轻,16年GDP完成超预期,17年稳增长压力减小。

16

年

GDP

增长超预期,

17

上半年名义

GDP

仍将上行,工业通缩大幅缓解将带动工业部门对

GDP

贡献提升,且

GDP

统计中纳入更多第三产业也让投资稳增长压力减轻。随着

2020

年临近,前期经济增长越高,在达到小康社会的前提下对经济下行的容忍度也越高,央行稳增长压力明显减弱,从

14

年以来开启的“宽信用、宽货币”进入全面退潮期,货币政策回归正常化。

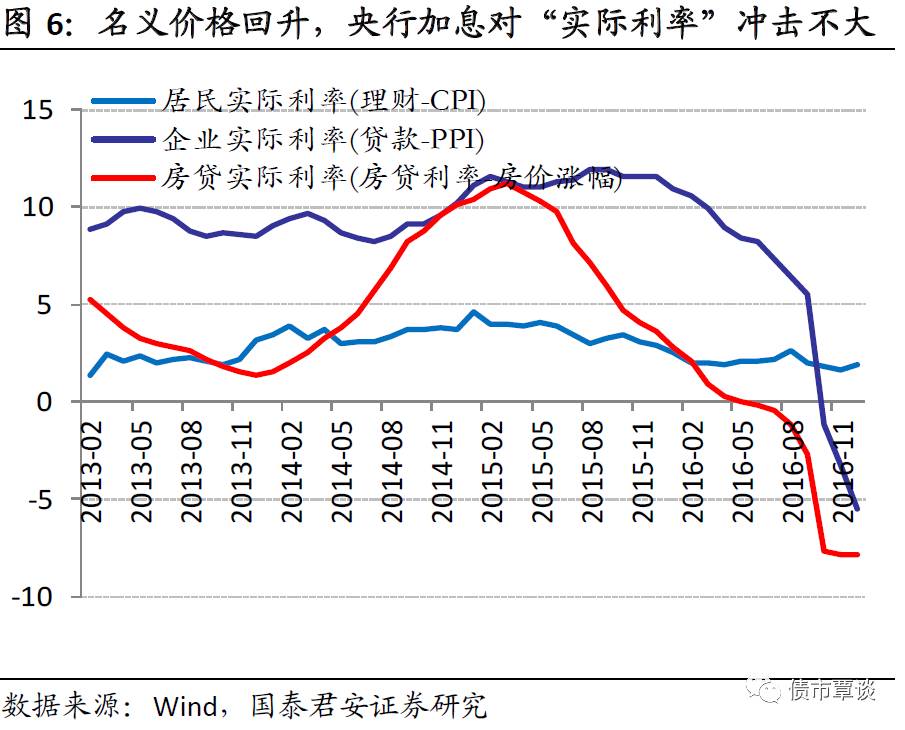

从实际利率看,本轮央行加息幅度温和,不及名义价格涨幅更大,对实体需求冲击有限。

从实际利率变化看,以“理财

-CPI

”、“贷款

-PPI

”和“房贷利率

-

房价涨幅”反应的居民、企业和房地产部门实际利率在

16

年大幅降低,尽管央行温和加息,但仍处历史低位,对实体投资需求的负面冲击有限,但对金融资产价格的负面影响更加剧烈。

3

、海外冲击

“

山雨欲来

”

,在这样一种不确定性持续上升的环境中,中国需要做的,是把握难得的有利窗口期,尽快抢占政策

“

运作空间

”

,为可能的变化留够

“

底牌

”

。

美联储对通胀的担忧趋于显性化。

在刚刚结束的2月FOMC议息会议中,美联储既未做出加息动作,也未修改前瞻指引暗示加息节奏;但平静之下也有“暗流”,从措辞的细微变化里,还是能够读出美联储心态的变化。特别需要关注的是Fed对通胀的描述,由

“通胀预计将在中期上升至

2%

”

修改为

“

通胀将在中期上升至

2%

”

,政策对通胀的“担忧”未来可能逐渐显性化。

川普注定不是一个“按常理出牌”的总统。

海外市场另一个重要变量——川普,在春节期间也格外活跃,虽然已经出台的政策中与“刺激计划”直接相关的并不多,但川普对待移民问题的坚决态度打破了市场关于其正式就职后态度会趋于“中庸”的幻想。“商人治国”似乎的确不同于“政客治国”,川普克服重重阻力推进其庞大计划的决心不容低估。

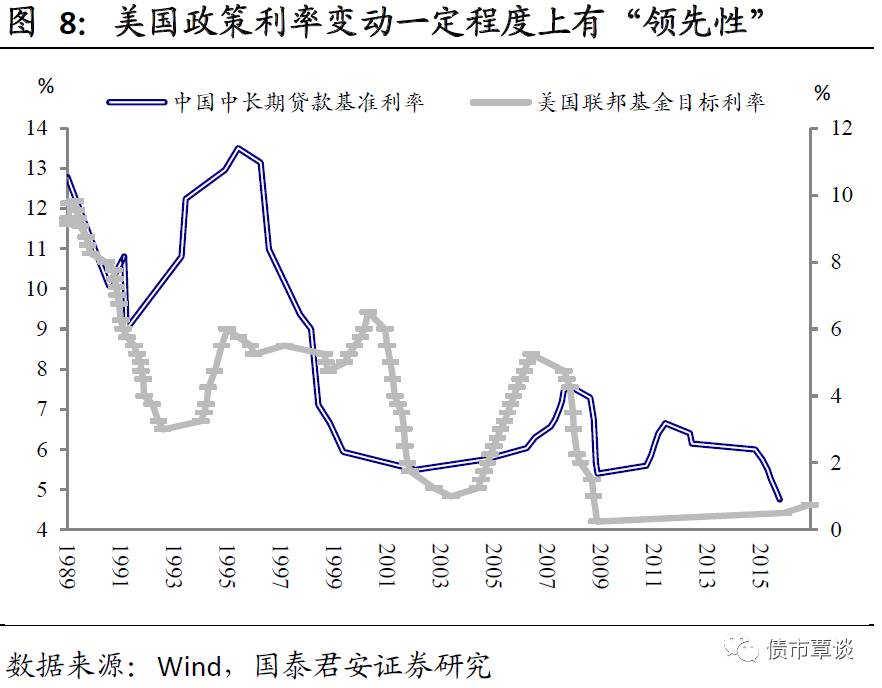

历史上如果美国进入“持续加息

”

通道,无外乎两种结局:

①如果未造成重大冲击,中国大概率会跟随美联储的政策步伐;②只有在造成了重大冲击(如

1997

年亚洲金融危机)的情况下,中美政策才可能出现背离。现阶段,中国货币政策仍处于“异常宽松”的状态,与美国所处的政策阶段明显“脱钩”,这可能会导致后续政策选择的“被动”。事实上,不管未来的情况向哪个方向演化(美国带动全球复苏,抑或政策外溢引发风险),中国先将政策“复位”似乎都是一个首选方案,这样既能够减轻未来跟随加息所带来的冲击,又能够给潜在的“不测”留出宽松空间。从这个角度看,在看到类似

1997

年“风险苗头”重现之前,国内政策似乎都不太可能重回宽松轨道。

展望未来,我们对未来1-2个季度的大类资产判断如下:

债券方面,

在经历了长达

3

年的大牛市后,

“

熊市

”

事实上已经到来,按照目前的节奏,债灾

2.0

正在进行中,

10

年国债下一个支撑位在

3.5-3.6

区间,如果

“

二次探底

”

守不住,可能会奔向

4.0

,在此过程中,信用利差的趋势性走扩在所难免;

地产方面,

“

抑制资产价格泡沫

”

、

“

房子是用来住的,不是用来炒的

”

,政府调控楼市态度明确,房价上行空间已趋闭合,阶段性顶部缩量盘整是大概率事件,至于缩量到极致后趋势选择向上或向下,取决于政策的方(

JIE

)向(

CAO

);

股票方面,

“

钱紧

”

、无风险利率趋势性上行叠加外延式并购逻辑证伪,过去几年大多数牛股的上涨根基已经被摧毁,但由于有神秘力量(

GJD

)存在,指数下跌有底线、上行缺催化,市场可能进入

“

淡化指数、精选个股

”

时间;

商品方面,

供给侧改革持续推进叠加短期经济企稳、需求无忧,虽然

“

资金炒作

”

的逻辑随着货币趋紧已被破坏,但好在供需关系没有被完全逆转,上游供需改善向下游传导的通道并未关闭,部分品种或仍维持易涨难跌状态;

汇率方面,

核心驱动逻辑从

“

需求

”

(新年个人购汇等)切换至

“

供给

”

(货币供给减少),此外,贸易政策可能成为川普短期的抓手,美元长期不弱,但短期从政策合意方向看需要

“

休整

”

,也为人民币

“

修复

”

甚至

“

企稳

”

提供了宽松环境。

国泰君安证券研究所

固定收益研究

覃汉/刘毅/高国华/尹睿哲

GUOTAI JUNAN Securities FICC Research

国泰君安固定收益研究团队力求为您提供最及时、最深入、最前瞻的独到见解和观点,

请长按上方图片识别二维码关注我们!