如果您希望第一时间收到推送,别忘了加“星标”!

如果您希望第一时间收到推送,别忘了加“星标”!

一周概览

2023

年中央经济工作会议召开,强调高质量发展目标,结构性政策或为抓手;北京上海出台地产需求侧政策,

11

月

MLF

平价续作、净投放

8000

亿元,

11

月低基数下各项经济活动指标同比

回升。

高频数据层面,上周生产和出行总体回落,商品房成交边际改善。农产品价格季节性上升。此外,

11

月财政扩张速度边际放缓,社融同比增速小幅回升、但主要受政府债推升。

高频经济活动跟踪

工业生产及物流指标总体季节性回落,新房、二手房成交面积同比增速边际回升。

出行方面

,上周

18

城地铁客运量环比回落

0.2%

、国内航班数量环比走低

1.6%

;

12

月

4-10

日,乘用车销量同比放缓至

6.8%

。

出口方面

,

12

月至今

HDET

均值同比回落至负区间,外需或边际走弱。

物流景气度及工业生产总体季节性回落

:整车货运流量

/

公共物流园区指数同比较前一周的

22%/17%

回落至

2.7%/4.9%

,高炉和焦化企业开工率环比走弱,全国重点电厂日均耗煤

/

发电量同比转负。

地产方面,

上周

60

城新房成交面积同比降幅较前一周的

25.9%

收窄至

22.1%

,

26

城二手房成交面积同比上行至

23.4%

;

12

月

4-10

日,百城土地周均成交季节性走强。

价格指标及变化

国际油价止跌、农产品价格上升。

上周布伦特原油价格环比回升

0.9%

至

75.6

美元

/

桶。国内铜价环比大幅上行

4.9%

,但水泥

/

螺纹钢价格回落

1%/2.6%

;食品方面,猪肉价格回升

0.2%

,新鲜蔬果提价、农产品价格指数

+2.6%

。

金融市场及资金成本

银行间流动性偏松,公开市场净投放货币

1990

亿元。同业存单发行利率边际下行。

银行间利率环比小幅回落,

R007/DR007

下降

9.1/5.7

个基点。

1/10

年期国债收益率期限利差小幅走阔,国债收益率曲线趋平。同业存单发行利率下降

1bp

至

2.83%

。上周信用债发行量环比转负,地产债和海外债融资额有所回落。上周人民币兑美元升值

0.9%

,但对一篮子货币回撤

0.8%

。

中观行业景气度追踪

有色、黑色金属和种植业等行业景气度仍较高

;

铝、铜价格走强,持续去库

,其中铝

/

铜价格位于

2013

年至今的

81%-84%

的高分位水平

;

煤炭、航运港口等供给和价格均位于较高分位数。粮价回落但仍在高位

,

生猪利润边际改善。

上周主要宏观数据及事件回顾

数据:

1

)

11

月工业增加值同比增速上行至

6.6%

;社零同比增速上行至

10.1%

、固定资产投资单月同比回升至

2.9%

;

2

)

11

月“一般预算

+

政府性基金”赤字录得

1.23

万亿元,同比多增

1363

亿元,扩张幅度边际回落。

3

)

11

月社融同比增速小幅上升至

9.4%

,主要靠政府债扩容支撑。

事件:

1

)

中央经济工作会议着重强调高质量发展的目标,结构性政策发力,而地产及金融领域防风险仍为首要任务。

2

)北京、上海出台地产需求侧政策,包括优化普宅认定标准、下调首套二套房首付比例下限,调降房贷利率。

本周宏观主要观察点

本周关注

12

月

LPR

报价(

12/20

)。

风险提示:欧美经济超预期走弱拖累外需、地产需求超预期回落。

一周概览

5

月至今出口高频指标同比进一步上行,

物流指标同比放缓,建筑开工仍偏弱

,商品房成交同比降幅走阔、但一线城市二手房成交同比改善;国际油价和金价回撤、铜和水泥价格走高。

4月财政收支均偏弱,专项债发行仍需加速。本周重点关注4月工业企业利润数据和5月制造业PMI数据。

高频经济活动跟踪

上周居民出行景气度整体回落,物流指标同比下行,建筑开工活动同比仍偏弱,商品房成交同比降幅走阔。

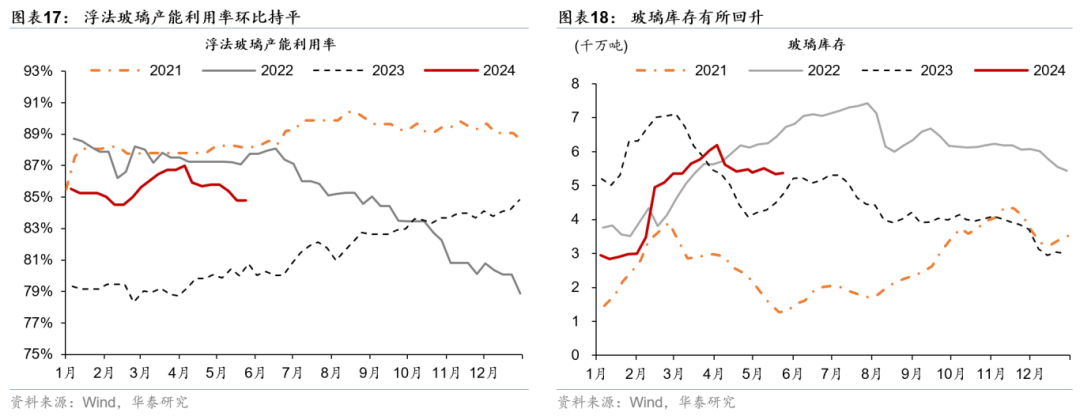

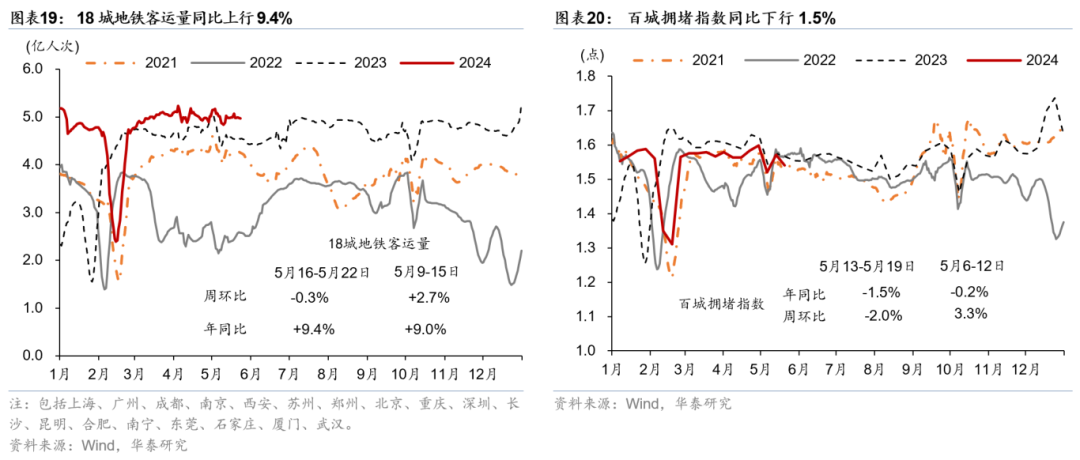

出行方面,

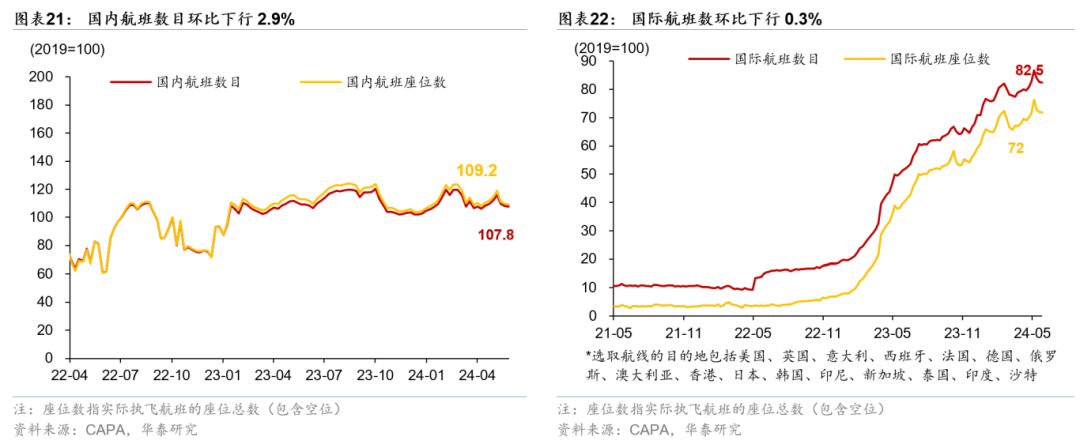

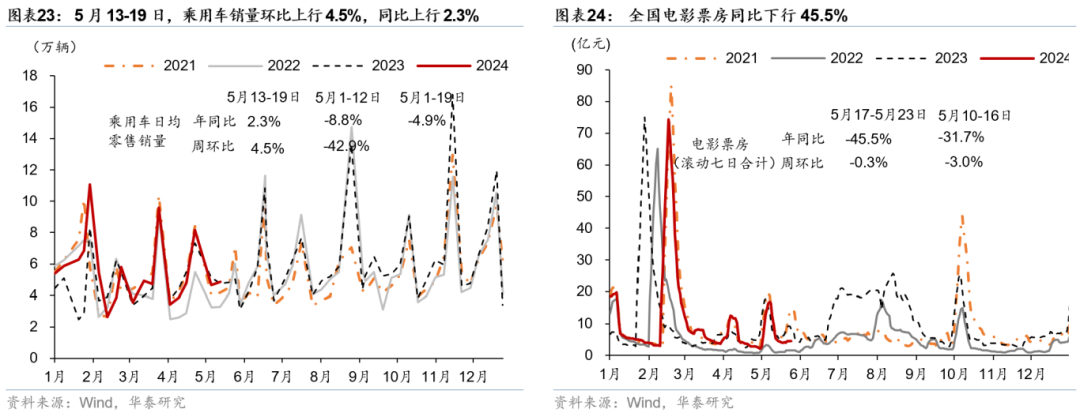

上周18城地铁客运量同比增速较前一周的9.0%上升至9.4%,百城拥堵指数同比降幅较前一周的0.2%走阔至1.5%,国内/国际航班数环比回落2.9%/0.3%。5月13-19日,乘用车销量同比增速从前一周的-8.8%转正至2.3%、但5月1-19日同比回落4.9%。

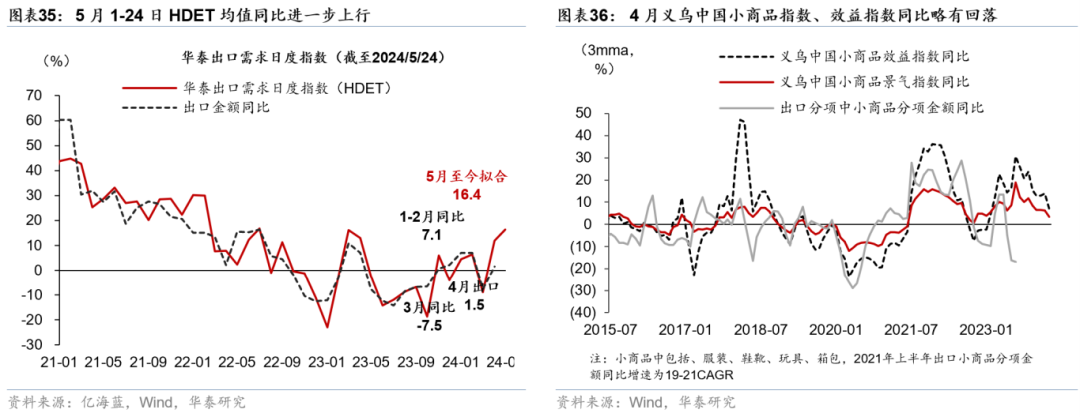

出口方面,

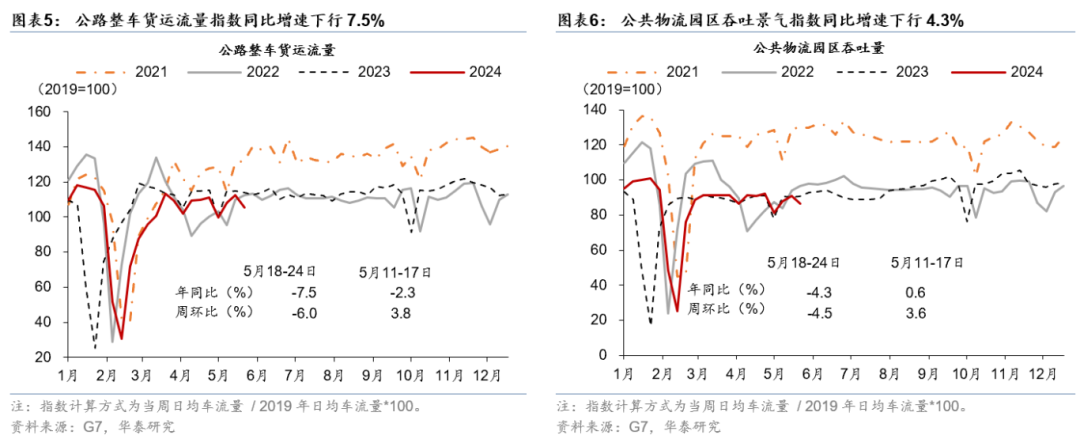

高频指标(HDET)显示5月1-24日出口同比较4月继续上行。上周整车货运流量/公共物流园区同比增速从前一周的-2.3%/0.6%下行至-7.5%/-4.3%。

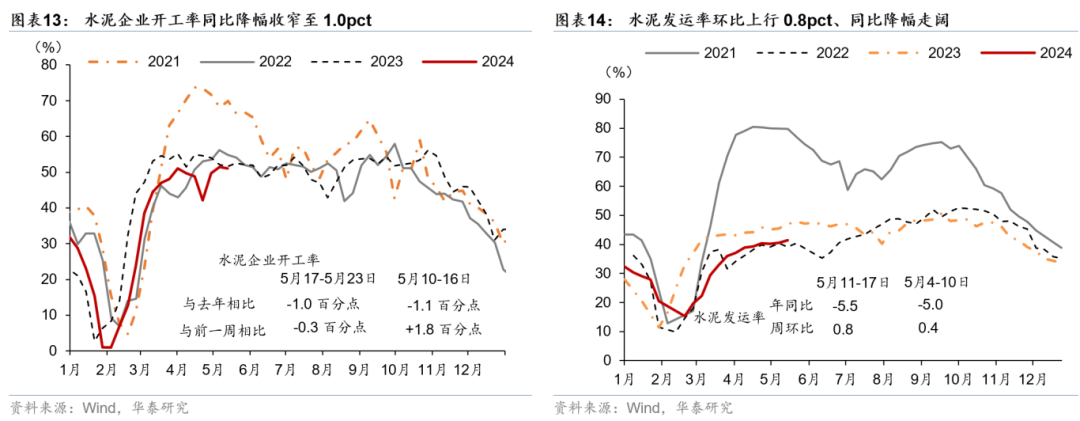

地产开工同比仍偏弱,

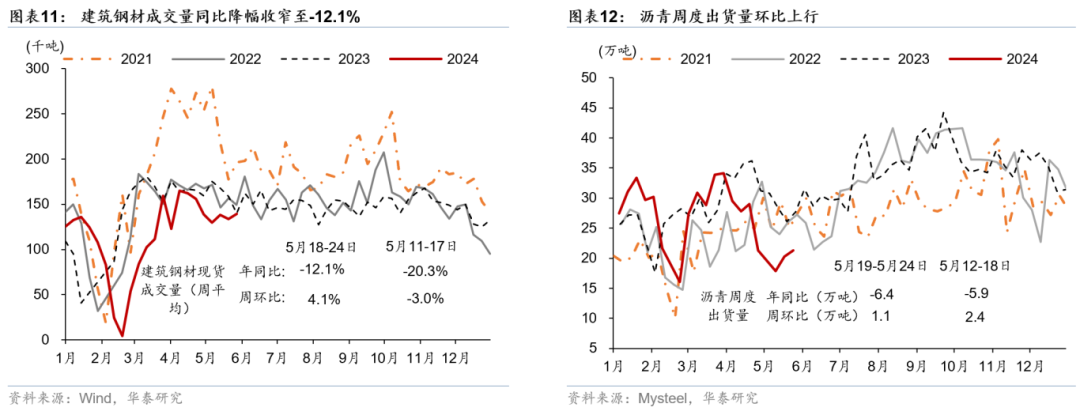

水泥/铝型材开工率同比回落1/9pct,建筑钢材成交量同比降幅较前一周的20.3%小幅收窄至12.1%;沥青出货量亦同比回落超2成。

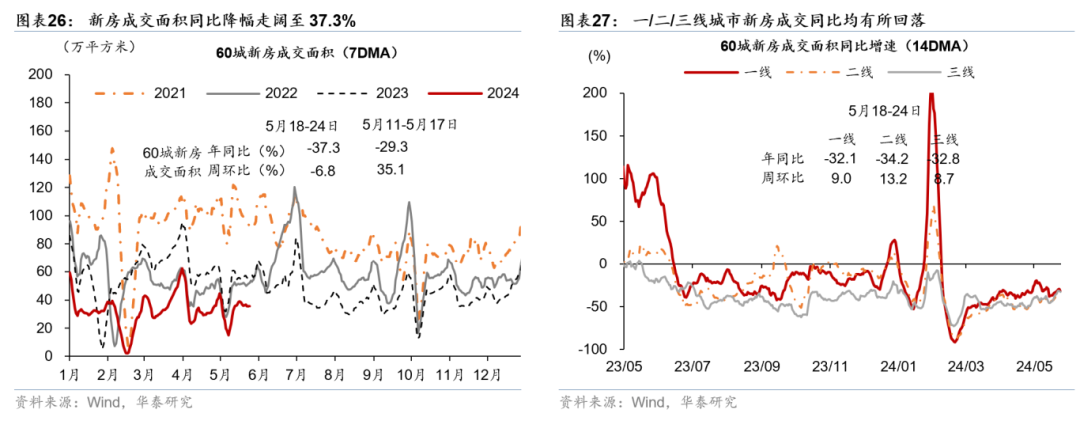

商品房成交面积同比回落

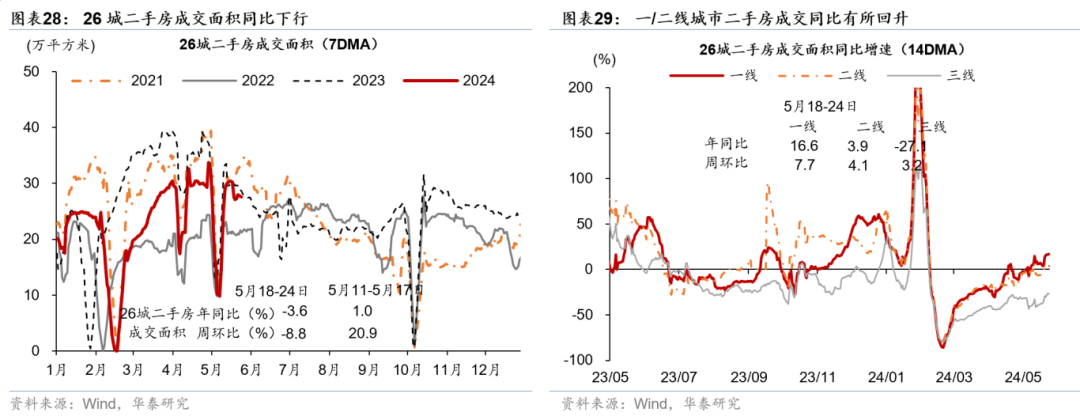

,上周60城新房/26城二手房成交面积同比增速由前一周的-29.3%/1%回落至-37.3%/-3.8%,

但一线城市二手房成交边际改善、同比从前一周的6.2%回升至16.6%。

价格指标及变化

国际黄金、原油价格回撤,螺纹钢和水泥价格上涨,农产品价格整体有所回落。

上周布伦特原油价格环比回落2.2%至82.1美元/桶;COMEX黄金价格环比下行2.8%至2338美元/盎司。铜/螺纹钢/水泥价格环比上行0.7%/2.0%/3.2%。农产品价格指数整体走低,其中蔬菜/水果/小麦价格环比下行3.8%/1.1%/ 0.4%,而猪肉价格环比上行2.1%。

金融市场及资金成本

上周银行间流动性偏紧,人民币兑美元小幅回撤。

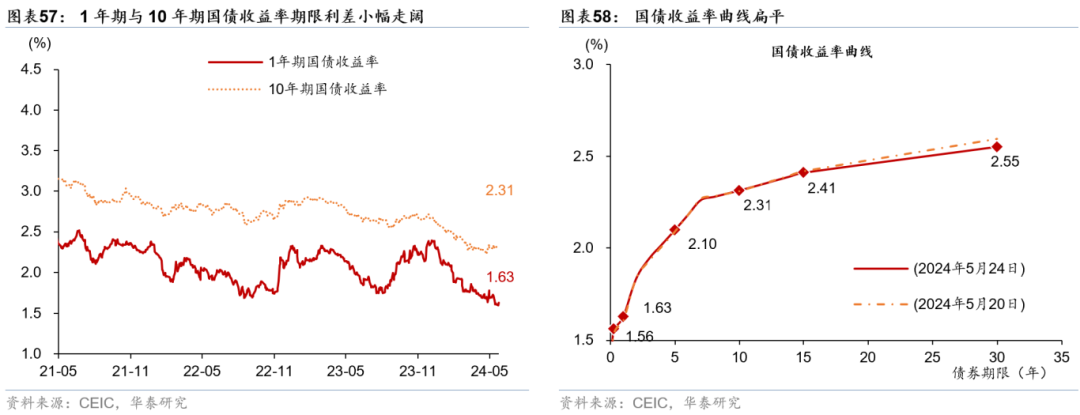

银行间利率边际上行,R007/DR007环比走高1.9/1.6bp。国债收益率曲线趋平:1年期国债收益率上行3个基点,10年期国债收益率较前一周基本持平。上周信用债净发行环比回升,而地产债和股权融资净发行量环比回落。汇率方面,上周人民币兑美元小幅回撤0.4%,而对一篮子货币升值0.3%。

中观行业景气度追踪

有色、黑色金属、石油石化和航运港口等行业延续较高景气度。

铝、铜等有色金属价格持续位于95%-100%的高分位水平,5月至今铝/铜/铅价格月环比回升2.4%/7.5%/7.5%,通信产品、锂电池和光伏设备价格仍偏低。

上周主要宏观事件及数据回顾

数据:

4月财政收支均偏弱,广义财政收入同比降幅从3月的5%小幅走阔至6%,广义财政支出同比降幅从3月的7.8%小幅收窄至5.3%。

事件:

1)5月23日,国家主席习近平在企业和专家座谈会强调要进一步全面深化改革;2)5月21日,国务院总理李强对做好地方金融工作做出重要批示,指出要如期完成地方金融管理体制改革任务。3)财政部发行超长期特别国债(二期)400亿元,加权中标利率2.49%。

本周宏观主要观察点

本周重点关注4月工业企业利润数据(5/27)、5月制造业PMI数据(5/31)。

风险提示:欧美经济超预期走弱拖累外需、地产需求超预期回落。

01 高频经济活动跟踪

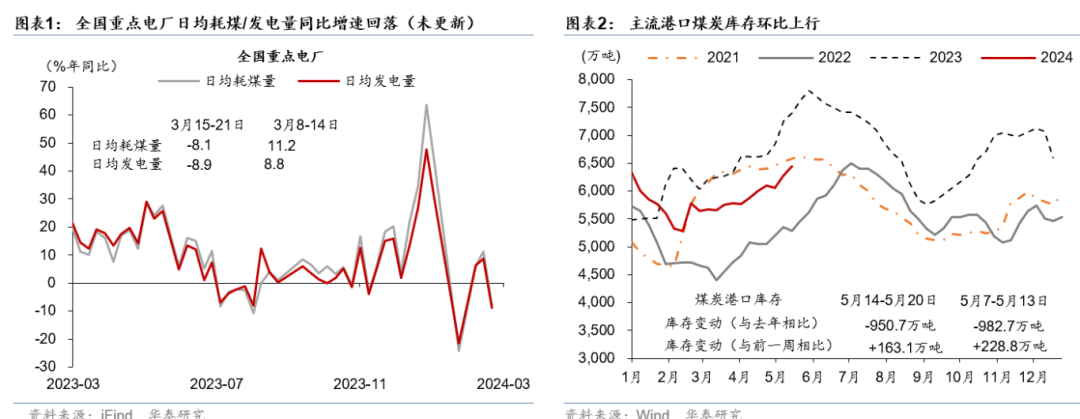

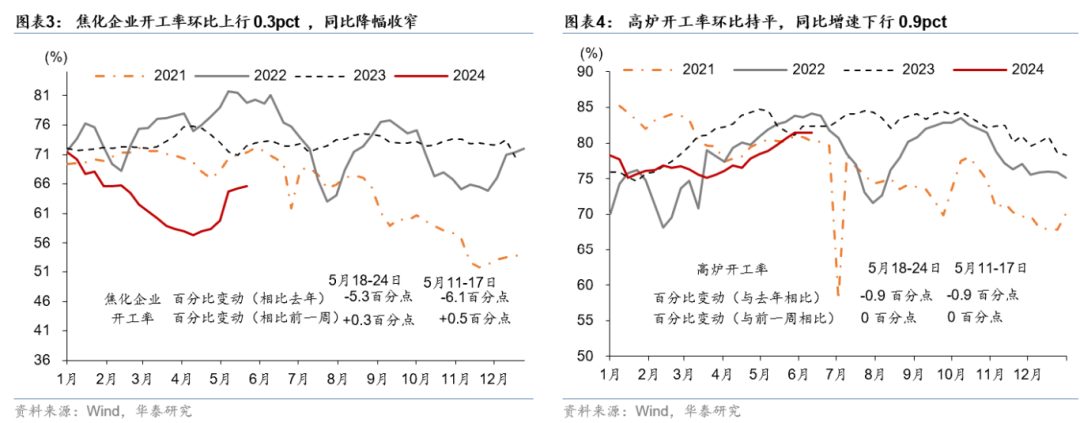

上游:

上周高炉开工率环比持平、同比低于去年同期;焦化企业开工率持续回升,同比降幅收窄。

主流港口煤炭库存环比季节性回升163.1万吨。全国247家样本高炉开工率环比持平,同比下行0.9个百分点。焦化企业开工率环比上行0.3pct至65.6%,低于去年同期5.3pct(vs前一周6.1pct)。

中游:

上周物流指数环比回落、同比亦下行,铜库存环比上行、高于历史同期水平。

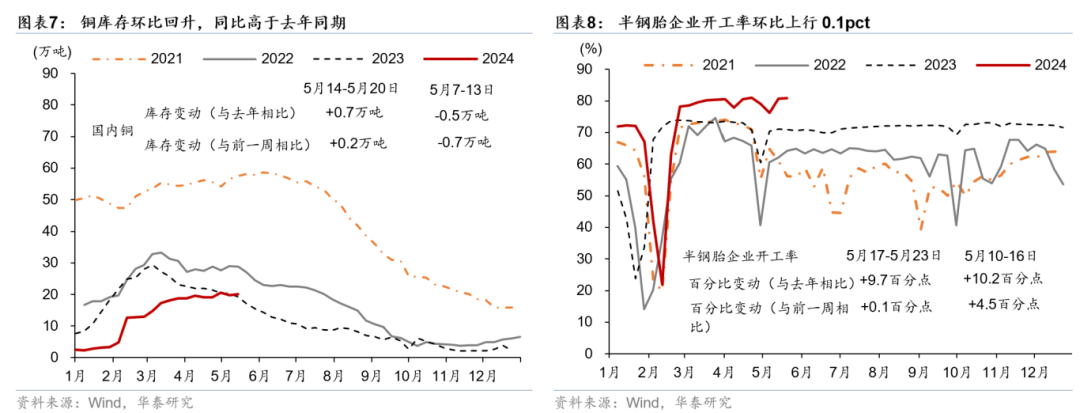

公路整车货运流量指数环比下行6.0%,同比降幅由2.3%走阔至7.5%。公共物流园区吞吐景气指数环比较前一周的3.6%回落至-4.5%,同比增速较一周前的0.6%回落至-4.3%。5月14-20日,铜库存同比上升0.7万吨,环比较前一周上升0.2万吨。

下游:

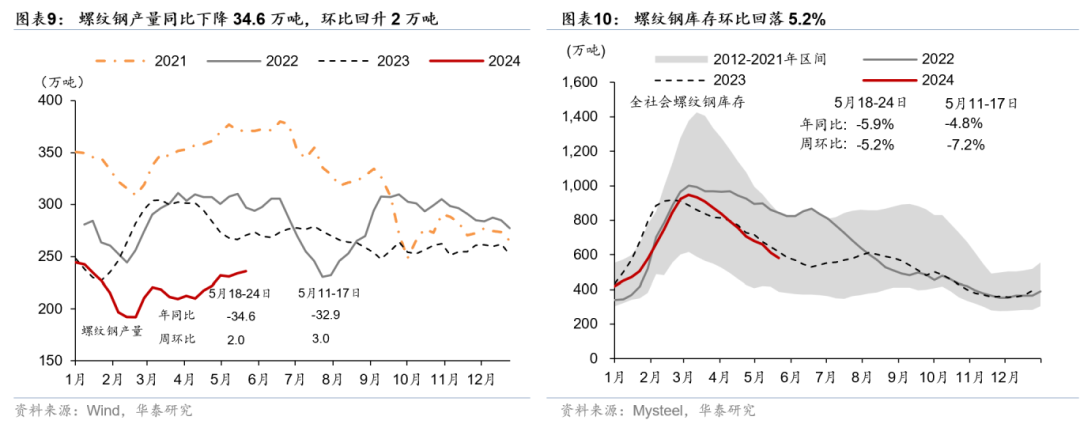

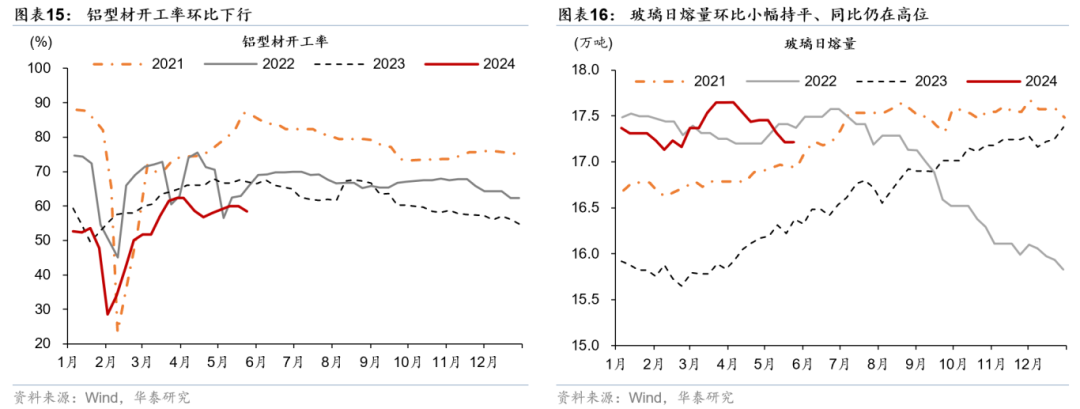

螺纹钢库存环比回升,水泥开工率环比下行、同比降幅边际收窄;建筑钢材成交量同比降幅收窄。

上周螺纹钢库存环比回落5.2%,同比下行5.9%。水泥企业开工率环比下行0.3pct(vs前一周上行1.8pct),同比由低于2023年同期1.1pct边际收窄至1.0pct。建筑钢材成交量同比降幅小幅收窄至12.1%(vs前一周降幅20.3%)。汽车半钢胎开工率环比上行0.1pct,高于23年同期9.7pct。此外,与地产竣工相关的浮法玻璃产能利用率环比上行,高于2023年

同期水平4.8个百分点,玻璃库存环比上行0.7%。基建方面,沥青周度出货量低于去年同期6.4万吨

(vs前一周5.9万吨)

,与前一周相比环比回升1.1万吨。

出行活动:

百城拥堵指数环比下行、且仍低于去年同期,地铁出行客运量同比回升,国际航班

/

国内航班数量回落。

上周18城地铁客运量周环比下行0.3%,但高于2023年同期9.4%。此外,5月13-19日,百城拥堵指数周环比下行2.0%,同比下行1.5%,较前一周的降幅0.2%有所走阔。城际/国际出行方面,国内航班数量环比下行2.9%,国际航班数量环比下行0.3%,分别恢复至2019年同期的109.6%/82.9%。

线下消费:

上周汽车零售高于去年同期、电影票房环比同比均下行。

5月13-19日乘用车销量同比转正,自前一周的-8.8%升至2.3%,环比上行4.5%,而5月1-19日,乘用车销量同比回落4.9%。此外,截至5月23日,全国电影票房环比下行0.3%,亦低于去年同期水平,同比增速下行45.5%。

地产需求:

新房成交面积同比降幅走阔,二手房成交面积同比增速有所回落。其中,一

/

二

/

三线城市新房成交面积均同比回落,二手房挂牌价格指数环比降幅持平,土地成交面积同比下行,而土地成交楼面积均价环比上行。

-

上周60城新房成交面积同比降幅由前一周的29.3%走阔至37.3%。分线而言,一/二/三线城市新房成交面积同比回落32.1%/34.2%/32.8%。具体看,一线城市中,北京/上海/广州/深圳新房成交面积分别同比下行60.9%/22.1%/42.5%/20.0%。

-

26城二手房成交面积同比由前一周的1%回落至-3.8%,环比回落8.8%。分线而言,一/二线城市二手房成交面积同比上升16.6%/3.9%,而三线城市二手房成交面积同比回落27.1%。具体看,一线城市中,北京/深圳二手房成交面积分别同比上行7.4%/32.0%。

-

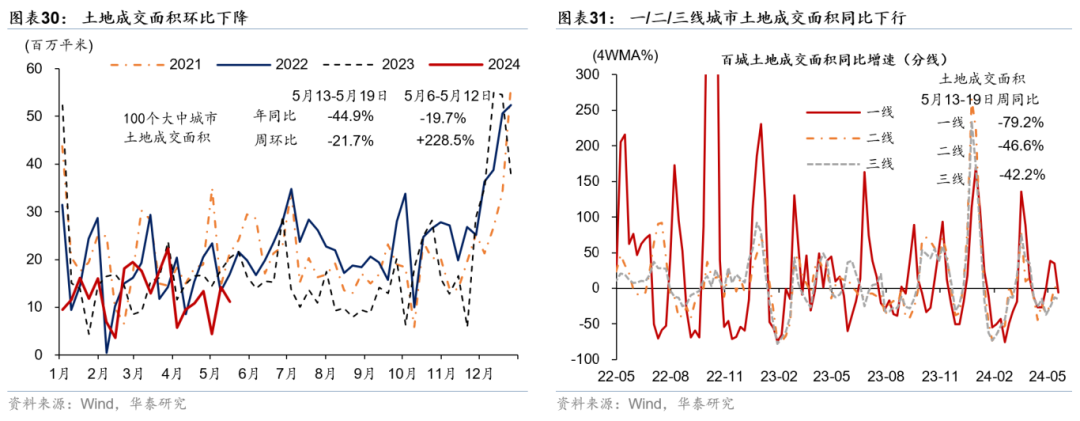

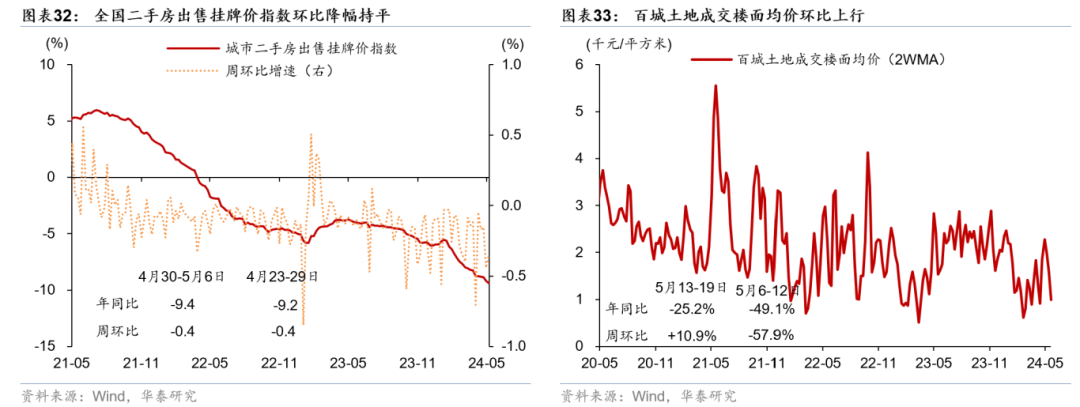

百城土地周均成交面积周环比下行21.7%,低于2023年同期44.9%。价格方面,百城土地成交楼面均价环比上行10.9%,低于2023年同期25.2%

-

地产政策方面,5月18日起,天津市2024年5月18日之后(含当日)发放的个人住房公积金贷款,按调整后的利率执行,即5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为2.775%和3.325%。5月20日,青岛市城阳区出台房地产“一揽子”政策,包括发放新建商品首次网签住房购置补贴、购买商办用房作为社区集体经济发展用房、城中村改造项目房票安置等一系列针对性政策。同日,重庆市发布《关于支持刚性和改善性购房需求的通知》主要包括实施购房补贴、加大公积金支持力度、调整现房再交易管理政策等6条惠民政策。5月22日,湖北省住建厅联合省财政厅、省自然资源厅、人行湖北省分行、国家金融监管局湖北监管局等部门出台《关于进一步促进房地产市场平稳健康发展的若干措施》,从取消购房限制、降低购房门槛、加大金融支持、加大财税支持、推进住房“以旧换新”等10个方面释放重大利好。取消个人住房贷款利率政策下限,继续引导贷款利率下调。

外贸需求:

国际航线运价持续上行,而CDFI指数环比有所回落。

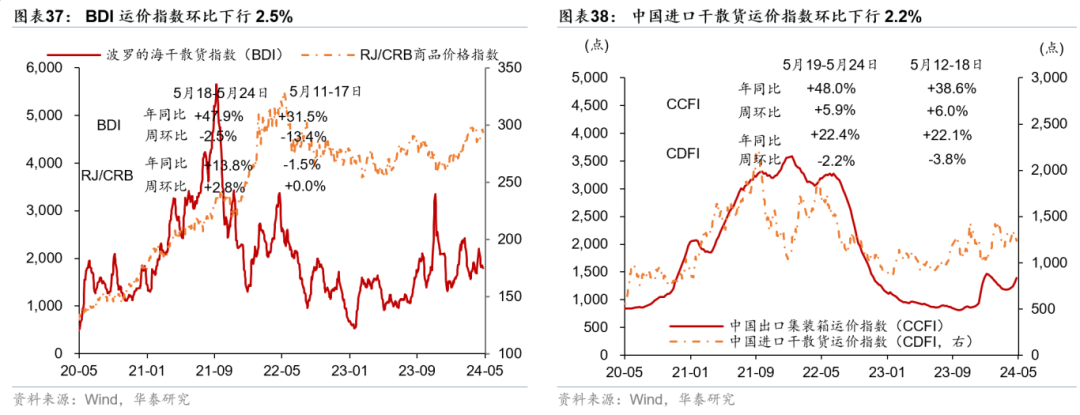

截止5月24日,中国进口干散货运价指数(CDFI)较前一周环比下行2.2%、同比走高22.4%。而BDI指数周环比大幅下行2.5%。此外,高频指标华泰出口需求日度指数(HDET)5月1-24日同比进一步回升,或显示外需有较强韧性。

02 价格指标及通胀变化

上游:

上周国际油价环比回落,

布伦特原油价格环比下行2.2%至82.1美元/桶,WTI原油价格环比下行2.9%至77.7美元/桶。美国中长期增长韧性较强,市场降息预期有所推后、叠加中东地区紧张局势有所缓和,风险溢价相对减少,或推动国际油价回撤。

中游:

铜价、螺纹钢价格、尿素价格均环比回升。

铜价环比上行0.7%,螺纹钢环比上行2.0%,本周铜价波动或受下游需求偏弱影响。铜金比同比由3.8%回升至7.7%,油金比同比降幅由9.7%回落至10.4%。焦煤价格环比下行8.4%。中游化工品方面,聚乙烯价格环比回落0.1%,丁苯橡胶环比回升0.7%。尿素价格环比上行0.1%,预期农业需求增加,行情有所复苏。

下游:

农产品价格指数环比下行,猪肉价格环比上行。

农产品200价格指数周环比较前一周下行1.6%,其中蔬菜/水果/玉米价格环比下行3.8%/1.1%/0.2%。月初生猪出栏减少,猪价回升,环比上行2.1%。

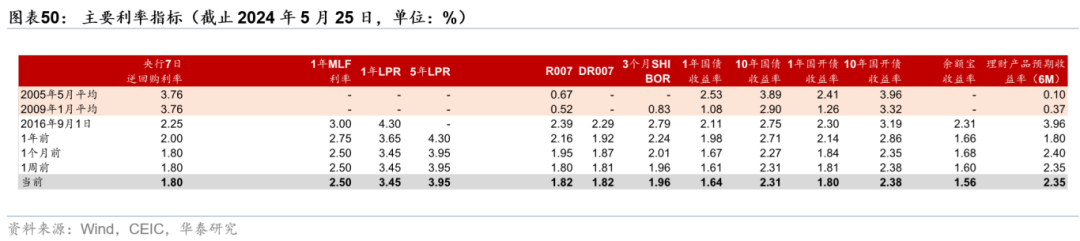

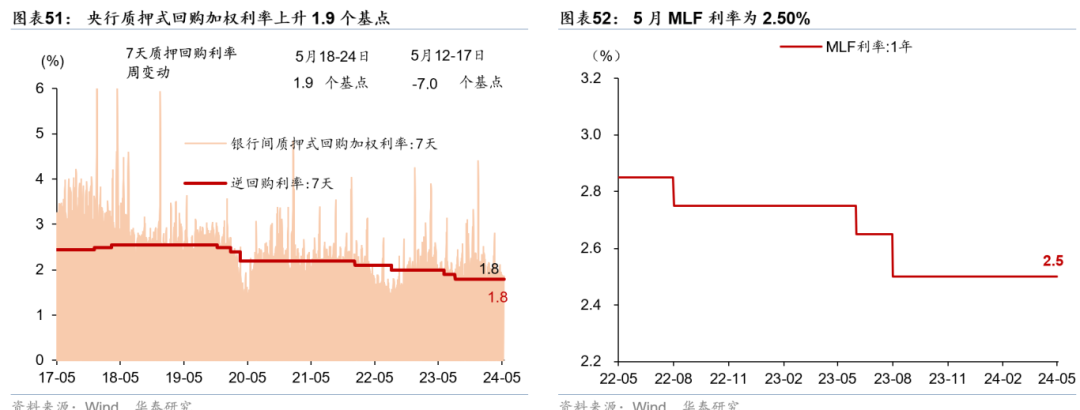

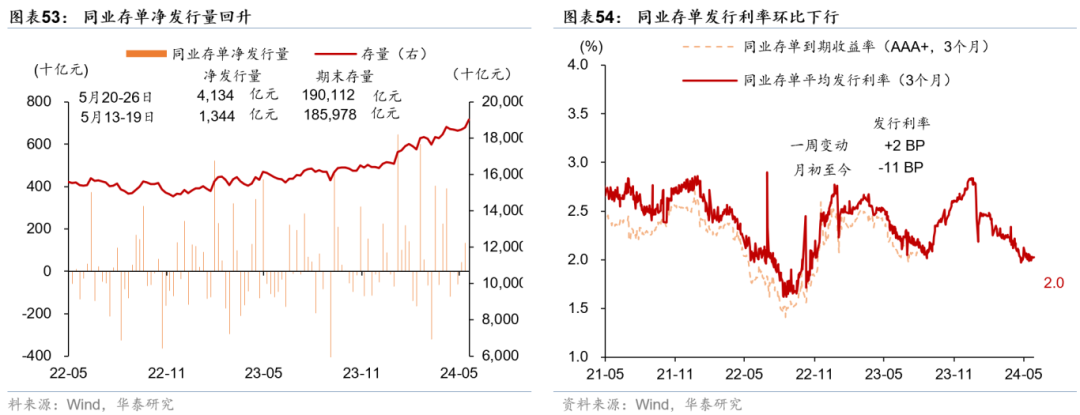

03 利率、汇率及金融市场环境

流动性指标:

银行间流动性小幅收紧,

同业存单发行利率环比

环比上行

。

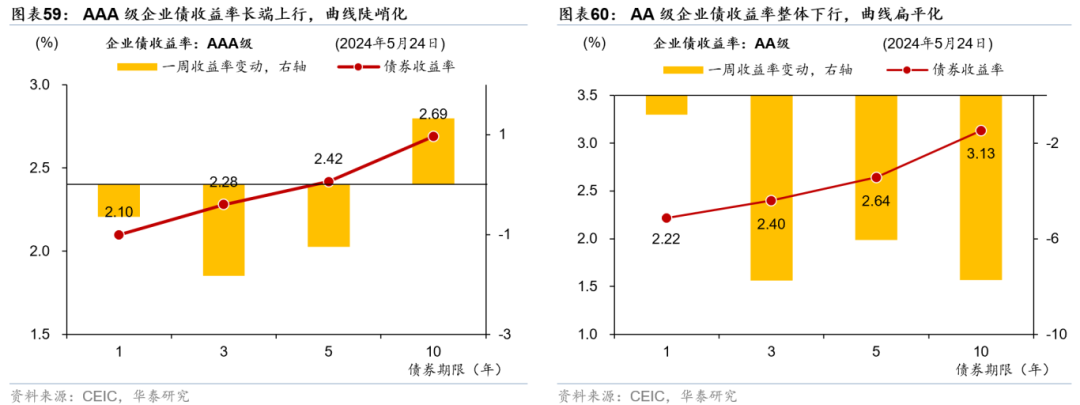

银行间利率小幅上行,其中R007环比回升1.9个基点,DR007环比走高1.6个基点。1年期国债收益率上上3个基点、10年期国债收益率均较前一周基本持平,1年期和10年期国债收益率期限利差小幅走阔,国债收益率曲线整体趋平。上周央行质押式回购加权利率回升1.9个基点;同业存单净发行量回升,发行利率环比回升2个基点。

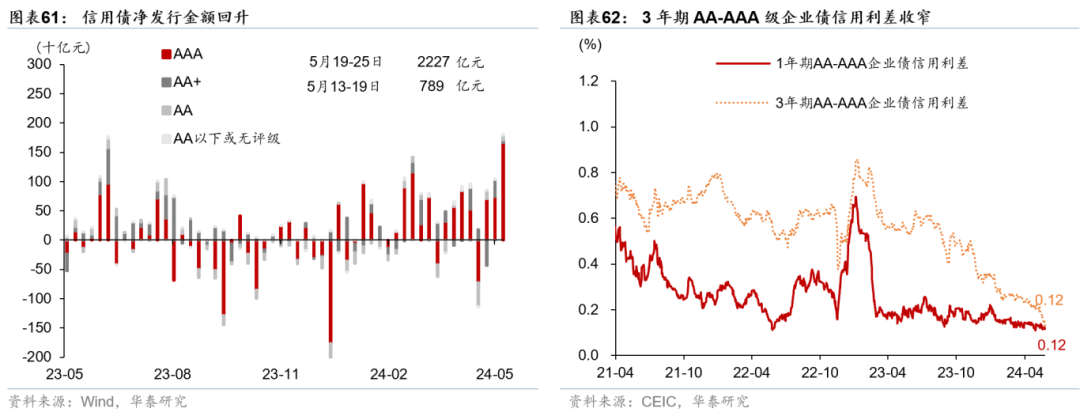

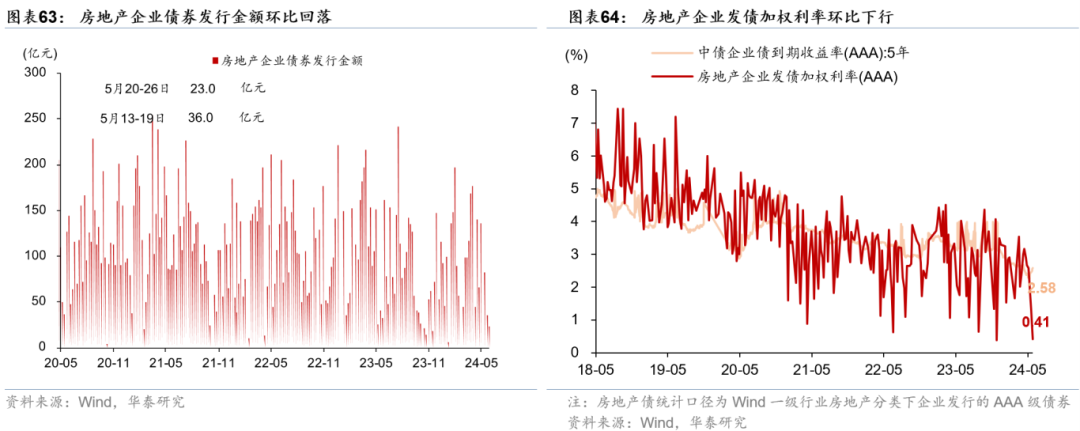

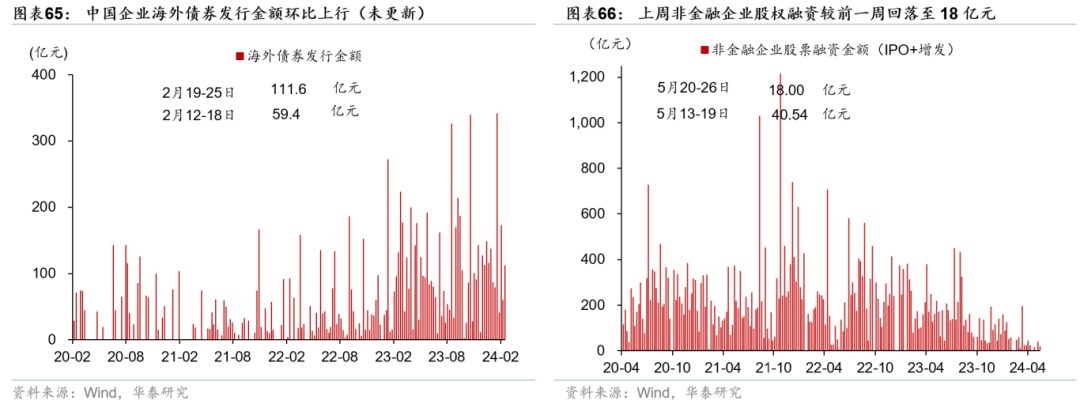

融资及汇率:

企业债收益

率涨跌互现

,信用利差

有所收窄

。

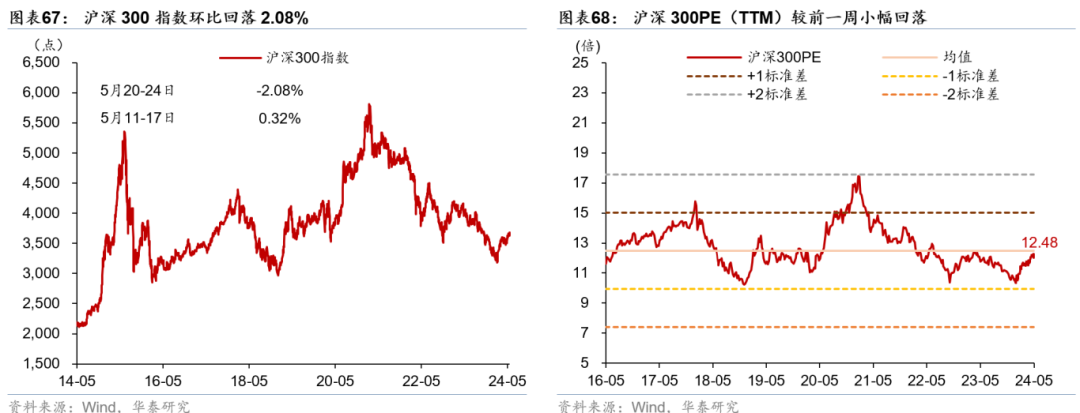

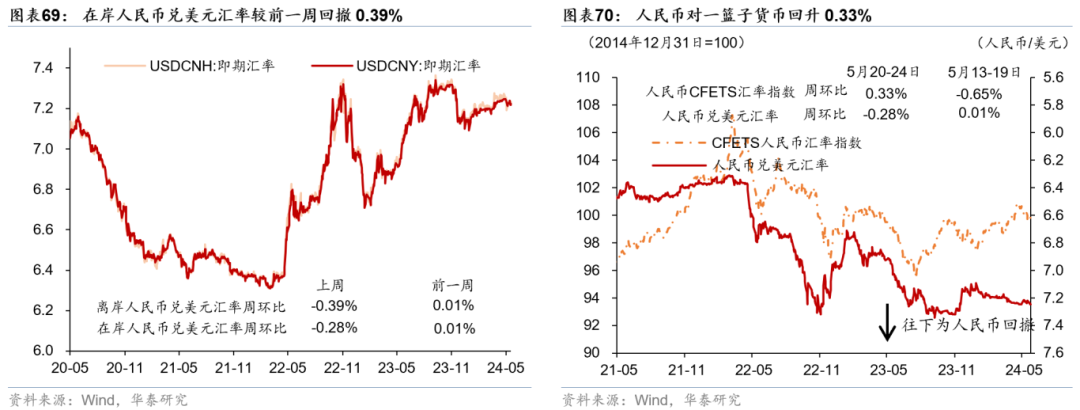

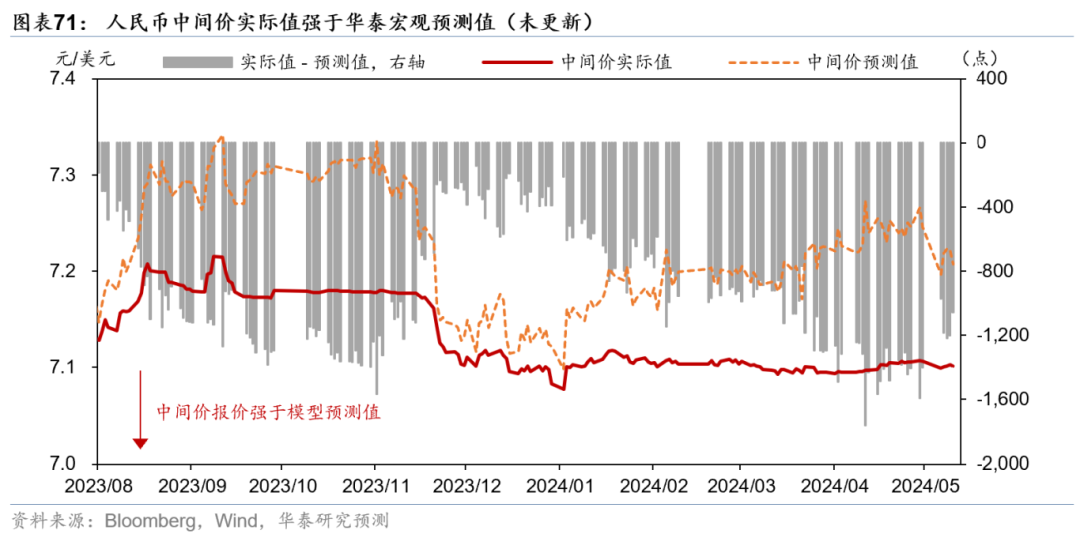

上周信用债发行金额环比回升,房地产企业债净发行金额环比回落,同业存单净发行量回落,股权融资额回升。上周沪深300指数环比下行2.08%,PE(TTM)估值水平较前一周小幅回落。汇率方面,上周在岸人民币兑美元汇率较前一周回撤0.39%,而对一篮子货币回升0.33%。

04

中观行业景气度追踪

绝对水平

:有色

、黑色

金属、石油石化和航运港口等行业延续较高景气度;有色金属价格仍然处于上行通道中、铝持续累库,猪价

有所回升

;通信产品、锂电池和光伏设备的价格仍在低位。

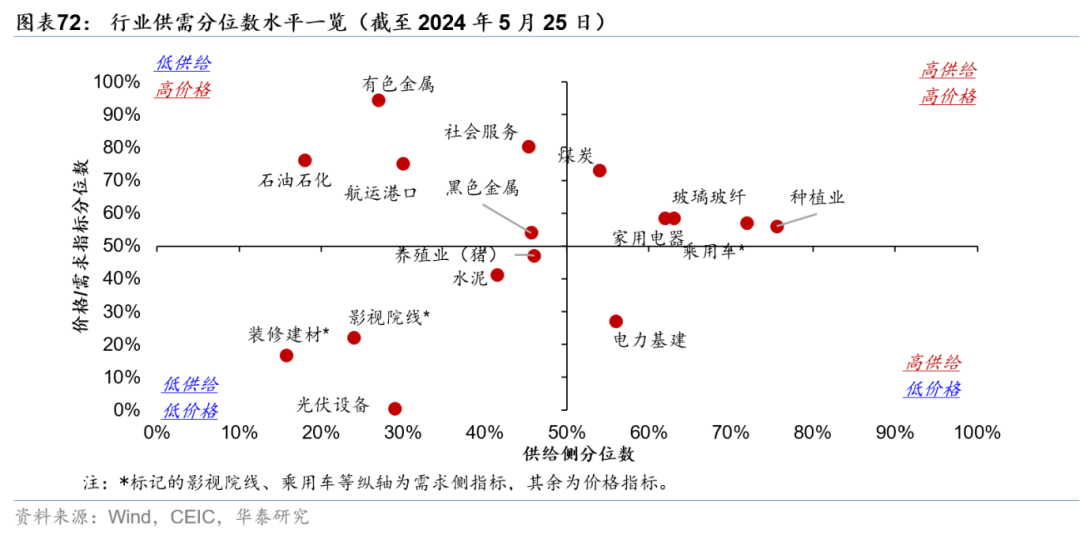

从各行业供给、需求/价格所在历史序列的百分位值来看(2013年至今,下同):

-

上周

有色、黑色金属、航运港口和石油石化等

行业持续位于低供给、高价格分位数区间,其中铝

/

铜价格位于

9

5

%-100%

的高分位水平、

BDI

/CCFI/CDFI

指数位于

78%-83

%

的分位数水平;

煤炭、种植业、乘用车、家用电器和玻璃玻纤的

供给和价格均位于较高分位数,其中玉米价格位于

60%

的高分位值,棉花和玻璃库存分别处于

76%/6

9

%

的较高分位数水平。

-

水泥、养殖业(猪)、光伏设备、影视院线和

装修建材

等行业所在分位数水平处于低供给、低需求区间,体现上述行业供需两侧均有所承压。

通信产品、锂电池和光伏设备的价格水平仍在低位

。

边际变化

:有色价格持续位于上行通道,铝库存

持续

上行

-

制造业:国际油价周环比

低

高,有色金属价格月环比持续位于上行通道。

1

)

石油石化

:

5

月至今,布伦特原油价格月均环比回落

7.

4

%

,或受全球地缘冲突影响消退影响;炼油厂开工率月环比平均回升

2.6

个百分点,但仍低于去年同期

6.3

个百分点。

2

)

煤炭

:动力煤价格月环比

边际

回落

0.

1

%

,煤炭库存月均环比回升

5.5

%

,需求季节性放缓推高煤炭库存、对煤炭价格形成压制。

3

)

有色金属:

铝、铜等有色金属价格位于

9

5

%-100%

的高分位水平,

5

月至今价格整体上行,其中铝

/

铜

/

铅价格月环比回升

2.4

%/

7.5

%/

7.5

%

;库存方面,上周铝库存大幅回升超

2

成

、铜库存

上

行

8

.9%

,

但

5

月至今铝铜库存亦表现分化。

4

)

黑色金属:

螺纹钢价格月环比回升

3

%

,而线材价格月均环比回落

9.2

%

,上周大幅上行

11.5%

;库存方面,螺纹钢库存周环比回落

12

%

、绝对水平自前一周的

44

%

回落至

39

%

的历史分位数水平;

5

)

基础化工品

价格整体上行,氯化钾

/

尿素

/

聚乙烯价格

5

月至今月均价格均环比回升

3.

6

%/6.

9

%/1.

4

%

,而丁苯橡胶价格月均环比走低

1.

3

%

。

-

农林牧渔:猪价月均

止跌回升

、生猪利润

仍承压

,粮价

亦

持续走低。

1

)猪肉价格

5

月月均环比

小幅回升

0.

7

%

,猪肉需求缓慢修复;生猪养殖利润周环比

下行超

1

倍

;上周白条鸡批发价格环比回

升

0.

2

%

,鸡蛋批发价格环比走高

4

%

,但仍低于去年同期

3.

1

%/1

6.9

%

。

2

)粮价整体仍然延续回落趋势,

5

月至今玉米

/

小麦价格环比回落

5.2

%/1.7%。