我觉得(人生)前面半段,虽然经过这么多东西,我觉得精彩对吧,其实也学到了很多东西,这是最主要的……

今天,两大有钱任性主角——万达商业、融创中国一纸公告再度展示了两位地产大亨的“魄力”。没错,两大男神联手上头条,轰动效果非一般。

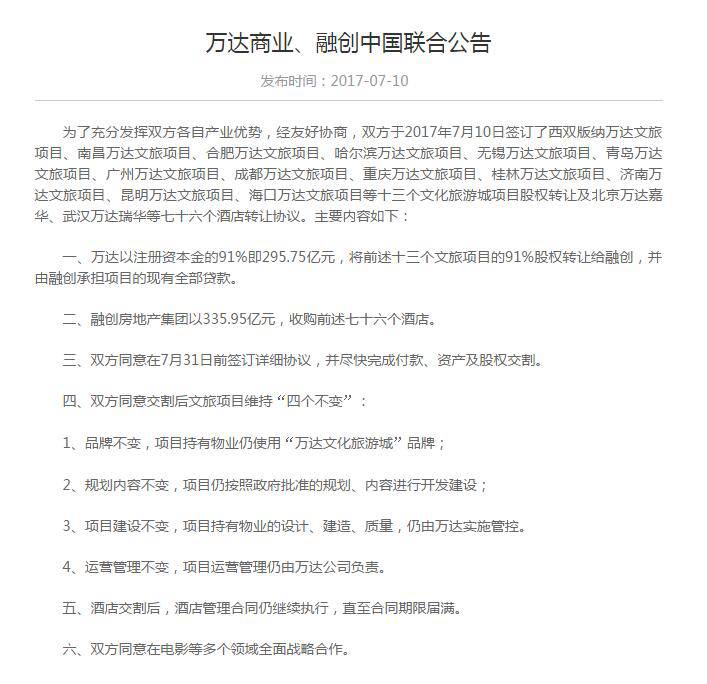

7月10日上午,万达商业、融创中国联合发布公告:融创中国以295.75亿元收购了13个万达文旅项目股权,并以335.95亿元收购万达旗下的76个酒店。这次交易的总额达到631.7亿元。

孙宏斌的大名和他的融创近几年来越发叫响,今天再度出手“头条事件”,也让我们有兴趣咀嚼下他的过往。

曾经,他是联想的接班人。同一年,却被柳传志送进监狱。

事后证明这是一场误会……

谁能说这不是人生的一场成全?

书归正传:

消息一出,港股市场“万达系”股票万达酒店发展一度大涨近150%;与此同时,这也是融创近年来“买买买”手笔最大的一次。

坊间有调侃称,市值不到600亿的融创中国,收购绿城、收购乐视、收购万达文旅,更何况老孙说跟万达600亿的交易资金全部来自融创自有资金。一个如此激进的白衣骑士,拿着自己的钱到处帮人解套,让人不得不想,这个白衣骑士的目标到底是什么?

这笔交易,确实有许多市场无法理解的问题:融创并不擅长于酒店管理和文化旅游,为什么花600多亿来接手万达?而王健林为什么要全部抛弃这块重大资产?此次收购“读不懂”多多,我们梳理七点内容。

读不懂之一:万达酒店发展股价大涨150%,却给融创“差评”

作为港股市场上仅存的“万达系”股票万达酒店发展,无疑是今天上午港股最大受益者。

万达酒店发展股价一度大涨近150%。截至今日收盘,万达酒店发展收涨46.55%,报0.85港币,全天振幅达155%;成交大幅放量,达1.56亿港币;收盘市值达39.9亿港元,一度飙升至53.08亿港元。

不过,万达酒店发展公告表示,董事会确认并不知悉导致今日股价和成交量增加的任何原因。

根据年报,万达酒店发展主要业务包括英国伦敦、欧洲大陆及西班牙马德里、美洲大陆及美国芝加哥、澳大利亚、中国桂林万达广场项目及中国福州恒力城等。万达酒店发展业务并不在融创中国此次收购的项目之列。

记者注意到,一直以来万达酒店发展业绩并不理想。从2014年至2016年股东应占溢利方面都是出现亏损的状态。

融创今天第一时间发布了停牌的消息,让我们无法围观资金对这次收购的态度。不过我们倒是可以回想下当初150亿投向乐视网时,融创的股价表现,今年1月份,融创宣布150亿战略投资乐视的第二个交易日,股价下跌超过8%。

没错,融创频频并购也让资本市场担忧其负债高企。2017年以来,招商国际、中银国际、SWS等券商又先后给融创“卖出”评级。

自2016年以来不断伴随着融创扩张,使得公司负债持续上涨,盈利能力却在收窄。融创2016年年报显示,融创净负债率由2015年底的75.9%上升到了121.5%,提高45.6个百分点。另外,融创2016年还发行了100亿元永续债。若把永续债归至债务栏目下,SWS估算融创的净负债率将高达208%。

有分析表示,伴随着融创2017年激进并购的推进,公司负债率下降几乎是不可能的事情。

等看融创复牌,也是一件值得想像的事情。

读不懂之二:万达多个项目不满一周就卖,还没真正狙击迪士尼

在上海迪士尼乐园开幕前,王健林接受媒体采访时曾表示,“有万达在,让你20年盈不了利。”并公开宣称,迪士尼模式过多的室外项目不匹配南方的天气,IP虽多但过于依赖不知创新。

之后,万达在文旅项目上的计划迅速铺开,目前正式启动的文旅项目已达16个,有6个开业。

不过,此次交易仿佛是突然的决定。据悉,万达此次宣布出售的13个文化旅游项目,其中多个项目不满一周,包括7月2日刚刚斥资66.75亿元拿地的济南项目,7月4日才宣布正式启动的昆明项目。此外,西安,天津,海口与惠州,尚未正式摘地。

在过去半个月里,王健林还高调出席了两场万达文化旅游城的活动。6月29日,哈尔滨万达城开业;7月9日,万达贵州丹寨小镇扶贫启动。

券商中国记者发现,此次联合公告中表示,交割后文旅项目维持“四个不变”。

1、品牌不变,还是姓“万达”;

2、规划内容不变,该怎么开发还是怎么开发;

3、项目建设不变,还是万达管控到底;

4、运营管理不变,还是万达运营。

并且,酒店交割后,酒店管理合同不变,还是万达管理。也就是说,万达只是把项目的产权“卖给”了融创,其他的所有事情还是万达在打理。

融创是以做住宅地产为主,没有如此大体量的商业地产建设、运营和酒店管理的经验,为什么要接下万达这13个文旅项目和76家酒店呢?

但记者注意到,万达与融创的联合公告里还表示:“双方同意在电影等多个领域全面战略合作。”

众所周知,现在孙宏斌手里的乐视的资产有不少烦恼。但万达旗下万达电影是中国最大的院线,如果乐视能与万达深度合作,那么,就极具想像空间了。

也有业内人士认为,从万达的口径来看,文旅项目投资规模均在数百亿元左右。若从这个角度考虑,融创此次收购的价格可谓相当便宜。

读不懂之四:融创630多亿全部为自有资金,这是真的?

近一年孙宏斌的频频出手“买买买”,此次收购资金从何而来?

今日,孙宏斌接受媒体采访时表示,交易涉及资金完全来自融创自有资金,截至2017年6月30日,公司账上还有900多亿元现金;融创在今年上半年的销售业绩为1100多亿元,全年销售额将超过3000亿元。

截至2016年末,融创中国的账面现金近700亿元,今年上半年,该公司的销售金额为1118.4亿元,其中权益合约销售金额770.6亿元。

值得注意的是,融创中国近期一直处于高负债状态,2016年该公司的净负债率为121%。

近几年来,融创选择了“买买买”之路来迅速充实土地和项目储备。融创2016年年报披露,公司2016年实施了16项并购,收购标的多为上海、苏州、郑州、深圳、杭州、成都的房地产公司,涉及资金595亿元。在其2016年新增的5394万平方米土地储备中,有68%都来自收购。

此外,自2016年以来,融创在全国土地公开出让市场共斥资至少567.04亿元,去年9月份东莞一地块,溢价率高达689%。

有媒体调查称,查询融创年报以及其他公开信息获悉,这632亿元虽是融创的自有资金,但穿透其资金来源可知,绝大部分还是源于融创的借贷。

读不懂之五: “5个亿不多”的王健林,怎么就变卖资产了?

去年,王健林入股珠海银隆表示,“不多,才5个亿”。而且,2017年上半年,万达集团收入1348.5亿元,怎么就“卖资产”了呢?

王健林接受采访时透露了这笔资金的用途,那就是:“通过这次资产转让,万达商业负债率将大幅下降,这次回收资金全部用于还贷,万达商业计划今年内,清偿绝大部分银行贷款。”

万达商业地产股份有限公司债券2016年年报显示,截至2016年底,万达商业地产货币资金为1002亿元,总资产为7511亿元,负债合计为5278亿元,资产负债率为70%。

这次交易,万达将获得631.7亿元资金,假如万达商业的负债不变,将直接使得负债率下降5%左右,财务状况更“稳健”。

也有业内解读万达此举甩卖是“去地产化、轻资产化”战略的一部分。

王健林曾在2016年工作报告中解释过万达商业的轻资产战略,包括两种模式:“投资类万达广场,就是别人拿钱下订单,我们负责找地、建设、招商和运营。合作类万达广场,就是对方出地又出钱,万达负责设计、建设指导、招商运营,净租金双方7比3分成。”

王健林预计,此次交易完成两年后,万达商业租金等收入将超过地产收入。

2017年上半年万达地产业务收入568.3亿元,占集团收入的42.1%;服务业务收入780.2亿元,占集团收入的57.9%。

至于出售酒店,去年7月3日凌晨,因为入住信息被泄露,王思聪在微博上痛骂长沙万达文华酒店。这下老王算是为小王出气了。

读不懂之六:不止金科,不止乐视,孙宏斌为何频频收购?

今日9时4分,融创中国公告停牌,并称有待刊发一份“有关本公司拟进行非常重大的收购事项并构成本公司内幕消息的公告”。

上周五,融创中国在港股价跌幅加大,最高下跌至14.96港元,跌幅6.67%。自7月4日以来受乐视系有关消息影响,四个交易日内,融创中国股价下跌超过了11%。目前,总市值为577.66亿元。

7月6日晚,乐视网发布公告称,贾跃亭已辞去公司董事长职务,董事会将重组。乐视网将于7月17日召开临时股东大会,选举新一届董事长。同时,最迟到10月18日,乐视网的股票就要复牌。

而近日,多家机构近日纷纷下调乐视网的估值。在上述公告背景下,融创此次是否在为刚买下的乐视网多做考虑?给乐视网、乐视影业争取更多筹码,顺利推动重组交易?

不止是乐视,过去两年中,“并购王”孙宏斌马不停蹄。

2016年9月,融创旗下全资子公司天津聚金物业管理有限公司耗资40亿元购得金科股份16.96%的股份,融创间接成为金科股份的第二大股东。

2016年12月,融创中国执行董事、执行总裁商羽和融创中国副总裁张强,成功进驻金科股份董事会。

2016年11月至今年4月28月,融创中国又通过旗下另外两家公司天津润泽物业管理有限公司及天津润鼎物业管理有限公司在二级市场多次增持金科股份。

至此,融创中国合计持有金科股份13.34亿股,占总股本的25%,距离实际控制权人黄红云及其一致行动人所持有的26.24%仅一步之遥。

融创也承认在未来12个月内,公司及其一致行动人计划将根据金科股价情况、业务发展情况以及公司的资金安排等因素,并以公司认可的价格,继续增持金科股份不少于2000万股。

业内人士认为,金科股份是A股上市企业,融资能力更好。对房地产企业而言,资金好比血液。在港股融资天花板已现的情况下,如果能拿下金科,借壳回归A股,或者借助金科A股上市公司的优势,以较低的成本融到较多的钱,将在很大程度上决定融创中国未来的市场规模。

记者梳理了2016年至今融创的部分并购单也发现,除了乐视外,其他几乎所有并购都是跟主业房地产相关业务,其战略野心“路人皆知”。

附2016年至今融创并购单(部分):

2016年7月 42亿元收购莱蒙国际旗下物业;

2016年8月 20亿元入股博鳌金湾;

2016年9月 40亿元入股金科地产;

2016年11月 37亿元入股嘉凯城青岛项目;

2016年11月 138亿元入股融科智地;

2017年1月 26亿元入股链家;

2017年1月 150亿元驰援乐视;

2017年7月 632亿元收购万达项目。

面对近一年孙宏斌的频频“突进”,不禁也让人想起了当年的“顺驰”。

孙宏斌,25岁成为联想接班人,26岁蒙受牢狱之灾,40岁打造国内销售额最大地产公司,41岁地产王国顷刻崩塌,45岁完成企业IPO。

融创资料显示,1995年,孙宏斌创立顺驰网络,该公司乃在中国提供二手房地产物业买卖代理服务的大型连锁代理公司。同年,创立天津顺驰投资有限公司,从事商品房开发。

在2014年底以95亿元的销售额超越万科摘取地产业之冠。但销售回款乏力,极度紧绷的资金链让其难以为继。

但让人意想不到的是,孙宏斌再度成立融创,回归地产行业,并在香港联交所上市。在商业模式方面,融创延续了顺驰时期的快节奏,总资产周转率、存货周转率、净资产周转率皆处于行业前列。

翻看顺驰的没落路径,如今的融创或“似曾相识”,不到两年时间超千亿的拿地和并购是否会引起业内与投资者的“顺驰隐忧”?

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。