正文

香港交易所推出的五年期中国财政部国债期货(HTF)合约将于4月10日正式交易,这是全球首只对离岸投资者开放的在岸利率产品。HTF给离岸投资者管理人民币利率风险提供了更便捷、透明的工具。

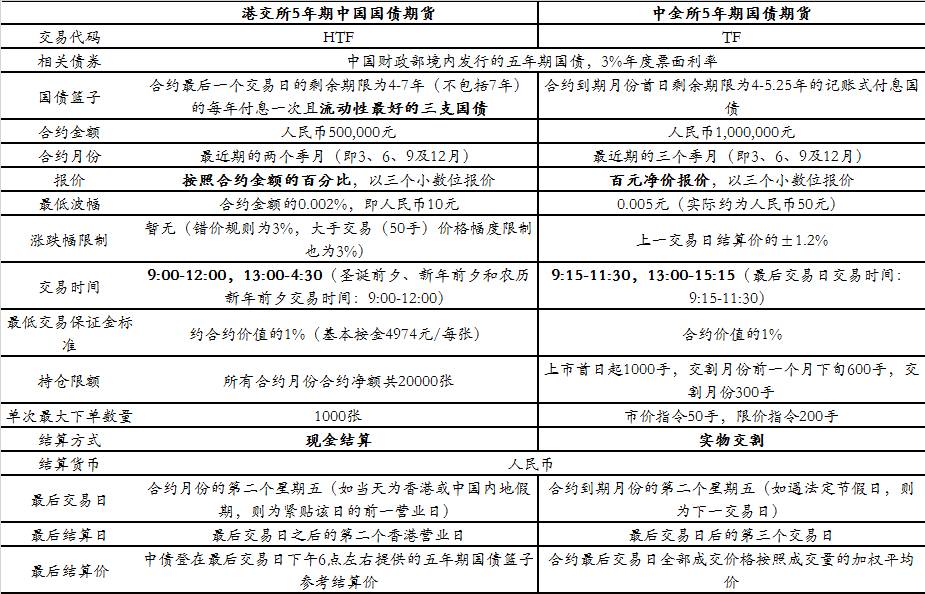

表1:

港交所HTF合约细则简介及与中金所5年国债期货合约对比

具体来看,对于港交所推出的五年期中国财政部国债期货(HTF),主要需要注意以下几点:

1、合约的投资者结构

港交所推出的国债期货合约可以供不同背景的投资者参与,与中金所的国债期货产品相比,港交所的国债期货的一个最大的不同就是境外投资者和国内的商业银行、保险公司等不能参与中金所国债期货的主要国债持有机构可以参与其中,这一类投资者或机构的保值需求非常大。

2、合约结算方式

港交所推出的国债期货合约结算方式为以现金结算合约差价,这主要是因为HTF合约的投资者既有境内机构也有境外机构,境外投资者在参与中国银行间市场获取现货方面相比境内投资者来说是处于劣势的,另外HTF是离岸交易的债券期货,没有债券可供实物交割,还会存在托管以及转托管等方面的问题,所以对于HTF来说,采用现金结算比实物交割更为合理。

3、合约的报价方式

HTF合约的报价方式采用按照合约金额的百分比进行报价,举个例子,如果HTF1706合约的报价为99.388,则该价格代表的期货合约价值为99.388%*500,000=496940元。

4、做市商制度

HTF合约引入做市商制度来提供流动性支持,做市商的背景将会在一定程度上影响国债期货的报价。

5、合约交易时间

HTF合约的交易时间为9:00-12:00,13:00-4:30,而这与中国银行间债券市场的交易时间一致。

6、国债篮子的确定

HTF合约的债券篮子由中债登按照相对流动性系数,从债券池里选择流动性最好的3只国债(若两只国债流动性系数相同,选择上市较晚的),一篮子国债一经确定,在有关期货合约合约期内不做调整。债券池由中债登在新期货合约发行日前第5个工作日,按照以下条件选取:中华人民共和国财政部发行、人民币计价、在银行间市场流通、每年付息一次的附息式固定利率国债和基于期货合约的最后一个交易日的待偿期不少于4年(包括4年)同时不多于7年(不包括7年)。

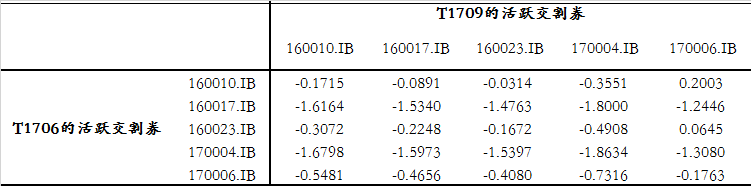

这里需要注意的有两点,第一点是HTF的国债篮子范围为合约最后一个交易日的剩余期限为4-7年(不包括7年),中金所的TF和T合约的可交割券范围为合约到期月份首日剩余期限为4-5.25年和6.5-10.25,HTF的国债篮子范围与T合约的可交割券范围有一点的重叠。第二点是HTF合约的国债篮子只有3只国债,以HTF1706和HTF1709合约为例,HTF1706和HTF1709合约的国债篮子为170006.IB、170001.IB和160021.IB,其中170006.IB为中金所10年期国债期货合约的可交割券,三支券的体量一共为1652.4亿,相比中金所国债期货10几支可交割券来说,HTF合约现货体量较少。

7、参考结算价的确定

HTF参考结算价分为一篮子国债的每日参考结算价及国债期货合约参考结算价。

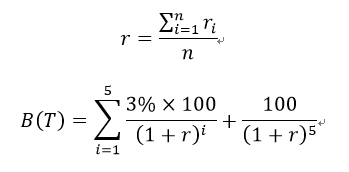

(1)一篮子国债的每日参考结算价计算:

其中ri为一篮子国债中第i个国债当天的中债收益率;n为一篮子国债内国债的数目,目前为3;B(T)则为一篮子国债当天的每日参考结算价。

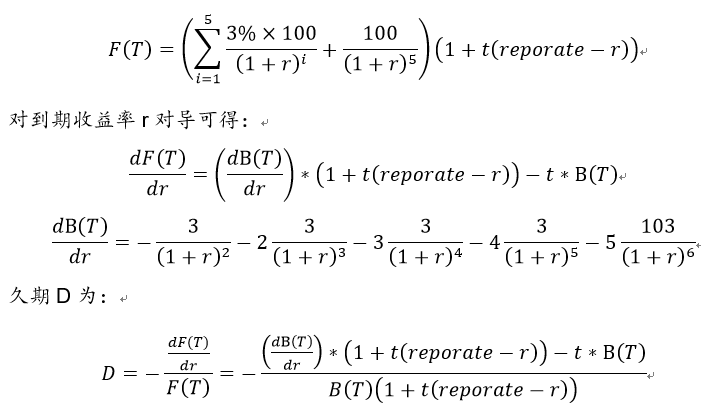

(2)国债期货合约参考结算价计算:

其中F(T)为期货合约参考结算价,reporate为市场融资成本,具体采用计算日的中债登的截至17:00的系统自动生成的7天回购利率。

以2017年4月7日为例(示例用),170006.IB、170001.IB和160021.IB的中债收益率分别为3.2300%、3.0797%和3.0724%,R007为2.9123%,HTF1706和HTF1709合约的到期日分别为2017-06-09和2017-09-08,则r为3.1274%,B(T)为99.4188,HTF1706和HTF1709的t分别为63/365和154/365,HTF1706和HTF1709的国债期货合约参考结算价分别为99.4188*(1+63/365(2.9123%-3.1274%))=99.382和99.4188*(1+154/365(2.9123%-3.1274%))=99.329。

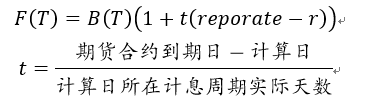

另外,我们可以得到HTF合约的结算价的跨期价差(HTF1706-HTF1709):

其中t1-t2为近月与远月合约到期日之间的间隔,为3个月。

8、合约久期的计算

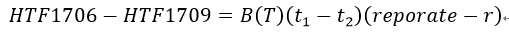

合约参考结算价的计算公式:

以2017年4月7日为例(示例用),R007为2.9123%,r为3.1274%,B(T)为99.4188,HTF1706和HTF1709的t分别为63/365和154/365,HTF1706和HTF1709的国债期货合约参考结算价分别为99.382和99.329,两个合约的久期为:

9、合约的保证金水平

港交所规定期货合约的基本按金和维持按金分别为4974元人民币/每张和3979元人民币/每张,跨期套利的基本按金和维持按金分别为3631元人民币/每对和2905元人民币/每对。

方向性策略

策略回顾:清明节假期后三天,消息面清淡,国债期货特别是十年期有所上涨,预计部分投资者对即将公布的物价和金融数据进行博弈所致。整体来看,TF1706周累计上涨0.025,对应收益率下行不足1BP,而T1706周累计上涨0.320,对应收益率下行约4BP。而现券方面,5年国债收益率基本与上周持平,10年国债收益率下行约1BP。

表3:过去一周方向性策略回顾(2017/4/5-2017/4/7)

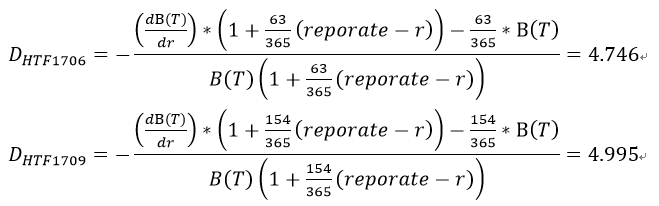

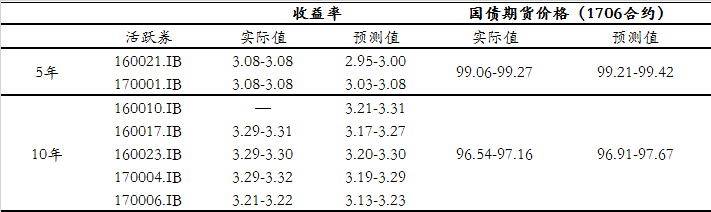

根据黑色金属、有色金属、化工产品等9大行业的高频产品价格构建的流通领域生产资料价格环比指数在3月环比下降1.1%,为2016年7月以来首次由正转负,根据历史相关性经验,预计3月PPI环比大概率由正转负。而3月50城市食品环比负增长2.7%,预估3月CPI食品项环比为-1.9%,非食品环比由于3月两次油价下调,环比应低于去年,预计3月CPI同比将回落至0.6%。总之,我们估计3月数据将呈现经济增长下行+通胀继续创新低+金融数据小幅走高的局面,基本面角度继续支持长债收益率下行。按过去一周平均IRR计算,TF1706的理论价格范围是99.16-99.38,T1706的理论价格范围是96.87-97.63。

表4:现券收益率和国债期货理论价格区间判断(2017/4/10-2017/4/14)

期现套利策略

IRR

策略

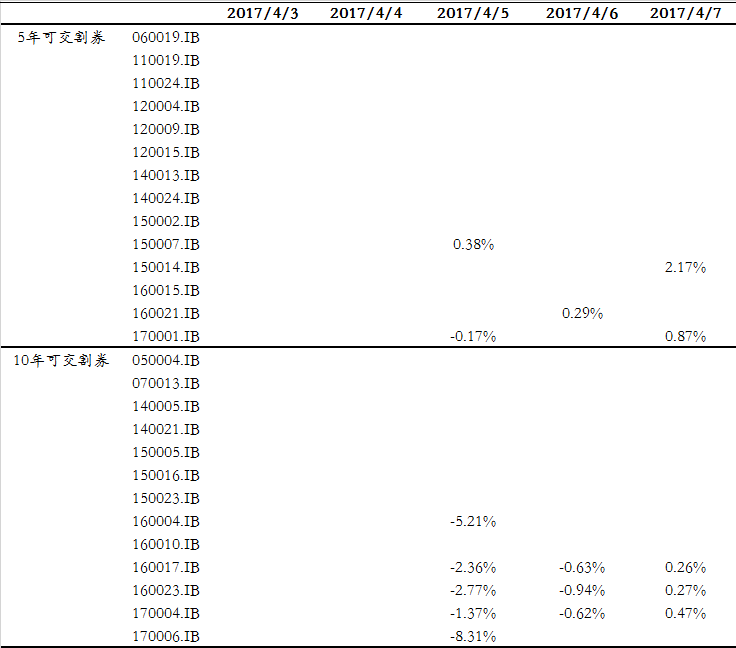

过去一周,期货走势强于现券,

IRR如我们预期般继续上行

,TF1706的IRR水平最高达到了2%左右,而T1706的IRR水平也由负转正,上行至0.4%左右的水平。

我们维持IRR仍有上行空间的判断。

表5:I

RR周回顾(1706合约)

基差策略

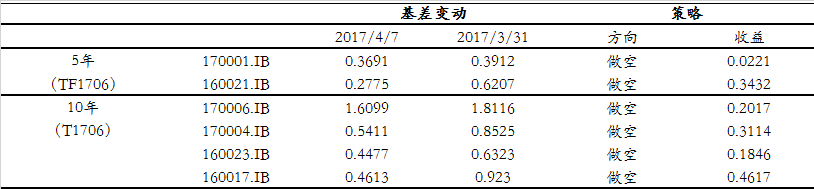

策略回顾:过去一周,期货走势强于现券,

基差如我们预期般继续收敛

。我们推荐的做空基差策略大幅获益,5年平均收益0.18,10年平均收益0.29。

表6:过去一周基差策略回顾(2017/4/5-2017/4/7)

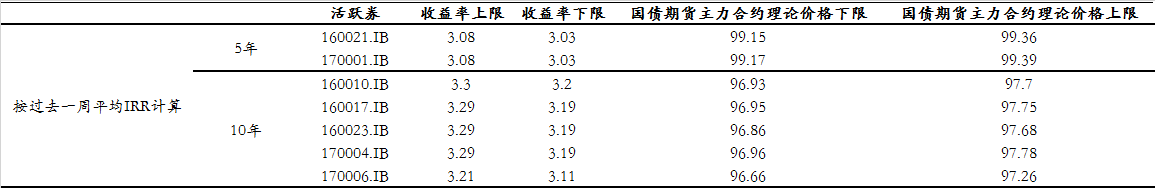

虽然目前的净基差已经累计收敛了一定幅度,5年和10年的净基差分别来到了0.2和0.6的水平,但我们认为其仍存在继续收敛的可能。主要的逻辑:(1)紧货币时期,资金成本中枢预计进一步上台,导致净持有收益减少;(2)交割期权价值仍未显现,目前的收益率水平和2015年9月份相当,2015年9月至2015年12月是一波牛市,5年和10年的区间净基差分别为0.3和0.6,表明目前的净基差随收益率下行而上升的空间并不大。

图1:

十债主连的净基差历史水平

跨期策略

跨期价差方向

策略

本周跨期价差略微下行,TF1706-TF1709周整体下行0.0850;而T1706-T1709周整体下行0.0550。

目前TF跨期价差约0.9;T跨期价差约0.6,价差水平均处于中间偏上水平。我们在专题报告《国债期货跨期价差规律和策略研究》提到如果3个月SHIBOR和国债收益率差额走扩,则跨期价差相应走扩;反之如果3个月SHIBOR和国债收益率差额收窄,则跨期价差相应收窄。目前3个月SHIBOR和5年、10年国债收益率差额分别为121BP和100BP,均处于历史高位,3个月SHIBOR和国债收益率差额有进一步收窄的空间,跨期价差也有收窄的空间。

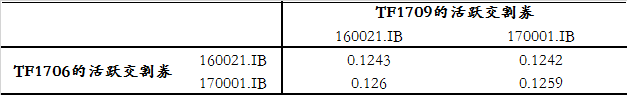

另外,从三个角度来看,我们坚持做空跨期价差,即空1706多1709的策略:(1)历史来看,TF和T的近月收盘价-远月收盘价的历史阻力位分别是0.80和1.20,而目前近月收盘价-远月收盘价在历史阻力位附近,上行难度较大;(2)目前1709与1706的净基差之差仍处于高位,从长期修复空间上看,1709合约的修复需求更强;(3)对看空后市而有套保需求的投资者来说,基差修复降低了套保成本,提高了其套保动力。

做空跨期价差并持券交割

对于5年品种,近月交割能拿到170001.IB和160021.IB都是比较理想的,且直接用于远月合约交割,均可以得到不错的收益;对于10年品种,近月交割能拿到160010.IB是相对理想的,交割后应及时换券到170006.IB,可以最大化收益。

表7:

5年国债期货做空跨期价差并持券交割的收益

表8:10年国债期货做空跨期价差并持券交割的收益

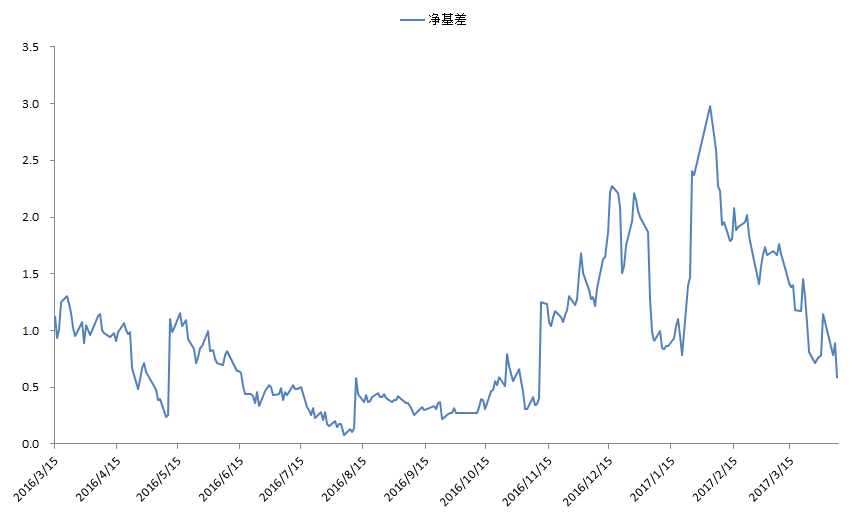

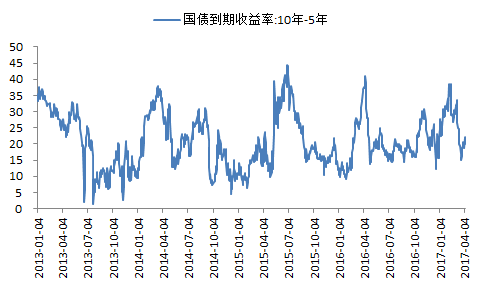

跨品种策略

过去一周,TF1706对应收益率下行不足1BP,T1706对应收益率下行约4BP,期货对应收益率曲线利差收窄约3BP。空2手TF1706+多1手T1706的做平曲线策略获益0.14。

我们维持推荐曲线变平的策略,即空2手TF1706+多1手T1706。

图2:

10年和5年国债利差

利率互换策略

方向性策略

本周央行公开市场净回笼1000亿元,虽然央行连续多日不开展公开市场操作,但平稳渡过季末后,资金面维持宽松局面。本周IRS-Repo1Y从3.61%下行6BP至3.56%,而IRS-Repo5Y却从3.90%下行3BP至3.87%。

月初例行缴准影响已过,短期内也没有收缩流动性的不利因素,随着主要银行供给全面恢复资金转暖。不过,4-5月份历来是每年的缴税高峰期,预计下半月后资金面压力再起,宽松局面料难持久。我们预测互换利率将震荡,未来一周IRS-Repo1Y在3.50-3.60%区间,IRS-Repo5Y在3.80-3.90%区间。

回购养券

+IRS

本周回购养券+IRS的价差水平由10BP上行至12BP,该价差水平仍然低于资金成本,该策略暂时没有盈利空间。

期差(

Spread

)交易

过去一周,IRS-Repo5Y与IRS-Repo1Y的利差从30BP扩大至32BP,我们推荐的1×5变平交易小幅亏损2BP。

与国债期货一致,我们认为目前仍处于紧货币时期,因此继续推荐1×5变平交易。

基差(

Basis

)交易

过去一周,SHIBOR3M和FR007两者的价差波动较大,价差一度从171BP下行至130BP。目前两者的价差仍处于历史高位,我们认为SHIBOR3M和FR007两者的价差将收窄。