如果交割制度完善合理,交割时,期货和现货应该存在价值回归,即基差应该收敛至零值附近。因此通过做空基差,即买期货抛现货(尤其适合有现货库存的企业,在期货上建立虚拟库存,摊低库存成本),具有稳定的理论基础和制度保障,成为一个收益稳健的策略。

文丨南华黑色研究小组

独家授权对冲研投发布

编辑 | 对冲研投 转载请注明出处

一、铁矿石基差统计分析及常见操作策略

1、原理

如果交割制度完善合理,交割时,期货和现货应该存在价值回归,即基差应该收敛至零值附近。因此通过做空基差,即买期货抛现货(尤其适合有现货库存的企业,在期货上建立虚拟库存,摊低库存成本),具有稳定的理论基础和制度保障,成为一个收益稳健的策略。

2、基差回归历史统计

原理:如果交割制度完善合理,交割时,期货和现货应该存在价值回归,即基差应该收敛至零值附近。因此通过做空基差,即买期货抛现货(尤其适合有现货库存的企业,在期货上建立虚拟库存,摊低库存成本),具有稳定的理论基础和制度保障,成为一个收益稳健的策略。

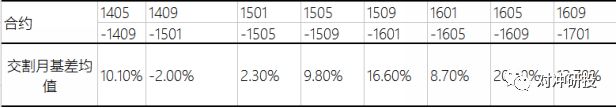

表1 铁矿石交割时期现回归情况

合约 | 1405 | 1409 | 1501 | 1505 | 1509 | 1601 | 1605 | 1609 | 1701 |

交割月 基差均值 | -6.0% | 7.6% | 4.0% | -2.5% | -2.0% | 1.3% | -6.8% | 2.6% | 0.0%

|

(注:严格来讲,按规定交割结算价采用交割月加权平均价,相应与现货均价计算基差,这里简化处理。)

资料来源:南华期货研究所

回顾铁矿石9次活跃合约交割(此外还有非活跃合约交割),有升水交割也有贴水交割,总体上期现回归情况比较好,交割过程顺畅。

1409大幅贴水交割,纵观整个铁矿石交割历史,也是罕见的。因对未来悲观,且对交割品质量担忧(当时传言非主流矿仓单),空头逼多,大幅贴水交割。

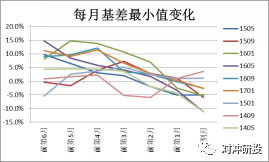

图1 各合约基差回归趋势

资料来源:南华期货研究所

3、基差走势:趋势与波动

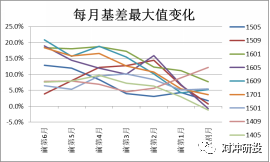

采用交割月前每个月当月基差的最大最小值,来描述基差走势。可以看出,伴随交割临近,基差极值是有规律的在衰减的。并且,呈现两个明显的特点(见图2-5):

1)进入交割月前第3个月,基差加速衰减;而之前衰减的很缓慢;

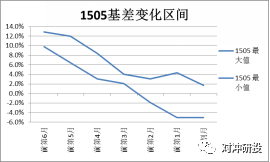

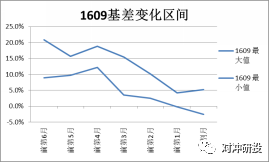

2)每个月基差波动的区间很大(图4、5以两个合约为例,更清晰的展现了这一特点),即使临近交割月,每个月当月最大最小基差的差额,一般也有5-10%,这就为交易基差提供了更多灵活性。

图2 每个月基差最大值走势 图3 每个月基差最小值走势

资料来源:南华期货研究所

图4 1505每个月当月基差波动的范围图5 1609每个月当月基差波动的范围

资料来源:南华期货研究所

4、基差的大小:不同历史背景下

1)处于熊市、熊牛转换、牛市等不同的大背景下,基差的运行区间不同。

图6 各合约交割月前第3个月时,基差对比

资料来源:南华期货研究所

熊市中,基差逐渐扩大,表明伴随价格下跌,预期越来越悲观;熊市底部时(I1601,2015年10月),基差达到最大值;伴随市场好转,基差逐渐收敛,表明价格回升,市场预期也在恢复(虽然这一过程并非一帆风顺,如1605与1609)。

具体来说,2013-2015年初,处于单边下跌的趋势中,基差逐步扩大;2015年中——2016年中,处于熊牛转换,基差一度拉大到20%以上,2016年中至今,市场处于牛市,市场预期改善,基差收窄。

5、基差交易策略

因此,除1409大幅贴水交割外,其他合约基本呈现交割月前第3个月开始,基差开始大幅收敛,而此前月份,基差震荡并逐渐小幅收窄。

策略一:交割前第3个月开始,做空基差(买期货空现货)持有收益可观;

策略二:交割前第6个月——第4个月,可以做空基差(买期货空现货)滚动操作;操作区间参考表2历史统计,并与当时的供求矛盾结合;

策略三:因为月内基差波动也很大,更灵活的操作可以做月内的高抛低吸;

更进一步,如上文所述,熊市、熊转牛和牛市中基差区间不同,根据表3情况,当前市场仍处于牛市,基差已经明显收窄,因此操作空间应有相应调整。操作区间参见表3。

表2 基差走势的历史统计(所有合约的均值)

|

| 全年最大/小 | 前第6月 | 前第5月 | 前第4月 | 前第3月 | 前第2月 | 前第1月 | 交割月

|

全部 | 最大 | 19.5% | 13.4% | 12.4% | 13.3% | 10.5% | 9.7% | 6.2% | 3.8% |

最小 | -4.2% | 6.2% | 6.2% | 6.6% | 3.9% | 1.1% | -1.3% | -4.4% |

资料来源:南华期货研究所

表3 基差的历史统计(区分不同历史阶段后,分别平均)

资料来源:南华期货研究所

6、交割:略

二、铁矿石价差统计分析及常见操作策略

1、原理

因为近年来全球经济持续走弱,并且全球铁矿石进入产能扩张周期,大矿山纷纷增产,中小矿和非主流矿山被迫挤出。供求格局决定了2011年至2015年,铁矿石价格不断下行,而伴随价格下跌预期,远月期价大幅贴水近月,做多近远月价差常常能获得良好收益。2016年以来,矿价触底后大幅上涨,现货和近月在供求格局好转的确定性因素推动下,涨势良好,而远月期价仍然受到一些悲观预期拖累,上涨较慢,做多近远月价差同样在逻辑上和收益上都成为一个成功的策略。

2、价差走势

表1 铁矿石交割时价差最终值

资料来源:南华期货研究所

除1409交割大幅贴水(原因如前文所述)导致正套最终以负数收尾,其他月份的正套,在近月交割时,都能录得较高的价差。

图1 各合约近远月价差趋势

资料来源:南华期货研究所

3、价差走势:趋势与波动

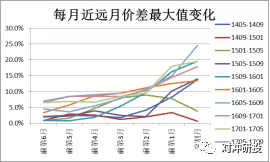

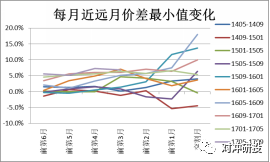

采用交割月前每个月当月近远月价差的最大最小值(注:比如1405-1409,取交割月前第6个月,即13年11月,当月的价差最大/小值,同理依次取第5、4、3、2、1个月和交割月的价差最大/最小值),来描述其走势。可以看出,伴随交割临近,近远月价差逐步扩大。并且,呈现两个明显的特点(见图2-5):

1)进入交割月前第2个月,价差迅速扩大;而之前扩大的过程比较缓慢;

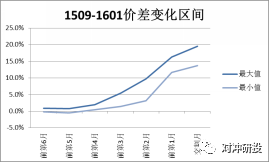

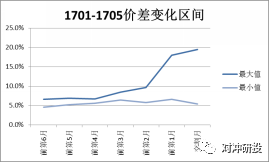

2)伴随交割临近,价差总体的重心上移,但表现出一定差异,有的合约(如1509-1601,图4)价差波动区间很窄,即价差稳步扩大,回调很小;而有的月份(如1701-1705,图5),价差迅速扩大的同时,波动也放大,会出现大幅的回调,这就源于其背后供求矛盾的演绎。但最终,除1409-1501和1501-1505之外,价差都收于一个较大值。因此也说明了,只要此时价差大幅回调,往往是重新买入的时机,当然,还要结合供求矛盾分析。

图2 每个月价差最大值走势 图3 每个月价差最小值走势

资料来源:南华期货研究所

图4 1509-1601价差变化区间 图5 1509-1601价差变化区间

资料来源:南华期货研究所

4、价差的大小:不同历史背景下

1)处于熊市、熊牛转换、牛市等不同的大背景下,价差的运行区间不同。

图6 各合约交割月前第3个月时,价差对比

资料来源:南华期货研究所

熊市中,价差逐渐扩大,表明伴随价格下跌,预期越来越悲观,远月贴水越来越大;熊市底部时(I1601,2015年10月),价差达到最大值;伴随现货市场好转,而远期依然有诸多不确定性,价差维持在高位震荡。

5、价差交易策略

除了1409-1501(1409交割大幅贴水,特殊)所有合约,趋势都是正套,近远月价差趋势向上。部分合约因背后的供求因素,价差出现了回落,比如1501-1505、1601-1605;并且,价差常常在交割月前第2个月开始明显扩大,此前基本是缓慢上升。

策略一:交割前第2个月(或更早一点)开始,做多近远月价差,持有收益可观;

策略二:交割前第2个月之前,可以滚动操作,操作区间参考表2历史统计,并与当时的供求矛盾结合;

策略三、部分月份,月内价差波动也很大,但最终大概率仍收于较高值,因此只要价差大幅回调,往往是重新买入的时机,并且可以高位获利离场,可能有多次操作机会。当然,还要结合供求矛盾分析。

更进一步,如上文所述,熊市、熊转牛和牛市中价差区间不同,根据表3情况,当前市场仍处于牛市,价差极值持续位于高位。操作空间参考表3。

表2 基差走势的历史统计(所有合约的均值)

资料来源:南华期货研究所

表3 价差的历史统计(区分不同历史阶段后,分别平均)

资料来源:南华期货研究所

当然,价差走势背后的推动力,是近远月合约背后的供求预期。所以,历史经常会呈现一定的相似性,但绝不会一成不变,做多近远月价差的策略,还是要与铁矿石背后的供求因素分析结合,才能获得更好的收益。

6、正套:近月接货后转抛远月

略。

- END -