作者:高特佳投资集团执行合伙人 杨磊

本文转载来源:高特佳

POC,

(

P

oint-

O

f-

C

are

),即时检测或称为床旁检测,区别于传统的中心试验室及检验科,

POC

设备更加小型化,操作更加便捷,应用场景更加下沉,体现以患者为中心的治疗理念。应用场景的下沉表现在两个层面,一是在医院等专业市场,由检验科下沉到各个专业科室,如急诊科、

ICU

、心脑血管科等,二是由专业市场进一步下沉到家庭市场,结合互联网信息技术,可作为健康管理的数据采集入口。

POC

检测起源于

1995

年,在美国加州召开的

AACC

(美国临床化学年会)展览中,开辟出一个专门的

POC

展区,同年美国临床实验室标准化委员会(

NCCLS

)发表了

AST2-P

文件即床边体外诊断检验指南,提出了

POC

的概念,并对

POC

进行了规范。

2004

年

POC

概念及技术首次引入中国,

2006

年由上海科学技术出版社出版的中国首部

POC

专著《即时检验》在中国检验行业引起了较大反响,中华医学会检验分会为了促进

POC

检测在中国的普及和发展,自

2006

年起举办了多届

POC

检测高峰论坛,从此

POC

在中国如雨后春笋般生根发芽。

2013

年

10

月国家标准化管理委员会发布了《

GB/T29790-2013

即时检测质量和能力的要求》国家标准,将

POC

检测命名为“即时检测”,同时对

POC

产品的质量保证能力提出了明确要求,该标准于

2014

年

2

月

1

日正式实施。

2015

年万孚生物登陆

A

股,同时基蛋生物、明德生物启动申报

IPO

POC

检测市场在全球范围内的发展较为稳定,根据

Rncos 2014

年发布的报告,

2013

年全球

POC

检测市场规模达

160

亿美元,并预测

2018

年将达到

240

亿美元,

2013-2018

年期间将保持

8%

的年复合增长率。以此测算,

2016

年全球市场规模在

200

亿美元左右

我国

POC

检测起步较晚,但发展迅速,据测算,我国

POC

检测

2016

年市场规模在

80-100

亿,整体增速在

20-30%

。

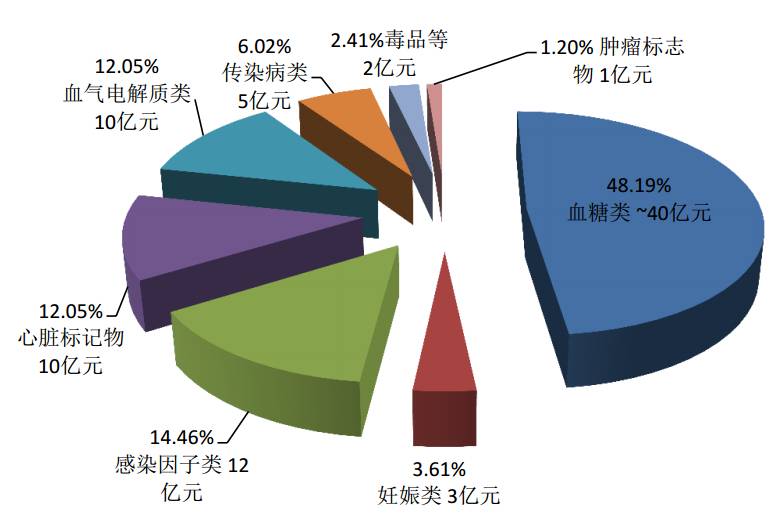

POC

检测主要细分领域如下图所示,包括血糖检测、心脏标志物、感染因子、血气电解质、传染病和药物滥用(毒品)检测等,其中心脏标志物和感染因子类市场规模合计占比

26-30%

,是我国

POC

检测发展最为迅速的细分领域之一,增速在

30%

以上。本篇报告重点关注这两个领域的分析。

(1)概述:

心脏标志物主要用于心梗和心衰的定性或定量检测,主要包括心肌损伤标志物(心肌肌钙蛋白、肌红蛋白、CK-MB)、心脏功能(BNP、NT-proNBP)、 血小板功能与凝血机制(D-二聚体)等。除此之外,心脏型脂肪酸结合蛋白(H-FABP)、S100蛋白等检测项目也被用于指征心脑血管状态。

心脏标志物检测临床上主要用于心脑血管科、ICU、急诊科等科室,用于胸痛胸闷患者的排查和分诊。我国心血管患者在2-3亿,患者基数非常庞大,心脏标志物检测潜在市场空间巨大。

感染因子类POC检测项目主要包括 C-反应蛋白(CRP)和降钙素原(PCT)等,用来区分细菌性感染和非细菌性感染,指导抗生素的使用。临床上主要用于血液科、麻醉科、儿科等科室。抗生素的限制使用是感染因子类检测快速增长的重要动因之一。

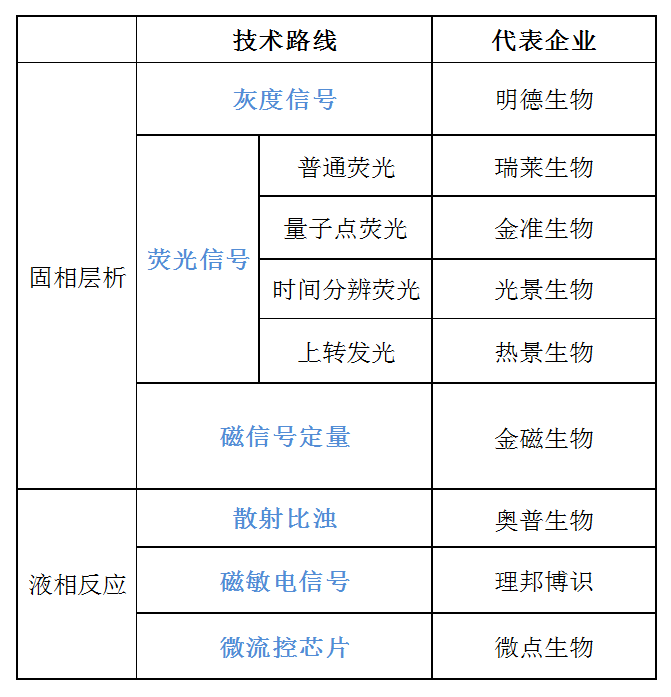

(2)技术路线分析

心脏标志物和感染因子均归属于蛋白类,临床上主要通过抗体抗原反应的免疫类手段检测。检验科进行的免疫类检测手段主要包括ELISA,化学发光,电化学发光,免疫透射比浊等,追求高通量和自动化,设备通常体积较大,价格昂贵,时效性较差,并不能很好的满足心脏标志物和感染类因子的检测要求。

POC检测设备能较好的解决时效性痛点,对于心脏标志物和感染因子的检测时间通常在15-30min,且设备一般投放在相关科室,患者可随来随诊,极大的方便了医生和患者。

从技术路线看,目前上市产品包含了免疫胶体金、免疫荧光、免疫散射比浊、磁酶免和微流控等多个技术平台,其中免疫胶体金和免疫荧光类技术较为成熟,技术门槛较低,国产产品大多采用此类技术平台,产品同质化较为严重。

从技术发展的角度看,免疫胶体金和免疫荧光代表了当下,但由于其自身的一些缺陷,定量结果并不准确,不能很好的满足临床需求,未来一定会被替代。

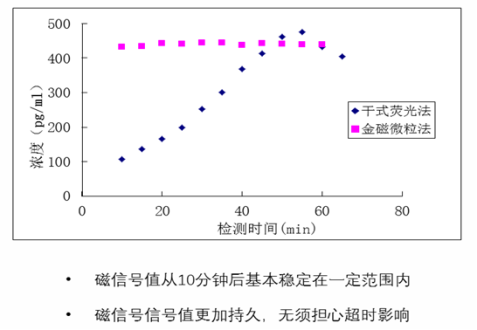

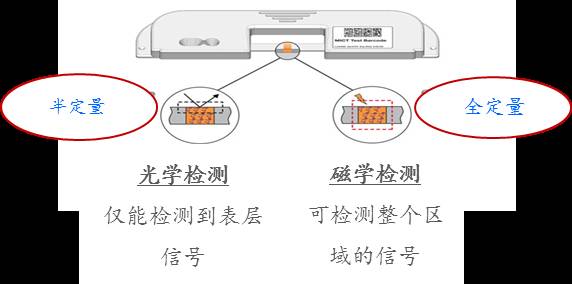

免疫胶体金方法较适合用作定性检测,定量过于勉强;免疫荧光法因为荧光易淬灭,易受样本情况影响,需要在反应特定的时间点检测,增加了操作难度,在设备没有自动化的条件下,同时检测多个样本时,临床操作性特别差;另外,由于激发光穿透性有限,只能激发检测卡表面的荧光,最终的结果并不是完全定量的,是一个半定量的结果。

技术的改进也基本是沿着解决这些痛点的方向发展,比如寻找使荧光信号更稳定、更持久的方法(量子点荧光),减弱激发光和样本本底荧光信号对检测结果的影响(时间分辨荧光),寻找新的发光材料和发光方法(上转发光)等。

这些方法均是对免疫荧光方法一定程度上的改良,具备一定的临床价值,但称不上巨大的创新。

除了光信号的检测之外,基于其他更稳定信号源的检测技术也在探索之中。比如金磁生物基于磁信号定量的POC检测设备,一定程度上可以说避免了荧光导致的一系列问题。磁信号更稳定,不易受环境和样本本底情况的影响,使得操作更便捷,结果的准确性和重复性更好,临床上评价也较高。

除此之外,东莞博识结合磁微粒和电信号的检测设备也有较好的准确性和可重复性,2015年底该设备获得cFDA批准,2016年心脏标志物系列产品陆续研发报批上市。理邦科技2015年底以2.4亿元估值收购东莞博识。

液相反应体系是另一类技术路线,是在大型IVD(透射比浊)的基础上,改为散射比浊,将设备做成小型化,保留自动化和批量处理的特性。但散射比浊对样品要求较高,通常需要离心后取血清进行检测,全血对检测结果有一定影响。

批量处理和自动化,对于POC检测设备来说,不是刚需,单台设备单位时间内需要检测的样本量非常有限。免疫散射比浊技术平台以上海奥普生物和深圳国赛为代表企业。

从技术来讲,理想的技术平台应该能够满足灵敏度和准确度高,批间差小,设备小型化,从样本收集到结果展示傻瓜式操作。从这个角度讲,现有的技术平台都还有较大的改进空间。

(3)代表企业分析

经过十几年的发展,市场上出现了一批有一定体量的企业,但总体而言,企业规模仍然偏小,营收超过2亿的企业仅有2家,上市公司仅有一家万孚生物。但是企业增速普遍较高,领先企业增速基本保持在30-50%,从2015-2016年增速看,万孚生物接近30%,基蛋生物接近40%,而明德生物和瑞莱生物更是接近50%。

非成熟技术平台的市场业绩高速增长,反映了临床对该细分领域产品的巨大需求;同时,领先企业的超高速增长一定程度上也说明细分领域仍处于快速发展期,存在较多的投资机会。

该细分领域也是上市公司较为关注的领域,近两年多个标的被上市公司并购:

-

2015年底,理邦仪器以2.4亿元并购东莞博识,是进入血气电解质领域之后,在心脏标志物领域布局的另一POC检测企业。

-

2016年底,天瑞仪表以3.6亿元估值并购上海贝西生物,跨界布局医疗器械领域。

-

2017年初,润达医疗发布公告,拟以近12亿估值并购瑞莱生物。

另外,从各个企业的业绩情况也可以看出,布局新技术的企业尚未在业绩上有亮眼表现,技术的更迭替代尚需要更多时间,但趋势比较明确。

(字太小?点击大图,横屏可看清晰大图)

(1)心脏标志物和感染因子类项目是最契合POC概念的应用领域之一,也是增速最快的细分领域,增速30%以上。目前该细分领域的终端仍未渗透到基层门诊和家庭市场,未来想象空间仍然较大。

(2)国内市场进口和国产品牌平分秋色,但进口品牌把控大型三甲医院,国产集中在低端市场竞争。随着分级诊疗的大力推进,基层终端的渗透率进一步增加,国产品牌将获得更多的市场份额,现金积累加上技术改进,国产品牌有机会实现 “农村包围城市”的发展路线,最终实现进口替代。

(3)心脏标志物检测和慢性病管理息息相关,随着设备进一步小型化和便利化,该项检测有望进入家庭市场,从而成为慢病管理数据采集的入口,从而实现慢病有依据的管理,衍生出新的商业模式。

(4)从投资角度看,重点关注三类机会:

-

第一,关注细分领域领先企业的Pre-IPO融资机会;

-

第二,关注具备先进技术储备,可对现有技术有效替代的创新型企业投资机会;

-

第三,关注有一定现金流,或有相应渠道积累的企业,是优质的并购标的。