2021年3月2日,中国人民银行党委书记、中国银保监会主席郭树清在国新办新闻发布会上表示:

“房地产领域的核心问题还是泡沫比较大,金融化、泡沫化倾向比较强,是金融体系最大灰犀牛。”

中央高层的认识是智慧的,清醒的。所以去年底开始,相关部门也出台了一系列的政策,希望控制灰犀牛继续膨胀。

包括针对地产企业的

“三条红线”

红线三:现金短债比不得小于1倍。

根据“三道红线”的触线情况,将房企分为“红、橙、黄、绿”四挡:

红色档:如果三条红线都触碰到了,则不得新增有息负债;

绿色档:三条线都未碰到,负债年增速不得超过15%。

央行和银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,为房贷设置了“两道红线”:

第一道红线是“房地产贷款占比”,大型银行不得超过40%,中型银行不得超过27.5%,小型银行不得超过22.5%,县域农合机构不得超过17.2%,村镇银行不得超过12.5%。

第二道红线是“个人住房贷款占比”,大型银行不得超过32.5%,中型银行不得超过20%,小型银行不得超过17.5%,县域农合机构不得超过12.5%,村镇银行不得超过7.5%。

我本来以为,五条红线,跟之前那些看似严厉实则无用的限购政策相比,恰中痛点,直指七寸。

因为人所共知,地产是一个高度依赖信贷的行业。

五条红线,恰好卡住融资,就好比如来佛的五指山,任凭房地产这只孙悟空如何神通,也难逃禁锢。

但是,今年1季度结束

,我发现:

前200房企销售金额,2021年1季度同比上升86%,比2019年同期上升45%。

1-2月,全国地产投资同比上升38%,比2019年同期上升16%,远高于制造业投资和基建投资。

按揭贷款依然大幅增长,即便是开发贷,也实现了接近20%的增长。

它们有什么共同的特点?

它们的少数股东权益占比都大幅膨胀,超过了归母净利润。

少数股东权益是个神秘而能量巨大的角落。曾经,乐视的贾老板就擅用这一科目,通过少数股东权益,把亏损移到体外。

而现在,三条红线下的地产商,则是

通过明股实债的方式,把负债移到了表外,

而这一调整的痕迹,在少数股东权益中暴露出来

。

这张图,是银行向央行银监会上报的按揭贷款和地产开发贷

地产商口径,2020年4季度,地产贷款同比增长,环比基本持平;

银行口径,

2020年4季度,地产贷款同比下降,环比大幅下降,房产开放贷的绝对值,甚至是负的!

我们检查了个人购房贷款和居民中长期贷款的比值,发现,之前稳定在0.8左右,而去年下半年大幅下降到0.6。

居民中长期贷款,除了房贷,剩下的基本都是中长期经营贷。

难道在去年下半年,突然有大量的个人开始大笔的贷款举债创业,开办小企业?

中央监管部门,似乎也意识到经营贷存在不小的水分。然后开始清查经营贷违规进入房市。

结果是:

比如广州查了7000多亿,查出来2个多亿,比例不到1/1000;

上海不知道一共查了多少,估计也有几千亿,一共也就查出来3个多亿违规。

这种1/1000的比例,跟业内人士认知的实际情况,显然是差距巨大的。

地方监管部门,银行分支机构,都没有动力真查。如果真查出来不少,那不是自己过错吗?

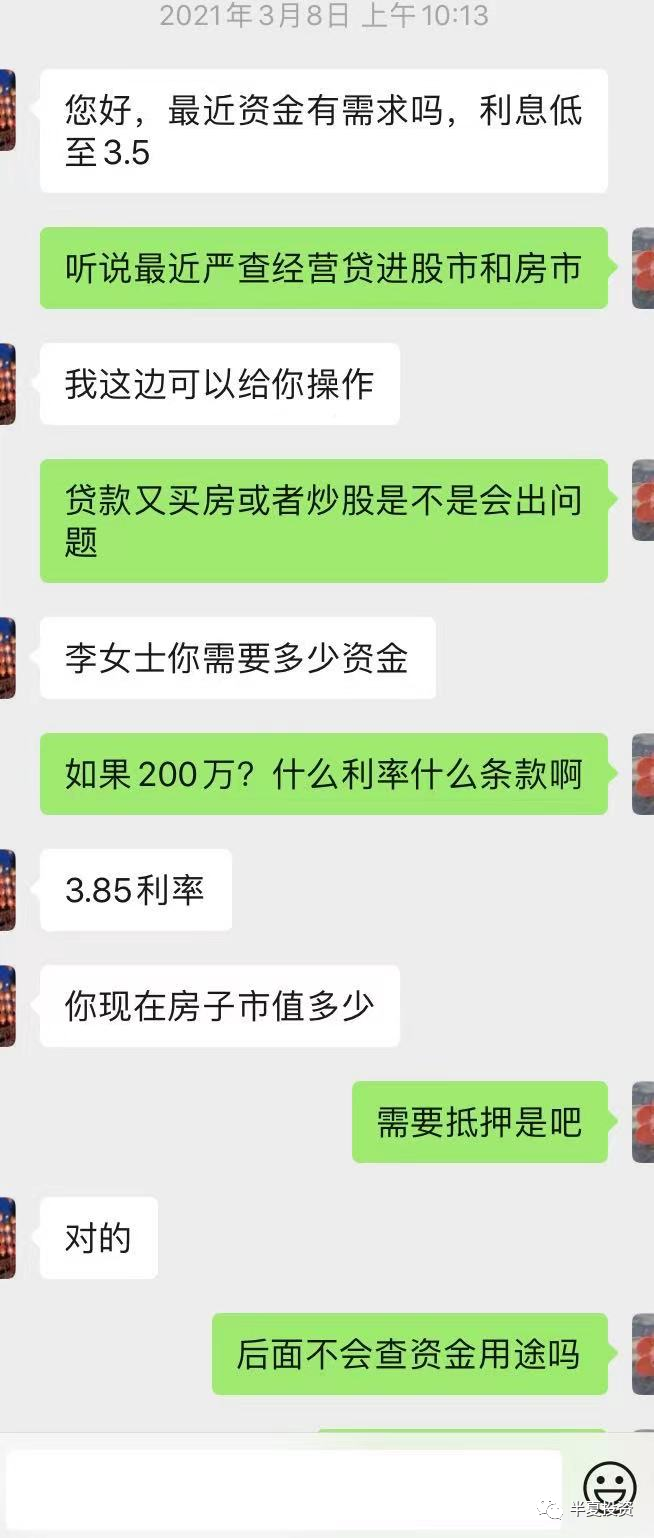

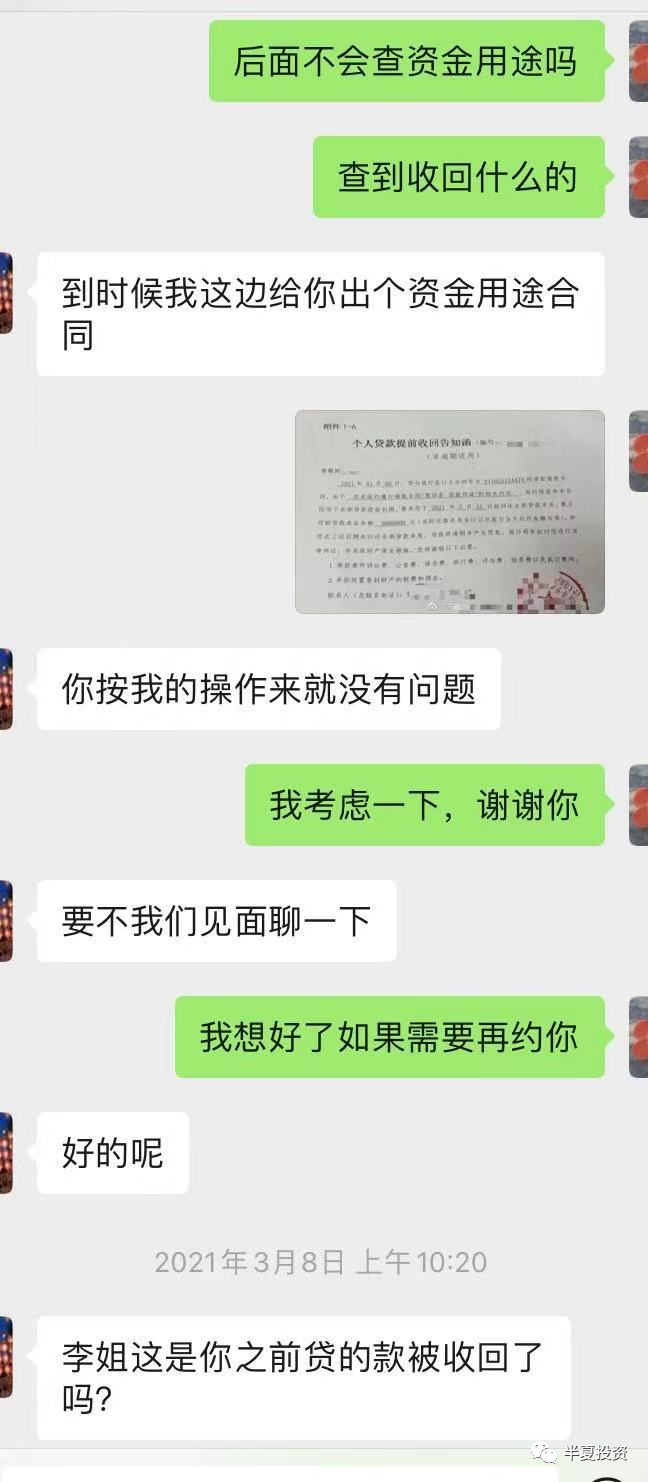

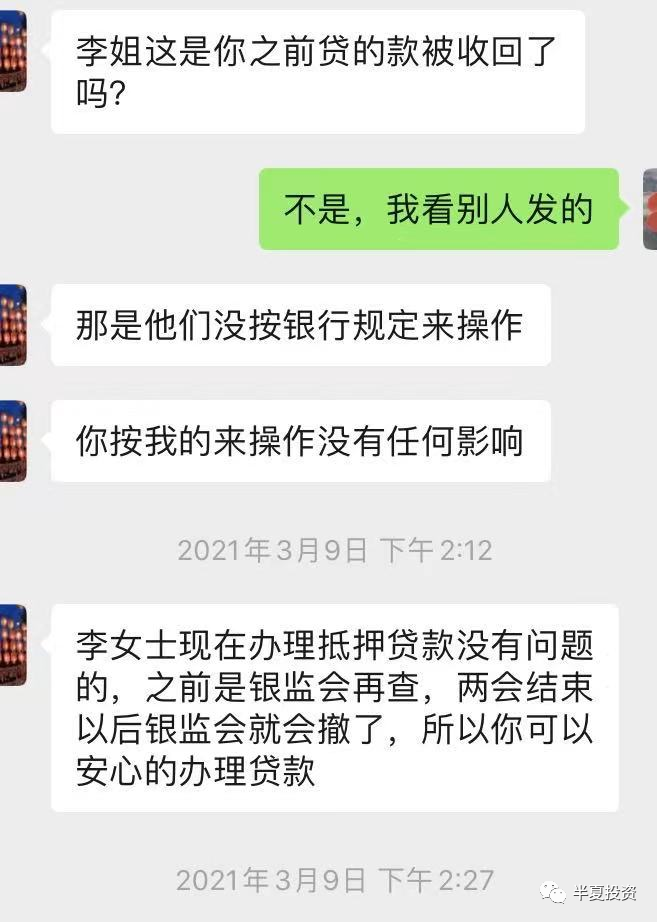

我自己也接到了不少推销经营贷的电话,我加了一位信贷员的微信,咨询如果我贷款经营贷,买房炒股,是否会有监管风险?

对方表示只要按他的指导操作,完全没有问题:可以贷款买房,也可以炒股,贷款期限长达20年。

想要精准导流信贷,比如就给小微企业不给房地产,其实基本是不可能的。你想给小微的经营贷,其实都进了你最不希望的房地产。

如果政府希望支持小微,就直接给小微减税费,比如员工的五险一金财政补贴,比如所得税减半。