文:恒大研究院 任泽平 贺晨

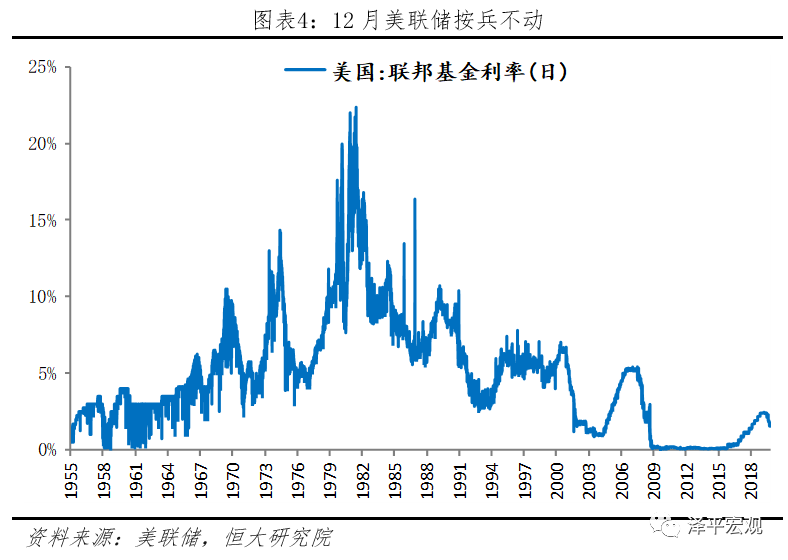

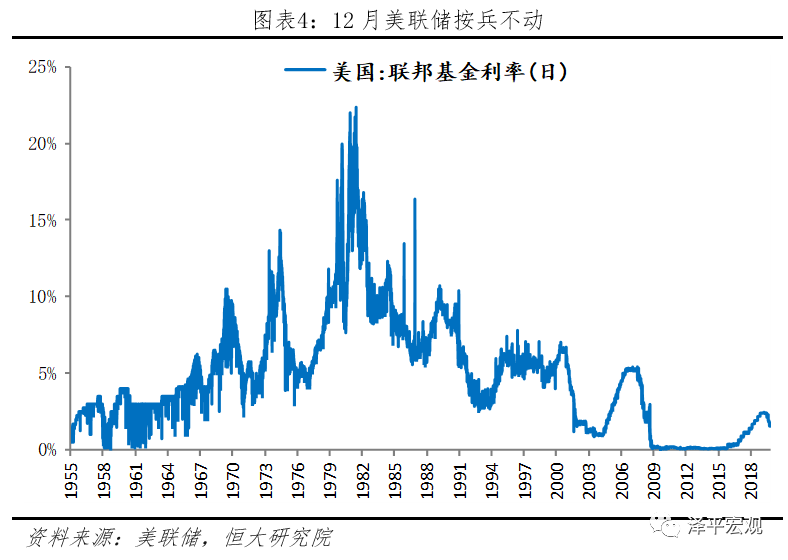

当地时间12月11日,美联储宣布维持联邦基金利率目标区间1.5%-1.75%不变,随后美联储主席鲍威尔发表讲话。

12月美联储按兵不动,货币政策进入观望期:

一方面利率点阵图显示2020年不再降息;

另一方面鲍威尔指出除非通胀持续显著回升,否则不会加息。

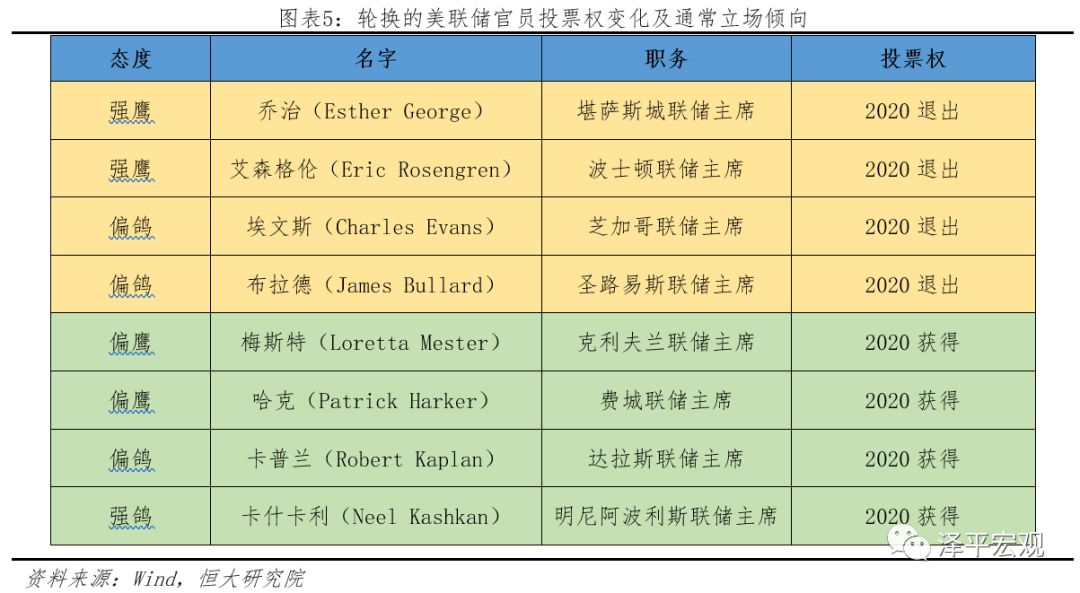

12月议息会议结束,美联储宣布维持联邦基金利率目标区间1.5%-1.75%不变,符合市场预期。本次议息会议声明移除10月“前景依然存在不确定性”的表述,显示出美联储对经济的信心略有增强,但声明也强调全球经济下行与通胀低迷的压力。鲍威尔随后表示当前货币政策相对适宜,并安抚市场情绪,强调必须看到通胀大幅度持续上升才会加息。此外,值得注意的是2020年将有4位票委被轮换,其中George和Rosengren两位强鹰官员将被替换,2020年美联储票委整体态度或略偏鸽。

当前美国经济仍处于边际放缓阶段,库存周期、产能周期依然向下,但消费韧性叠加美联储前期降息提振房地产投资,同时需观察贸易摩擦或有缓和对制造业的暂时性边际改善,因此我们维持美国经济“降速而不失速”的判断,2020年陷入衰退概率较低。

其中,

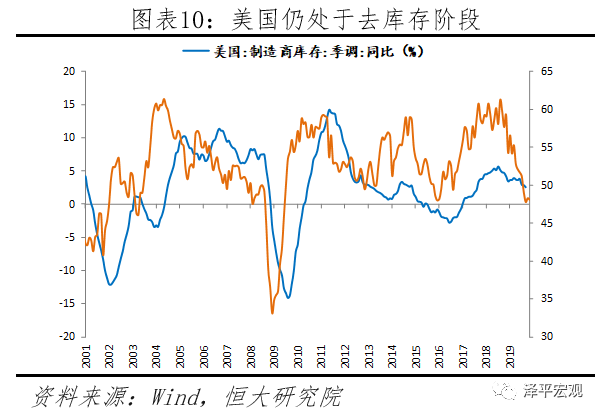

库存周期方面

,当前美国仍处于主动去库存阶段。一方面美国制造业库存自2018年8月以来持续下行,受到全球贸易摩擦的影响,库存周期下行时间被拉长,预计美国去库存将持续至2020年。另一方面,若中美贸易谈判持续取得阶段性进展,则美国制造业有一定概率得到边际修复,2020年上半年库存周期或将出现暂时性弱补库,但美国工业品出厂价格指数连续四个月负增长,整体库存周期趋势依然下行。

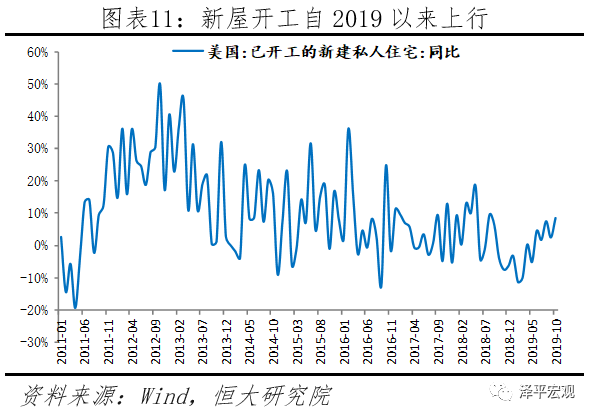

房地产周期方面

,抵押贷款利率下行提振房地产景气度,美国新屋销售、开工均有所回暖。2019年12月美国30年抵押贷款固定利率降至3.68%,较2019年年初下行80bp,回到2017年9月水平。但2020年美联储进入观望期,再度降息门槛提高,如2019年高频降息的可能性较低,抵押贷款再度大幅下行的空间有限,房地产周期对美国经济的提振预计在2020年下半年放缓。

美国就业与时薪增速组合显示美国仍在充分就业状态,韧性超预期,但制造业、服务业分化,制造业就业整体低迷,反映贸易摩擦对美国实体经济的影响。

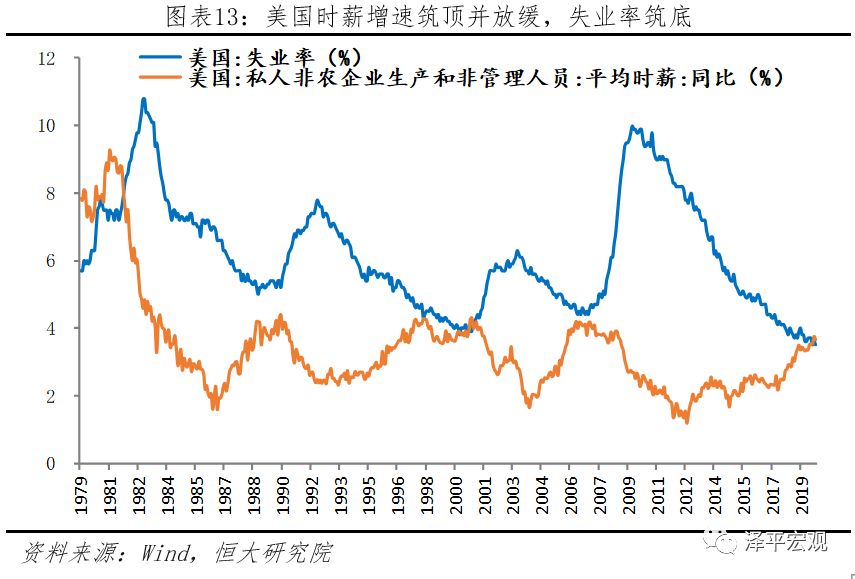

11月非农就业主要由服务业贡献,制造业就业超预期主要在于10月25日美国通用罢工结束的临时性影响,实际美国制造业就业景气度下行。2019年1-11月美国非农制造业就业月均0.5万人,远低于2017、2018年同期的1.5和2.2万人。从历史来看,“失业率筑底+时薪增速筑顶”组合将维持1年左右。本轮“失业率筑底、时薪增速筑顶”组合自2019年4月开始,若中美贸易摩擦不再升级,预计美国充分就业状态或将持续至2020年1-2季度。伴随就业市场接近饱和、企业用工成本提高、外需持续承压等,2020年下半年美国失业率或将小幅回升。

全球贸易摩擦不确定仍存、全球经济下行压力依然较大、2020年大选政治博弈导致财政难以发力,并影响企业投资决策,我们判断美国2020年下半年经济下行压力或将加大,美联储仍有一定概率降息。

贸易摩擦方面

,中美贸易摩擦仍存不确定性、美欧贸易摩擦有升级趋势,若无显著改善,未来全球贸易摩擦对美国经济的负面冲击仍将持续。

美国大选方面

,2020年下半年美国大选进入白热化阶段,一方面财政政策的扩张或受到民主党的阻挠,且美国国债发行处于历史高位、高赤字率约束财政政策的进一步发力;另一方面大选年政治局势动荡将压制企业投资意愿,私人部门整体投资趋于下行。

全球“日本化”蔓延,低利率、低通胀、低增长并存,但主要央行降息空间有限,未来美欧央行或更加依赖扩表提供流动性。

当前美联储的基准利率处于历史低点、欧盟和日本基准利率已常年处于负利率状态,全球负利率程度加深。据CNBC报道,当前全球货币市场负利率程度不断加深,截至2019年10月,全球负利率债券规模已超17万亿美元,占全球债市规模的27%以上,创历史新高。在降息空间受限、原有货币政策框架遭受挑战的条件下,我们预计未来央行或将更加依赖加大扩表力度、创新货币政策工具的方式进一步释放流动性。

中国货币政策内外部掣肘有限,应更关注通缩而非通胀风险,猪肉价格不应掣肘货币政策,应通过降准降息解决总需求不足、PPI下行、实际利率上升问题,通过通胀预期管理、财政定向补贴、增加生猪供应等解决CPI上行对低收入人群产生的负面影响。

不要把正常降准降息的宏观逆周期调节简单等同于大水漫灌,该降准降准,该降息降息,通过小幅、高频、改革的方式降息,引导实际利率下行;

疏通利率传导机制,改善流动性分层,提高民营企业和中小微企业在贷款中的比重。

当前宏观政策选择,财政优于货币,货币优于汇率。

建议2020年财政政策更积极,平衡财政转向功能财政,上调赤字率和专项债发行规模,支持减税和基建。货币政策进行正常的逆周期调节,不大水漫灌,该降息降息,通过小幅、高频、改革方式降息,引导实际利率下行。疏通利率的传导机制,改善流动性分层,消除所有制歧视,纠偏房地产融资过紧,对刚需和改善型需求给予重点保障,从宽货币转向宽信用。

2、12月美联储按兵不动,货币政策进入观望期:

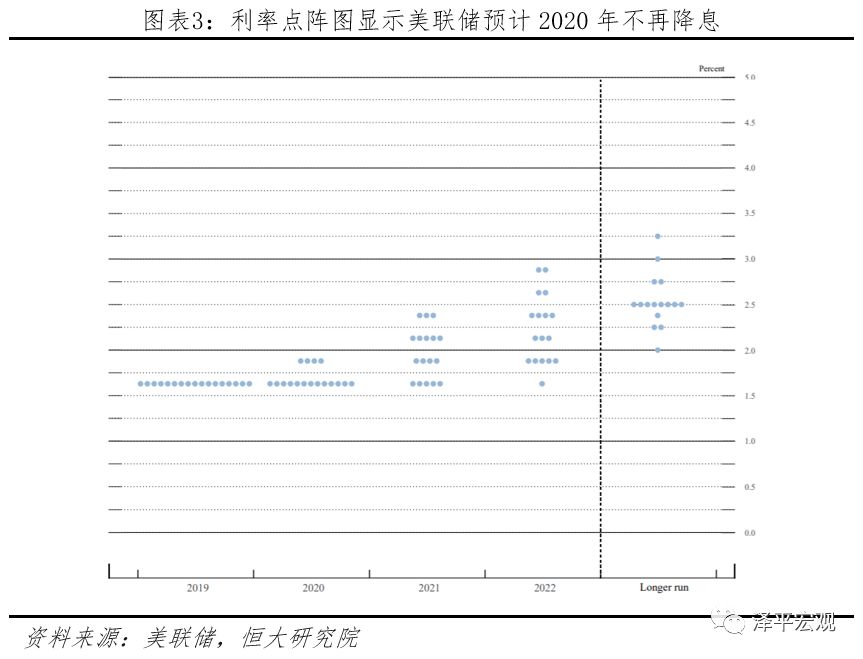

一方面利率点阵图显示2020年不再降息;

另一方面鲍威尔对通胀容忍度提高,指出除非通胀持续显著回升,否则不会加息。

12月议息会议结束,美联储宣布维持联邦基金利率目标区间1.5%-1.75%不变,符合市场预期。

本次议息会议前,受超预期非农就业数据超预期、中美贸易谈判重启、债券市场利率期限结构重回陡峭等因素影响,市场普遍预计12月美联储不会降息,CME期货数据显示12月美联储按兵不动的概率为99.3%。

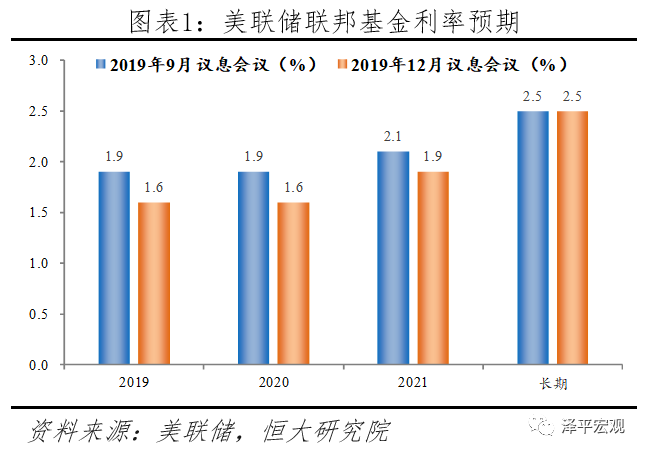

美联储议息声明整体中性,利率点阵图显示美联储预计2020年不再降息。

议息会议声明方面

,美联储移除10月“前景依然存在不确定性”的表述,显示出美联储对经济的信心略有增强,同时声明指出当前货币政策支持经济活动的持续扩张,表明美联储认为当前的货币政策相对适宜。但声明也强调全球经济与通胀低迷的压力,这表明货币政策进入观察期,降息门槛提高。

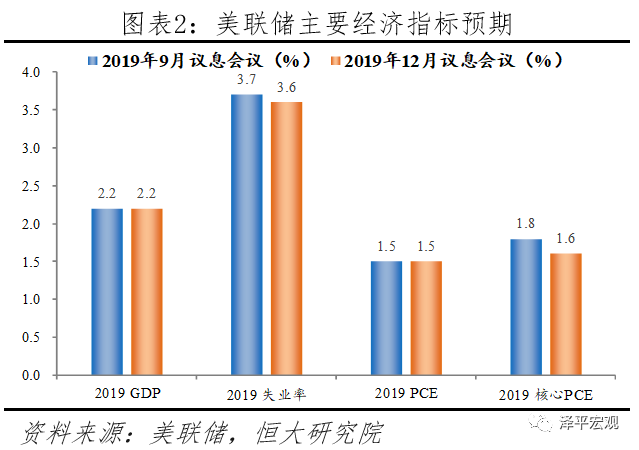

经济前瞻指引方面

,美联储维持实际GDP增长率不变,预计2019-2021年GDP增长分别为2.0%、2.0%和1.9%。但美联储进一步下调对失业率的预测,2020年失业率为3.5%,较9月预测下降0.2个百分点。

美联储官员投票方面,

12月票委全票通过维持基准利率目标区间不变的决议,同时17位联储票委中仅4位投票认为2020年应该加息,较9月减少3人。此外,值得注意的是2020年将有4位票委被轮换,其中George和Rosengren两位强鹰官员将被替换,2020年美联储票委整体态度或略偏鸽。

鲍威尔在新闻发布会中指出,除非通胀持续显著回升,否则不会加息。

3、当前美国经济仍处于边际放缓阶段,库存周期、产能周期依然向下,但消费韧性叠加美联储前期降息提振房地产投资,同时需观察贸易摩擦或有缓和对制造业的暂时性边际改善,因此我们维持美国经济“降速而不失速”的判断,2020年陷入衰退概率较低。

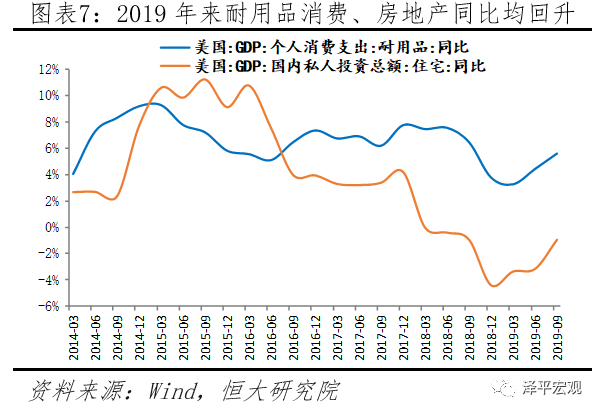

2019年美国整体呈现“强消费、弱投资、负出口”状态,消费韧性叠加美联储前期预防式降息提振房地产投资,整体经济“降速而不失速”。

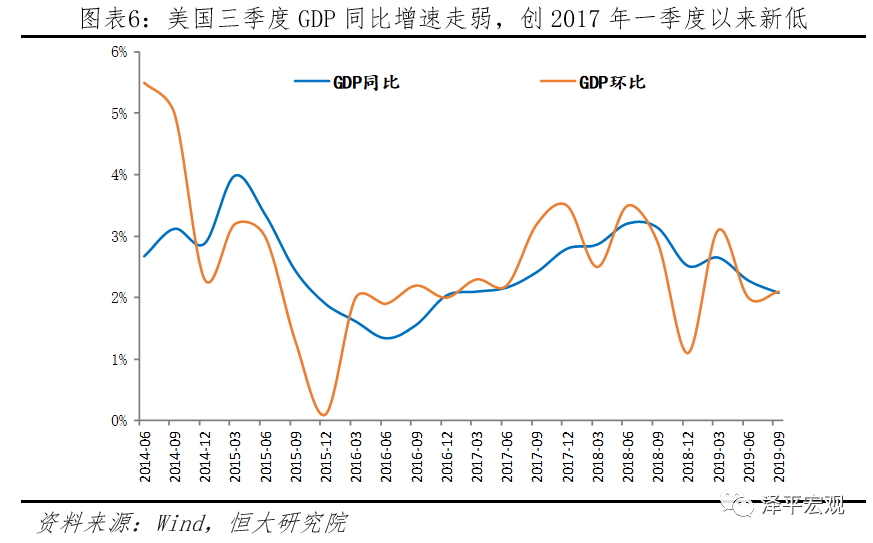

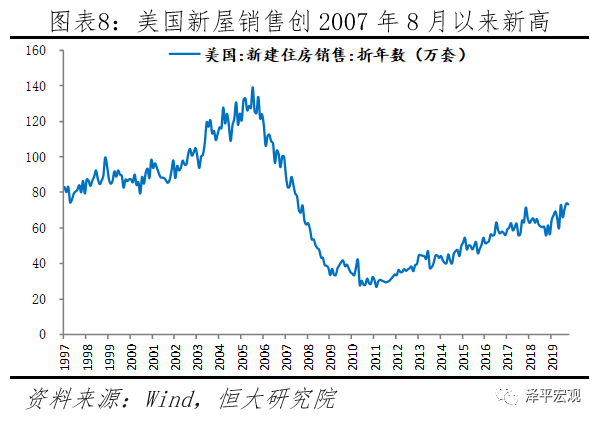

2019年美国三季度不变价GDP环比折年率终值2.1%,较2019年二季度提高0.1个百分点,经济韧性超预期,主要由强消费拉动,同时地产景气度受前期降息影响有所回升。其中,美国房地产新屋开工、销售以及预期均有所回暖,其中新屋开工同比自2019年3月以来趋势上行,10月新屋开工同比8.5%,已回升至2018年6月水平。9月新屋销售折年数73.8万套,创2007年8月以来新高。

当前美国经济仍处下行区间,库存及产能周期依然向下,但房地产周期有所回暖。

具体来看,

库存周期方面,美国仍处于主动去库存阶段,但若后续中美贸易谈判能取得阶段性进展,则美国制造业有望边际修复,出现短暂的弱补库。

一方面,美国本轮制造业库存自2018年8月以来持续下行,主要受到全球贸易摩擦的影响,以往3年一轮的库存周期受到外界因素干扰而被拉长,预计美国去库存将持续至2020年。另一方面,伴随10月中美贸易谈判重启,10-11月美国ISM制造业PMI虽然仍位于荣枯线以下,但整体有所企稳,Markit制造业PMI52.6%,已连续4个月回升,反映贸易摩擦暂缓对实体经济的正面影响。若中美贸易谈判取得阶段性进展,则美国制造业有一定概率得到边际修复,2020年上半年库存周期或将出现暂时性弱补库,但全球贸易摩擦前景不确定性和全球经济下行压力将压制库存周期,整体库存周期趋势依然下行。

房地产周期方面,美联储年内3次降息带动美国广谱利率水平下行,房地产投资得到有效提振,房地产周期筑底回暖。

2019年12月美国30年抵押贷款固定利率降至3.68%,较2019年年初下行75bp,回到2017年9月水平。由于美国房地产走势短期内与金融联系紧密,下行的抵押贷款利率提振房地产景气度,预计美国房地产投资将进一步回暖。但进入2020年,美联储再度快速高频降息的可能性降低,预计对抵押贷款再度大幅下行的空间有限,房地产周期对美国经济的提振相对有限。

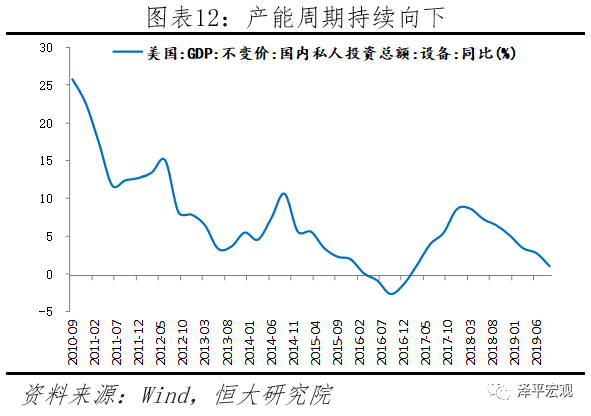

产能周期方面,设备投资对美国经济的支撑作用边际减弱。

2019年三季度美国国内私人投资同比0.2%,较二季度大幅下行3.7个百分点,已连续4个季度下行。一方面,美国固定投资项下的设备、建筑投资持续下滑,同比分别为1%、-8.2%均连续回落4个季度以上,反映全球贸易摩擦对美国投资的负面冲击。当前美国产能利用率连续3个季度下行,为两年来低点,工业生产指数同比三年来转负,预计投资将持续下行。

全球贸易摩擦不确定仍存、全球经济下行压力依然较大、2020年大选政治博弈导致财政难以发力,并影响企业投资决策,我们判断美国2020年下半年经济下行压力或将加大,美联储仍有一定概率降息。

贸易摩擦方面

,中美摩擦仍存不确定性、美欧贸易摩擦有升级趋势,未来全球贸易摩擦对美国经济的负面冲击仍将持续。

美国大选方面

,2020年下半年美国大选进入白热化阶段,一方面财政政策的扩张或受到民主党的阻挠,且美国国债发行处于历史高位、高赤字率约束财政政策的进一步发挥;另一方面大选年政治局势的动荡将压制企业投资意愿,私人部门整体投资趋于下行。

4、美国就业与时薪增速组合显示美国仍在充分就业状态,韧性超预期,就业市场高景气或将持续至2020年1-2季度,但制造业、服务业分化,制造业就业整体低迷。

从长期来看,美国新增非农就业与美国经济增速正相关性较高,时薪增速与失业率具有较为明显的负相关性。

尽管新增非农数据受到季节、行业结构等因素影响而波动较大,但从长期来看决定非农就业的主导因素在于经济景气度,新增非农就业与GDP增速具有较为明显的正相关性。而时薪增速与失业率具有较为明显的负相关性,其逻辑在于:经济复苏时期,企业生产活动逐步转暖,雇佣员工增多,失业率下降,但劳动力市场充裕,时薪增速惯性下滑并筑底;经济过热时期,就业市场接近饱和,企业通过提高薪酬吸引劳动力,但成本上升,失业率筑底,时薪增速上行;经济衰退期,企业减少生产活动,失业率逐渐上升,而时薪增速筑顶并开始下行。

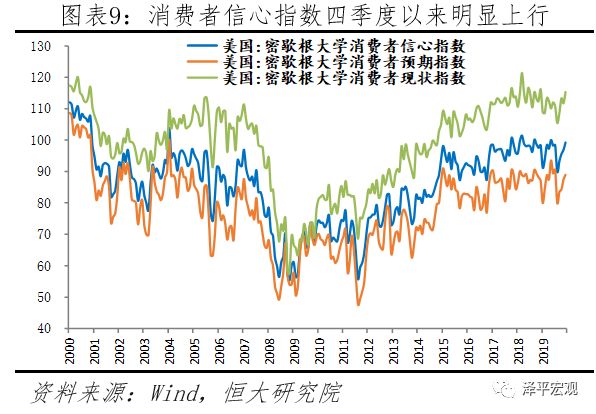

美国时薪增速筑顶并放缓,失业率筑底,一方面反映美国仍处于充分就业状态,另一方面表明美国经济正处放缓初期。

2019年11月美国失业率3.5%,较10月下降0.1个百分点,维持50年来低点。9月美国职位空缺率4.7%,已连续6个月回落,为金融危机以来首次。私人非农平均时薪同比增速3.75%,仍在高位筑顶。一般来看,“失业率筑底+时薪增速筑顶”组合将维持1年左右,随后伴随经济基本面持续恶化,失业率快速上升,时薪增速下降,美联储货币政策转向全面降息。上一轮“失业率筑底+时薪增速筑顶”出现在2006年7月至2007年10月,随后次贷危机爆发,美国经济基本面迅速恶化,美联储快速降息并开启量化宽松。本轮“失业率筑底、时薪增速筑顶”组合自2019年4月开始,若中美贸易摩擦不再升级,预计美国充分就业状态或将持续至2020年1-2季度。伴随就业市场接近饱和、企业用工成本提高、外需承压、企业投资意愿降低等,2020年下半年美国失业率或将小幅回升。

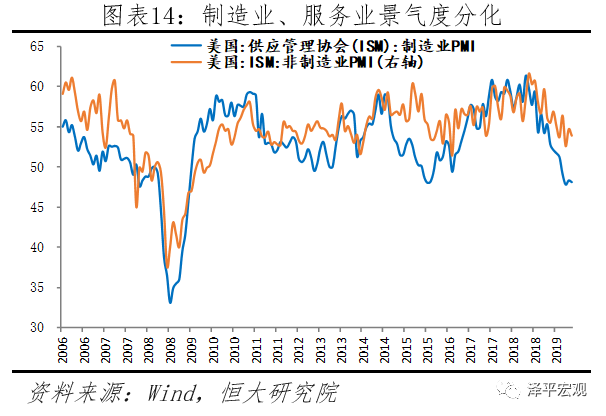

当前美国制造业、服务业景气度分化,制造业就业整体相对低迷。

11月制造业就业超预期主要在于10月25日美国通用罢工结束临时性影响,整体来看,受全球贸易摩擦、全球产业链重塑等因素影响,2019年美国制造业就业整体低迷,而服务业就业向好。

从领先指标来看

,美国制造业、服务业PMI自2019年2月以来均出现回落,但服务业PMI始终处于荣枯线以上,而制造业PMI已连续4个月位于荣枯线之下,2019年11月制造业PMI48.1%,仍维持2009年7月以来低点。

从就业数据来看

,截至2019年11月,美国制造业新增就业月度均值为0.5万人,远低于2017、2018年同期的1.5和2.2万人,制造业景气度下滑明显,而专业和商业服务、教育和保健服务等服务类就业成为2019年支撑美国非农就业的主要因素。