添信资本,专业资产管理机构和精品投行;

添信学院,系统、前沿的资本市场路演培训;

并购汪·添资本社群,高端人脉与价值分享平台;

添加微信18519783108为好友,点击上方加关注

↑

如何评估埋伏“壳”的投资策略与期望回报?

小汪说

360借壳江南嘉捷预案公告后,江南嘉捷原股东收获惊人回报。一时之间,并购重组事件驱动型策略再受市场热捧。

于是,小汪@并购汪收到许多会员与社群朋友的追问:

忽如一夜春风来,千树万树梨花开。一树梨花压海棠的“梨花”。

事实上,关于选择投资策略与期望回报的问题,答案一般可以分为两个层次:

如何埋伏一家潜在的“壳”公司,这家“壳”公司是否会得到强度较高的事件驱动(譬如借壳),核心取决于如何构建准确合理的“壳”筛选标准。

投资策略的取舍之道,核心取决于这种投资策略的期望回报能够达到多少。

分解来说,就是你构建的投资策略中,每一个未来路径实现的概率、赔率和风险回报率大概能达到多少。这种投资策略本身是否是一个正期望的投资策略。

接下来,小汪@并购汪将就以上两个逻辑层次进行简单分析。帮你厘清一些“想当然”的误区,也帮你打消“一夜暴富”的妄念。别人的通向财富自由之路,并不用你意难平。

至少,你应该不太可能靠“同一财务顾问”这种筛选标准,选中下一个江南嘉捷。

在

并购汪线上路演

中,我们将特别安排投资人来路演并购重组事件驱动的投资策略。此外,12月的跨境并购相关专题课程,将从理论到案例,从现在到未来,为大家详细系统地介绍了跨境并购、中概股回归的趋势变化。大家可以进一步参考。

如何埋伏一家潜在的“壳”公司,这家“壳”公司是否会得到强度较高的事件驱动(譬如借壳),核心取决于如何构建准确合理的“壳”筛选标准。

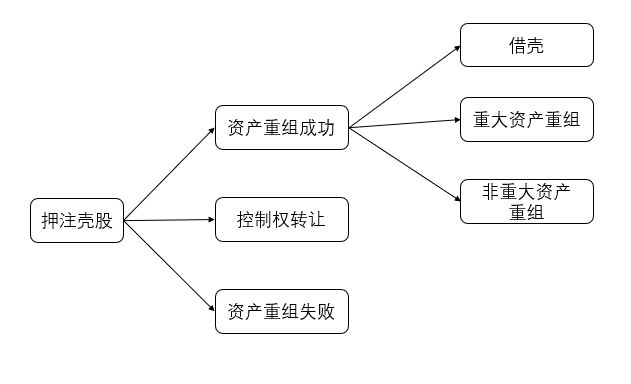

首先你需要知道,你埋伏一家潜在的“壳”公司以后,假如实现了停牌后的“驱动性事件”,该驱动性事件仍然可能出现五种演绎路径。

根据“驱动性事件”对于股价驱动的强度,五种演绎路径由高至低排列如下:

-

借壳

-

控制权转让

-

重大资产重组预案

-

一般性资产重组

-

终止重大资产重组(重组失败)

一般而言,你构建的投资策略,逻辑起点必然是期望“驱动强度”最高的“借壳”发生。

那么,你基于这一点,就可以有不少剔除标准了。

譬如最近市场盛传的剔除标准如下:

首先剔除非同一财务顾问(华泰联合)的壳,之后剔除创业板的壳,再剔除50亿以上的壳,接着剔除国企壳,然后剔除最近进行过再融资/增发/最近重组成功或失败的,最后剔除上市不满两年的次新股;经过如此一番剔除之后,就可以成功筛选出下一个“江南嘉捷”。

这些标准有一些是值得参考,有一些则是非常值得商榷的。

其中最值得商榷的标准又主要是:借壳买卖双方企业,保荐机构或者财务顾问系出自同一券商。

1)借壳双方可能出自同一财顾?

根据公告,360申报IPO时的财务顾问是华泰联合证券,而江南嘉捷IPO的财务顾问也是华泰联合。

因此,这种筛选方法提出,只要把华泰联合保荐过的小市值壳股筛选一下,就有较大概率筛选出江南嘉捷。

这种说法看似有一定合理性。

但回顾这三年影响力最大的三个借壳交易(包括最大的两家中概股借壳):

卖壳方鼎泰新材:IPO财务顾问是国元证券

顺丰控股借壳交易:财务顾问是华泰联合证券、中信证券、招商证券

卖壳方世纪游轮:IPO财务顾问是光大证券

巨人网络借壳交易:财务顾问是海通证券

卖壳方七喜控股:IPO财务顾问是广发证券

分众传媒借壳交易:财务顾问是华泰联合证券、广发证券

从这三个案例可以看出,借壳交易的财务顾问和上市公司IPO时的财务顾问,都并不是同一家。360借壳江南嘉捷系出同一财务顾问,反而比较偶然。

2)国企壳借壳更小?

此外,剔除国企壳也是值得商榷的。

事实上,很多人认为借国企壳的流程复杂,需要取得各项国资审批,而借壳是追求时间效率的一种证券化方式,因此借壳方在选择壳的时候,为提高审批速度,一般不会选择国企壳。

但市场正在起变化!

我们会员独享的

《并购重组案例精编》

跟进到:在360借壳预案之前,今年公布方案/完成的借壳涉及到的上市公司有新疆城建、ST云维、*st天仪、东方市场、银星能源、江粉磁材。这6家之中,新疆城建、ST云维、银星能源、东方市场合计4家全部都是国企壳。

国企壳实现借壳交易的比例高达2/3。这其中不乏高富帅譬如基因测序公司贝瑞和康借壳*st天仪。

这样的现象与国企壳的保壳意愿、地方国资推动资产重组意愿更强、借壳交易的审批的通过概率等等相关。

以国望高科借壳东方市场为例。

东方市场宣布拟被涤纶民用长丝生产公司国望高科借壳为例,这个交易不仅仅是借壳,而且是国企混改。借壳资产与上市公司一方为民企、一方为国企,同来自江苏省吴江区。

公告披露,为响应国家混合所有制改革的号召,交易拟通过发行股份购买资产的方式将上市公司原有资产与标的公司进行深度整合,发挥协同效应盘活国有资产,实现国有资产的保值增值。

360没有借壳国企,并不说明国企壳的“借壳”概率低。今年的市场事实,是恰恰相反的。

至于合理的筛选标准,最好从合规要求出发:

1、剔除创业板公司;

2、剔除上市公司控股股东/实际控制人被处罚过的公司。

这两个筛选标准与监管规定相关。

1)剔除创业板公司

由于创业板不能借壳,很明显应该剔除创业板公司。

2)剔除上市公司或控股股东被处罚的公司

根据并购重组管理办法第四十三条规定,发行股份购买资产时“上市公司及其现任董事、高级管理人员不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形”。所以,应该剔除上市公司控股股东/实际控制人被处罚过的公司。

剔除市值50亿以上的壳,刚上市的次新股,刚刚进行过重组/再融资的壳这几项,并不是一定成立,而是需要根据上市公司的卖壳意愿进行主观判断。

1)市值50亿以下的壳重点关注,市值50亿以上的壳主观判断

剔除市值50亿以上的壳,理论上是正确的。壳的市值越小,重组后标的方持股比例就越高,股权摊薄越小,借壳的成本也越小。像360这种万人争抢的优质资产,借到50亿一下这种小市值的壳,是理所当然的事情。

但是凡事也有特例。比如今年公布第三例借壳,领益科技借壳江粉磁材中,按停牌价上市公司江粉磁材市值达到了133.7亿元,即使按发行价,上市公司市值也有110亿元。借壳资产领益科技的估值约为207.3亿,约为江粉磁材市值的1.8倍。

公告披露后续上市公司不会置出原有的资产,因为上市公司业务与标的业务具有协同性,这是领益科技借壳江粉磁材这个天价壳的主要原因。

这类交易不仅是一个借壳交易,还是一个产业整合交易。对于借壳标的领益科技来说,可达到“一箭双雕”的效果,是产业发展与资源匹配的投资管理策略。

如果借壳资产是360这种超级明星,剔除市值50亿以上的壳,有一定道理。但如果是普通资产借壳,市值50亿以上也同样存在,不能统一而论。

2)刚上市的次新股,参考公司经营情况

剔除刚上市的次新股,似乎有道理。因为刚刚上市不满两年或三年的公司,几乎不可能卖壳,由于刚刚上市获得融资不久,上市公司资金比较充沛,另外上市时间不长,很多公司业务不会发生巨变,还没有沦落到需要卖壳的地步。

不过,刚刚上市的次新股在重组中设计各种类借壳方案,数量同样相当不少。可以看出,不少次新股也有被借壳意愿。而且次新股普遍市值小、历史清白,也算不错的借壳对象。

究竟刚上市的次新股会不会成为被借壳的对象,需要仔细体会上市公司的卖壳/被借壳意愿,更需要仔细了解上市公司的历史沿革、业务经营情况,以一刀切的方式剔除次新股,并不严谨。

3)刚刚进行过再融资的公司,了解卖壳/被借壳意愿

和刚刚IPO的次新股相同,刚进行过再融资的上市公司资金充沛,但也未必不想借壳。

4)重组失败的上市公司,值得重点关注

如果上市公司最近一段时间刚刚进行资产重组成功,那么成为被借壳的对象的概率确实不高。但是假如上市公司前一次重组失败,卖壳的意愿甚至可能更强。值得重点关注。

以步森股份为例。睿鸷资产在成为上市公司步森股份控股股东后曾筹划进行资产重组,但最终未获成功。睿鸷资产的各合伙人与星河赢用和拉萨星灼签署了份额转让协议,将所持有的睿鸷资产的部分财产份额转让给星河赢用和拉萨星灼。

转让完成后睿鸷资产仍是上市公司的控股股东,但是上市公司实际控制人变更为徐茂栋。徐茂栋入主步森股份后,推动上市公司重组收购互联网信息服务业的标的资产,但同样未能成功。

在宣布终止资产重组同时,步森股份也公布了控制权转让公告,徐茂栋将退出步森股份,安见科技将成为步森股份新控股股东。

由此可见,一部分重组失败的上市公司,被借壳或者卖壳的意愿是非常强的,因此达成借壳交易的几率也很高,非常值得重点关注。

投资策略的取舍之道,核心取决于这种投资策略的期望回报能够达到多少。

分解来说,就是你构建的投资策略中,每一个未来路径实现的概率、赔率和风险回报率大概能达到多少。

这种投资策略本身是否是一个正期望的投资策略?期望值又能达到什么水平?

正如小汪@并购汪在前文分析的,作为投资者买入潜在的“壳”股,最终的结果其实只有三种:

根据资产重组类别,又可以具体区分为借壳、重大资产重组、非重大资产重组;

也就是原控股股东、实际控制人卖壳;

押注的壳股后续成功被借壳,投资人获得的收益是最高的。

但上市公司的股价究竟能有多少涨幅,投资人究竟能获得多少收益,取决于标的体量、估值水平、净利润等等很多因素,在重组新规和再融资新规以后,越来越难以评估。

我们来看一下今年的借壳交易:

国望高科借壳东方市场,东方市场复牌后有3个涨停板,股价从5.06元/股最高上涨到7.40元/股,股价涨幅约46.24%

领益科技借壳江粉磁材,江粉磁材复牌后有5个涨停板,股价从5.70元/股上涨到约9元/股,股价涨幅约57.89%。

可以看出,今年的借壳交易,比较好的表现是股价涨幅50%。

借壳之外,上市公司进行重大资产重组、非重大资产重组、控制权转让,投资人能获得的预期回报则比较低。

如果上市公司后续重组失败,投资人甚至承担股价下跌的亏损。

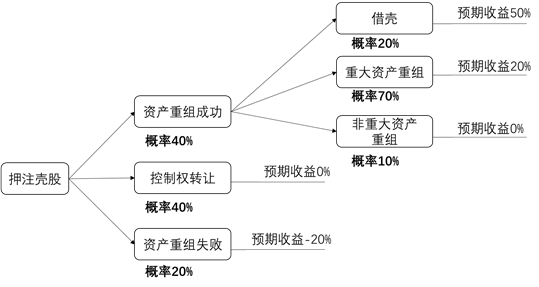

怎么计算投资人押壳的预期回报呢?小汪@并购汪先来假设一下:

再假设:

-

借壳回报率50%;

-

重大资产重组回报率20%;

-

非重大资产重组、控制权转让回报率均为0%;

-

重组失败回报率为-20%。

我们可以计算出投资人的期望收益:

E=0.08*50%+0.28*20%+0.2*(-20%)=5.6%。

期望回报并不高。我们给的假设却是很乐观了…

最后,小汪@并购汪总结一下。关于选择投资策略与期望回报的问题,答案一般可以分为两个层次:

如何埋伏一家潜在的“壳”公司,这家“壳”公司是否会得到强度较高的事件驱动(譬如借壳),核心取决于如何构建准确合理的“壳”筛选标准。

投资策略的取舍之道,核心取决于这种投资策略的期望回报能够达到多少。

分解来说,就是你构建的投资策略中,每一个未来路径实现的概率、赔率和风险回报率大概能达到多少。这种投资策略本身是否是一个正期望的投资策略。

根据小汪@并购汪对以上两个逻辑层次的分析,你大概能理解这种投资策略既不容易理解(合规要点、市场博弈、利益结构等各方面涉及较多),也并没有太高的期望回报…