8月18日,新三板总市值正式突破5万亿元。新三板也是很多金融类公司 “抢滩”的热土,随着如皋银行在8月初获证监会批准挂牌,新三板挂牌银行将扩容至6家。

让我们来看看已经在新三板挂牌的银行上半年业绩表现如何?

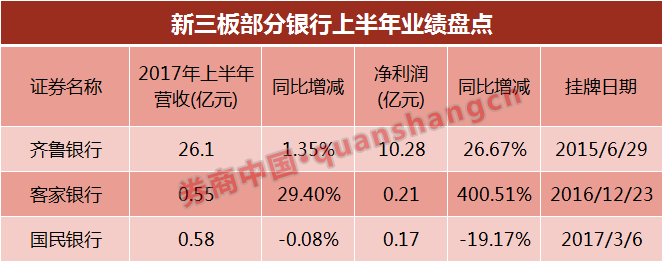

券商中国记者注意到,新三板挂牌的5家银行中,包含1家城商行、1家农商行和3家村镇银行,目前已披露半年报的有齐鲁银行、客家银行和国民银行3家,鹿城银行和喀什银行尚未披露中报。

其中,作为新三板唯一一家城商行,齐鲁银行凭借庞大的资产和业绩规模,成为新三板最“赚钱”银行,客家银行和国民银行两家村镇银行资产和营收规模相当,但业绩增速却出现分化。

券商中国记者统计,截至8月20日,新三板总挂牌公司达到11523家,总股本6720.72亿股。

同时,在银行业新资本充足率管理办法实施后,中小银行达标压力较大,为尽快融入资本市场,新三板成为不少中小银行的选择。

3月26日,象山国民村镇银行(简称“国民银行”)顺利实现挂牌;5月24日,新疆喀什农村商业银行(简称“喀什银行”)也登陆新三板,成为新三板首家农商行。

8月5日,证监会核准江苏如皋农村商业银行(简称“如皋银行”)在新三板公开转让,这意味着,如皋银行有望成为今年第三家、新三板第六家挂牌的银行。

据了解,如皋银行成立于2010年12月,发放的贷款集中在如皋市,服务对象主要为中小微企业。截至2016年末,网点数量在如皋市位列第一,在各项存款、贷款总额方面,如皋银行也占如皋市银行业金融机构第一。

截至2016年末,如皋银行总资产437.54亿元,存款余额为14.98亿元,贷款和垫款余额为183.99亿元。同时,资本充足率、一级资本充足率和核心一级资本充足率分别为13.85%、10.33%和10.33%。2015年、2016年营业收入分别为8.89亿元、9.65亿元,净利润分别为3.02亿元、2.97亿元。

齐鲁银行可谓新三板银行中的“巨无霸”。

据了解,成立于1996年的齐鲁银行是全国首批城商行,也是全国第四家、山东省首家引进外资股东的银行,2015年6月,成为新三板首家挂牌的城商行。

去年,齐鲁银行以16.42亿元的净利润,夺得新三板最“赚钱”公司第二位,仅次于九鼎集团。

8月16日,齐鲁银行公布上半年报,实现营业收入26.1亿元,较上年同期增长1.35%,净利润10.28亿元,同比增长26.67%。

齐鲁银行表示,上半年通过调整资产负债结构,强化资产定价要求,减少开支,强化资本管理等,净利润实现同比逆势增长。

券商中国记者注意到,齐鲁银行上半年在营收同比微增之下,实现净利逆势增长,主要得益于营业支出的大幅降低,上半年营业支出13.97亿元,同比减少2.12亿元。

截至上半年末,齐鲁银行资产总额2152.37亿元,较年初增长3.9%,该行资产总额可以比肩目前在A股排队上市的西安银行、青岛农商行,并超过威海市商业银行和紫金农商行等。

股东方面,齐鲁银行无控股股东及实际控制人,股权较为分散,单一大股东为澳洲联邦银行,持股20%;受济南市财政局控制的三家公司合计持有25.38%。优先股方面,股东整容强大,涉及包括山东社保基金、华商基金和德邦基金等多家基金公司、新时代信托和厦门农商行等7家机构。

值得注意的是,齐鲁银行挂牌新三板之后,充分利用了优先股和定增等融资渠道,提高资产充足率。6月末,齐鲁银行核心一级资本充足率、一级资本充足率和资本充足率分别为7.84%、9.26%和12.56%,不良贷款率1.59%。

7月28日,齐鲁银行披露一项定增预案,拟以3.9元/价格,向济南城市建设投资集团、澳洲联邦银行等18名机构投资者定向发行股票,拟募资50亿元,补充核心一级资本,这也成为今年新三板市场迄今最大的定增。

客家银行成立于2010年10月,为广东省梅州市当地村镇银行。

8月18日,客家村镇银行披露半年报,实现营业收入5482万元,同比增长29.4%,净利润2108万元,同比增长400.51%。

客家银行解释,净利润大幅增长主要系利息收入增加,同时利息支出减少,导致利息净收入同比增加1194万元;其次,公司贷款质量提升,导致资产减值损失同比减少1098万元。

截至6月末,客家银行下辖1家营业部、7家支行、25家分理处和14家普惠金融服务点。

客家银行介绍,主要商业模式为,在风险可控的前提下,以较低利率吸收政府、企业、个人等客户存款,并根据客户信用状况以高于存款利率发放贷款获取利差,同时代理贵金属销售、办理结算等中间业务,收取手续费。

在风险控制方面,客家银行通过员工深入当地农户及企业调查,厘清各类客户的信用状况并对其评估,同时提供农户联保贷款等。

截至6月末,客家银行总资产为30.86亿元,同比减少10.71%,核心一级资本充足率、一级资本充足率和资本充足率分别为13.24%、13.24%和13.86%,拨备覆盖率207.21%,较期初增加16.8%,不良贷款率1.21%,较期初减少0.25个百分点。

尽管3家银行都在新三板挂牌,但是上半年公司业绩增速还是出现了分化。

7月31日,国民银行披露半年报,实现营业收入5797万元,同比持平,净利润1714万元,同比下降19.17%。

国民银行的控股股东为宁波鄞州农商行,持股35.87%,国民银行以宁波象山县社区银行为目标,重点服务三农及中小微企业和个体工商户等。

券商中国记者注意到,国民银行收入98%以上还是依靠息差收入,5797万元营业收入中利息净收入贡献了5720万元,但是因资产减值损失同比增加导致营业支出同比增加了近500万元,导致净利下滑。

截至上半年,国民银行总资产为26.56亿元,核心一级资本充足率、一级资本充足率和资本充足率分别为11.71%、11.17%和12.6%,拨备覆盖率152.24%,较年初下降74.84%,不良贷款率为1.66%,较年初增加0.38个百分点。

值得注意的是,服务于“三农”和小微企业的国民银行,也面临服务领域风险高、催收难的问题,报告期内,国民银行作为原告涉及诉讼的案件多达64起,合计6650万元,占期末净资产27.6%,其中,未结案件总金额达到5207万元。

国民银行称,形成诸多诉讼案件主要系借款人因经营不善,财务状况恶化,资金周转困难,还款意愿薄弱等原因,不过,大多数案件可以执行,不会形成预计负债,对公司不良率影响不大。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。