专栏名称: 中国税务报

| 立足税收,面向社会。您的关注,我的力量——欢迎来这里作“税客”。 |

目录

相关文章推荐

|

第一财经 · ABC品牌创始人鞠躬致歉丨大公司动态 · 2 天前 |

|

数据宝 · 主力卖出力度远超买入,13连板大牛股还能走多远? · 3 天前 |

|

黄昏即景 · 11.20 聊些有用的。 · 4 天前 |

|

黄昏即景 · 11.20 聊些有用的。 · 4 天前 |

|

第一财经 · 彻底告别缺芯少魂!华为Mate 70正式定档 · 6 天前 |

|

数据宝 · 深度受益市值管理新政,这一板块全线爆发! · 6 天前 |

推荐文章

|

第一财经 · ABC品牌创始人鞠躬致歉丨大公司动态 2 天前 |

|

数据宝 · 主力卖出力度远超买入,13连板大牛股还能走多远? 3 天前 |

|

黄昏即景 · 11.20 聊些有用的。 4 天前 |

|

黄昏即景 · 11.20 聊些有用的。 4 天前 |

|

第一财经 · 彻底告别缺芯少魂!华为Mate 70正式定档 6 天前 |

|

数据宝 · 深度受益市值管理新政,这一板块全线爆发! 6 天前 |

|

英国那些事儿 · 爹地变妈地...结婚十二年之后,丈夫告诉她,我要当个女的... 7 年前 |

|

陆琪 · 陆琪:大家晚安|男人眼中,这样的女人不值钱 7 年前 |

|

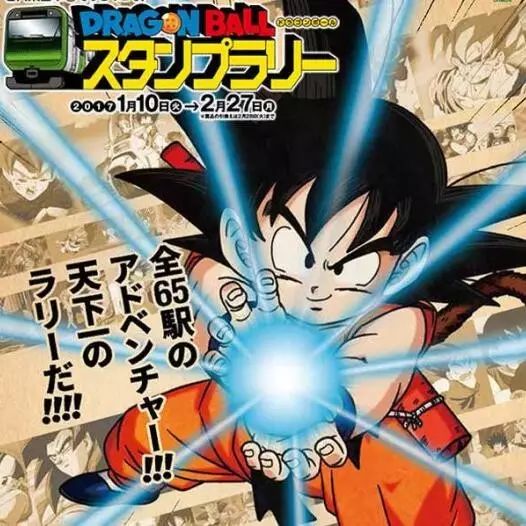

鼠绘情报站 · 收集纪念章!《龙珠》东京65车站印章收集大赛 7 年前 |

|

镜头 · 污染的河面中拍出的印象派作品 7 年前 |

|

大楚网 · 湖北一父子勇斗歹徒 儿子牺牲父亲伤残 7 年前 |