点击最下方

“阅读原文”

直接进入活动报名链接

从去年

12

月至今,银行间资金面在

20

日前后均会出现紧张情况。据

21

世纪经济报道,昨日资金面十分紧张,

16

:

30

之后,依然有金融机构交易员在

“

跪求

”

资金,

3

天期国债回购利率比前日涨近

700%

。

天风证券孙彬彬团队认为,从去年

12

月至今,每月

20

日前后资金面明显紧张。如果说去年

12

月的市场情况相对特殊,今年

1

月、

2

月及至目前

3

月所反复出现的

20

日前后资金面紧张的时点规律值得投资者关注。

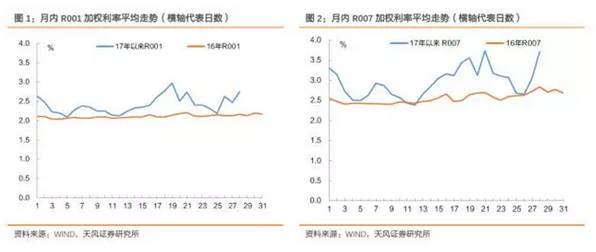

将

16

年每个月份资金利率平均走势与

17

年开年来

3

个月的走势均值做对比,使用

R001

或

R007

指标都会发现,资金面在

20

日前

2-5

个交易日开始资金利率明显走高,资金面相对紧张,而在

20

日、

21

日之后会有一波下行。相较而言,

15-16

年时这一现象并不明显,反倒是

2015

年之前这一现象更为明显。

根据目前有限的样本点来看,资金面

“

旬度紧张

”

的规律再度开始发挥作用,即:月末

/

月初;

7-9

日前后;

20

日前后这三个时间点附近资金利率相对更容易走高。其中

20

日前后资金利率均值冲高幅度更为明显,整体来看月内资金利率波动明显加大。

为什么

“

钱紧

”

总在

20

号?

天风证券孙彬彬团队认为,银行间资金面在

20

日前后均会出现相对紧张的情况,

深层次原因是央行无意于维持此前高度宽松稳定的资金面,资金面应对各种冲击的能力下降。

华创证券的屈庆认为,

导致此次季末资金面紧张的边际变化因素是

MPA

考核的从严。从目前情况看,

考核可能会比预期的更为严格。

孙彬彬团队在研报中表示

:

银行间资金面在

20

日前后均会出现相对紧张的情况,与此前

15-16

年的整体情况有所背离

。可能的原因包括传统缴税、缴准因素,也可能受到了贷款旬度考核、

MPA

考核以及银监会各项流动性指标考核带来的结构性因素影响。但更深层次的原因还是来自银行仍在资产扩张冲动中,与

“

去杠杆、抑泡沫、防风险

”

的政策意图相左,

央行无意于维持此前高度宽松稳定的资金面,资金面应对各种冲击的能力下降

。

具体来看,孙彬彬团队认为:

每月5日、15日、25日银行需缴纳法定存款准备金变动金额,

当前银行仍处在资产扩张冲动下,除表外资产增速较高外,表内的中长期贷款余额增速也尚未见到放缓迹象,从而对银行体系而言缴准仍会带来压力。

另一大影响因素是在当前MPA考核与银监会相应流动性指标考核(如LCR、流动性比例指标等)并存

,这也使得当前资金面局势复杂,除了总量约束外,各种结构性约束、摩擦也可能为市场资金面带来扰动。

20

日前后“钱紧”现象背后折射出的问题是资金面不稳定程度加大

。16年三季度央行报告提出DR007更适合作为基准利率指标,R007脱离隐性利率走廊约束,市场对资金面预期从高度稳定状态中打破。

央行无意于像此前一样维持高度宽松稳定的资金利率环境,市场(尤其是非银机构)对各种资金面冲击的抵抗能力相对下降

。这也会在长期制约债市机构对杠杆操作的诉求,与“去杠杆、抑泡沫、防风险”的政策意图相吻合。对投资者而言,

与其纠结于本次资金面紧张是否真的由MPA考核带来,可能不如直接从目前的货币政策态度思考投资决策

。

对于近日

“

钱紧

”

的原因,华创证券屈庆认为:

资金面再响警钟,

MPA

不可大意。与过去相比,

导致此次季末资金面紧张的边际变化因素就是

MPA

考核的从严。

从目前的情况来看,一季度

MPA

考核的压力不仅不会弱于之前市场预期,甚至可能会比预期更为严格。从实际情况来看,根据近期与银行交流,

除五大行外大部分商业银行均反馈

MPA

考核压力很大,

MPA

考核对资金面和债市的扰动恐怕才刚刚开始。

但屈庆也表示,从高频数据看经济依然平稳,短期基本面依然无忧。

主办单位:中信期货

协办单位:中信银行上海私人银行与财富管理部、中信证券上海分公司、本领传媒

支持单位:大连商品交易所