本文内容为编辑集纳而成,旨在让读者了解市场各方的看法,不构成投资建议,也不代表本号立场。

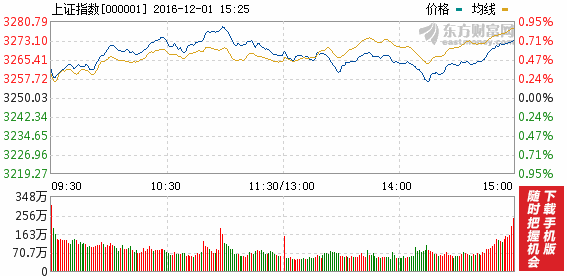

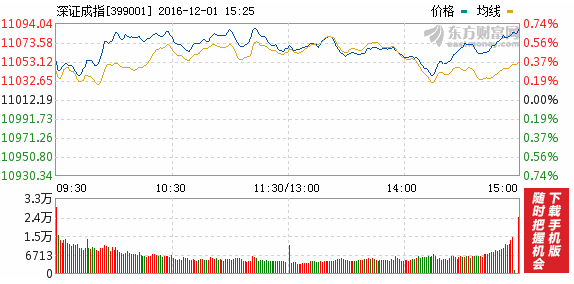

今日大盘蓝筹共舞沪指涨0.72%

市场概况:

12月首个交易日A股迎来“开门红”。今日沪深两市高开高走,受益石油输出国组织(欧佩克)决定减产,油价上涨提振,石油股全天护盘,银行、地产等大盘蓝筹股纷纷做多,汽车、旅游、供热供气等题材股也有所回暖,板块轮动较快,股指尾盘再度冲高。

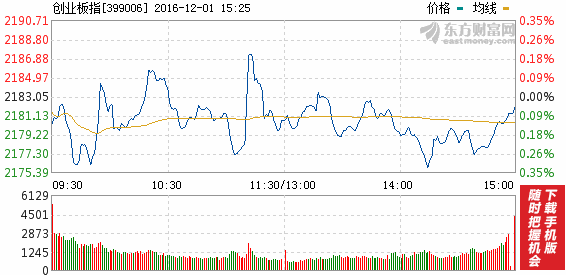

截至收盘,沪指报3273.31点,涨0.72%,成交2616亿元;深成指报11088.2点,涨0.69%,成交2980亿元;创业板指报2181.93点,微跌0.05%,成交830.4亿元。

盘面上,船舶、石油、旅游、连锁等板块涨幅居前,电脑设备、环保等跌幅居前。

个股上,中国联通、通用股份、康德莱、南宁百货等40余只个股涨停,中电广通、康斯特跌停。(来源:新华网)

1、英国金融时报:中国据悉收紧黄金进口配额

据英国金融时报,有贸易商和银行家称最近中国一些银行较难获得进口黄金的许可,他们还猜测这与中国试图通过收紧美元流出以阻止人民币进一步走弱有关。今年以来,人民币兑美元已经下滑了5.8%,创下历史最糟糕的一年。

2、财政部:深港通内地个人投资者差价所得三年内免征个人所得税

财政部发布深港股票市场交易互联互通机制试点有关税收政策的通知。对内地个人投资者通过深港通投资香港联交所上市股票取得的转让差价所得,自2016年12月5日起至2019年12月4日止,暂免征收个人所得税。对内地企业投资者通过深港通投资香港联交所上市股票取得的转让差价所得,计入其收入总额,依法征收企业所得税。对香港市场投资者(包括企业和个人)投资深交所上市A股取得的转让差价所得,暂免征收所得税。

3、媒体:央行进一步规范境内企业人民币境外放款业务

继早前要求银行警惕资金以虚假境外投资借道上海自贸区流出后,央行再度发文要求境内企业人民币境外放款业务实行本外币一体化的宏观审慎管理,并要求经办行和放款人做好额度控制。此举意在控制部分企业通过人民币出境,并在境外购汇的方式进行套利。

钱坤投资:权重股的游戏

大盘昨天调整之后今天再度上行,但成交量已露怯意。部分蓝筹股的上涨逻辑已经透支,短期内再次大幅上行还需要一个再度蓄势的过程,用时间或者调整来换取更大的空间可能性较大。险资频繁举牌的背后是个股低估值和经济回暖预期的双重影响,经营和分红稳定的白马股显然已经成为保险公司取得稳定收益的目标,而险资的举牌在活跃市场气氛的同时也为市场带来了更多的资金,这对于股市的长远发展是有利的。

大摩投资:权重题材轮番表现,主板重回强势

市场短期在权重的主导下将延续震荡上行的趋势。虽然主板市场已处于年初以来高位,但创业板持续难有突破表现,市场仍难形成大小指数的轮动呼应。在风格仍难出现有效轮转的背景下,我们建议投资者以谨慎心态面对当前的结构性机会。在配置上,建议投资者继续关注兼具政策催化的一带一路、国改板块,同时关注盈利能力确定性高、估值合理行业,如消费、公用事业、大金融板块。

科德投资:经济数据好转带来的投资机会

今天中国物流与采购协会公布了11月的PMI数据,数值达到51.7%,是两年来的最高点。经济数据好转带来的投资机会。首先,大宗商品是直接受益的对象。其次,我们看好航空和海运等物流行业。第三,建议重点关注采掘类个股,比如石油采掘和矿产采掘。

宁波海顺:股指上方仍面临压力

在存量资金博弈的背景下,市场难以实现全面活跃;而从国庆假期后沪指上行至今,股指上方面临的压力也愈加明显,短线获利盘出货带来的压力也会抑制沪指上行;且近期消息面来看,12月4日意大利宪改公投(谨防黑天鹅再现)、12月5日下周一深港通开通(大量资金会选择南下,南热北冷或成常态)、12月15日美联储举行议息会议(加息已是大概率)等重大事件的叠加或将引起一定市场共振,对大盘产生不确定性影响,操作上建议投资者控制仓位,多看少动。

中证投资:短线寡头带动下的行情或许仍有波动

总体来看,市场中今日再现蓝筹股行情,但是权重股整体已经涨幅较大,与成长股的差距越来越大,3300点一线也不是那么容易就冲过去,短线寡头带动下的行情或许仍有波动。

北京股商:警惕大盘“翻脸”

受11月经济数据的转好和欧佩克达成减产协议的双重影响,12月份不确定事件较为集中,负面影响较大,临近下周深港通启动、警惕大盘“翻脸”。操作策略:逢高减持仓位、严格做好风控管理。

容维投资:场风格切换难度很大,赚钱效应仍显不足

今日沪指小幅高开之后,在石油、地产等权重股带动下震荡上行,沪指再度站上5日线,市场跷跷板效应依然明显。近期市场二八分化,反复拉锯,市场风格切换难度很大,赚钱效应仍显不足。有分析认为投资者对于大盘蓝筹应该谨慎乐观,可以积极布局,但决不能疯狂追涨做多。一方面,蓝筹已经累积了大量的获利盘,震荡整理必不可少,出现踏空的概率低,另一方面,近期市场频繁在蓝筹股与成长股中切换,板块轮动的速度依然较快。操作上建议投资者稳健为主,可逢低参与低位滞涨蓝筹股。

个股推荐深港通标的股淘金:14股低估值业绩高增长

来源:数据宝(ID:shujubao2015);作者:李千

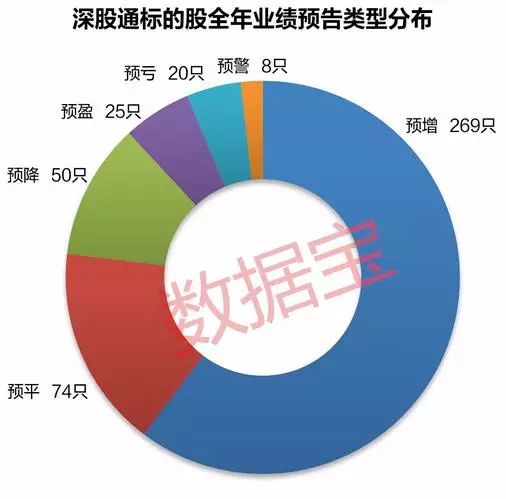

深港通靴子落地,12月5日正式开通。深股通暂定的881只标的股中,36只预计连续三年业绩增幅超过三成,其中,14只市盈率低于所属行业均值。

大盘迎来收官月,近十年12月沪指上涨概率达六成。跨年度行情演绎中,业绩浪往往成为市场关注的热点。

数据宝统计,446只深股通标的股公布全年业绩预告。各类型显示,预增269只,预盈25只,预降和预亏分别有50只和20只,此外,预平、预警等其他类型共计82只,报喜公司合计占比达66%。

为监测上市公司业绩增长的持续性, 对2014年与2015年净利润增幅均超过三成,并且公布今年预增公告,预增区间中值大于30%的标的股进行筛选,统计结果36只股票入围。

对2014年与2015年净利润增幅均超过三成,并且公布今年预增公告,预增区间中值大于30%的标的股进行筛选,统计结果36只股票入围。

这36股分布于15个申万一级行业,传媒行业最为扎堆,包含8只;化工、计算机各有5只,位列其后;此外,电气设备行业包括3只业绩持续高增长股。

11月以来收获17%涨幅的印纪传媒(002143),2014年与2015年净利润分别增长58%和32%,今年三季度净利润增长21%。根据三季报披露,公司按照既定的战略发展,大力拓展影视娱乐内容和整合营销服务业务,公司盈利能力进一步增强,全年净利润预计增长25.36%至39.29%。

入选深股通标的的医药生物板块亿帆医药(002019),2014年净利润增幅翻倍,2015年净利润同比增逾五成,今年三季度净利润增长83%。受益于公司原料药主导产品涨价,全年净利润预计增长80%至100%。

值得关注的是,这36只业绩持续高增长股中,14只最新市盈率低于所属行业均值。例如,中航光电(002179)市盈率30倍,低于所属电子行业平均估值的一半。公司2014年和2015年净利润分别增长39%和67%,受销售规模扩大所致,今年全年净利润预计增长20%至50%。

除此之外,有色金属板块的天齐锂业(002466)、计算机板块的二三四五(002195)、医药生物板块的京新药业(002020)、亿帆医药等,市盈率均不同程度的低于所属行业均值。

来源:泽平宏观(ID:zepinghongguan);作者:任泽平

事件:

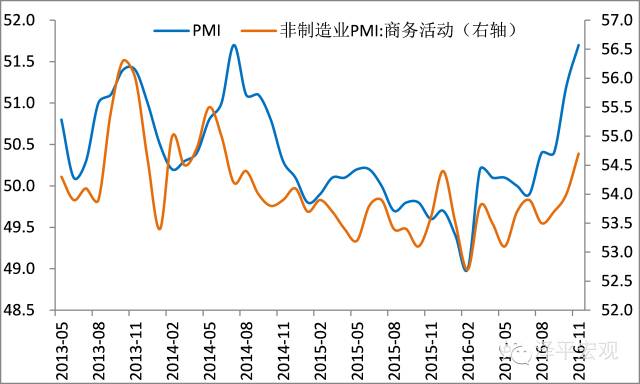

中国11月官方制造业PMI51.7,预期51,前值51.2。中国11月官方非制造业PMI54.7,前值54。

点评:

1)核心观点:PPI超预期回升,原材料价格大涨,opec减产原油大涨8%,再次重申重视通胀压力大幅上升,通胀是未来经济和大类资产配置的主要逻辑,买股票防通胀,推荐受益于涨价的行业,周期牛业绩牛双牛驱动,对债市偏谨慎。PMI超预期回升,生产和订单继续回升,跟房地产投资滞后、基建PPP发力、企业补库、出口改善等有关。未来宏观经济的主要逻辑是通胀,而不是通缩:供给端产能释放严重低于预期、需求拉动、原材料涨价成本推动、汇率贬值输入性。预计2017年CPI中枢为2.2%;PPI中枢为2.4%,2月可能冲到4%左右,企业盈利将继续大幅改善。

2)PMI超预期回升,生产和订单继续回升,可能跟房地产投资滞后、基建PPP发力、企业补库、出口改善等有关。11月生产指数为53.9%,比上月加快0.6个百分点,企业利润改善生产趋旺。新订单指数为53.2%,较上月加快0.4个百分点。新出口订单和进口指数分别为50.3、50.6,比上月加快1.1、0.7个百分点,外需明显改善,近期人民币贬值,汇率调整对出口的改善显现。

3)大企业显著好于小企业,表明PMI回升主要受房地产投资和基建带动,行业集中度提升。10月大型企业PMI为53.4%,比上月提高0.9个百分点,为今年最高点。中型企业PMI为50.1%,比上月微升0.2个百分点。小型企业PMI分别为47.4%,低于上月0.9个百分点,继续位于收缩区间,而且降幅有所加大。

4)PPI和需求回升,企业步入补库周期。11月原材料库存指数为48.4%,比上月加快0.3个百分点,下游需求旺盛,企业备料生产;产成品库存45.9%,比上月减慢1个百分点,终端需求强,产成品供不应求,库存有所下降。综合来看,未来企业仍将主动补库。从产成品库存来看,补库周期从7月份以来已经开启,规上企业产成品库存累计同比增速从1-6月的-1.9%回升至1-10月的-0.3%,预计补库周期持续到2017年年中,对经济的贡献由负转正。

5)原材料购进价格指数跳升,PPI延续回升,通胀压力大幅上升。11月主要原材料购进价格指数为68.3%,较上月大涨5.7个百分点,与供给侧收缩、需求改善、产能释放缓慢等有关。11月以来,煤炭钢铁有色水泥化工价格升。产能恢复严重低于预期,受银行对产能过剩行业限贷、环保压力、国企高管限薪不作为等制约,原材料价格、PPI料将继续回升,成本推动的通胀压力向CPI传导,11月非制造业投入品价格指数为53.5%,为年内次高点,连续2个月处于53%以上的景气区间,企业用于生产运营的投入品价格总体水平继续上涨。

考虑到汇率贬值,以人民币计价的进口商品价格上升,输入性通胀压力凸显。下游需求旺盛,需求拉动CPI上升。综合来看,未来通胀压力显现,2017年CPI中枢预计为2.2%,1月份为高点,2月份为低点,后逐步抬升;PPI中枢预计为2.4%,整体先升后降,2月到达高点4%左右。

6)房地产和基建支撑非制造业扩张。非制造业商务活动指数为54.7%,比上月上升0.7个百分点,连续9个月处于53%以上的景气区间。服务业商务活动指数为53.7%,比上月升1.1个百分点。建筑业商务活动指数为60.4%,比上月微落1.4个百分点;建筑业新订单指数为55.1%,比上月升0.9个百分点,高于临界点,房地产投资滞后效应、基建支撑建筑业高景气度。虽受历史上最严地产调控影响,未来半年房地产投资增速仍将处于高水平,之后地产投资可能回落,2017年房地产投资将实现1%-3%的增速,同时,补库存、基建投资、中美财政共振等将部分对冲地产投资下滑的影响。

文章由本号编辑集纳而成,转载请标明出处