—●●●●—

要点

—●●●●—

1、A股市场综述(注:本文中“本周”指的是(20190902-20190906))

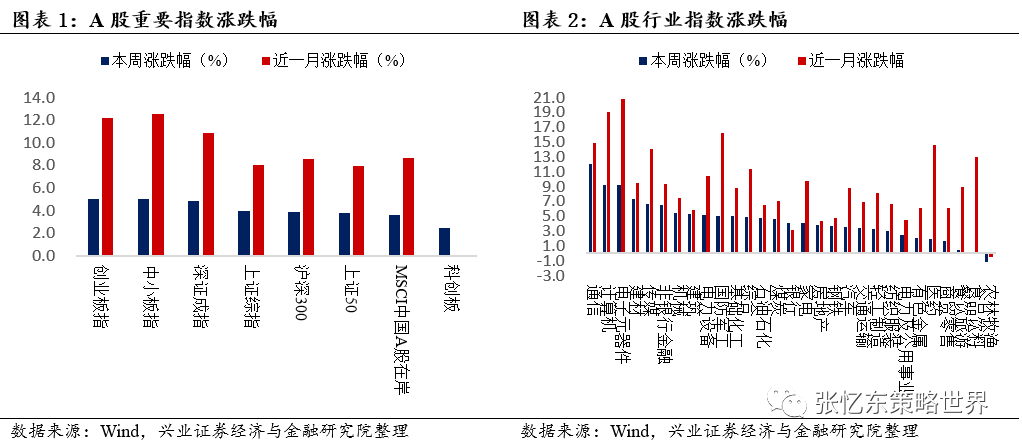

本周A股主要指数全线上涨。沪深300涨3.92%,上证综指涨3.93%,创业板指涨5.05%。除农林牧渔和食品饮料下跌外,其余行业均上涨;通信(涨12.09%)、计算机(涨9.26%)和电子元器件(涨9.23%)行业领涨。本周领涨风格为高市盈率(涨7.37%)和亏损股(涨6.15%)。

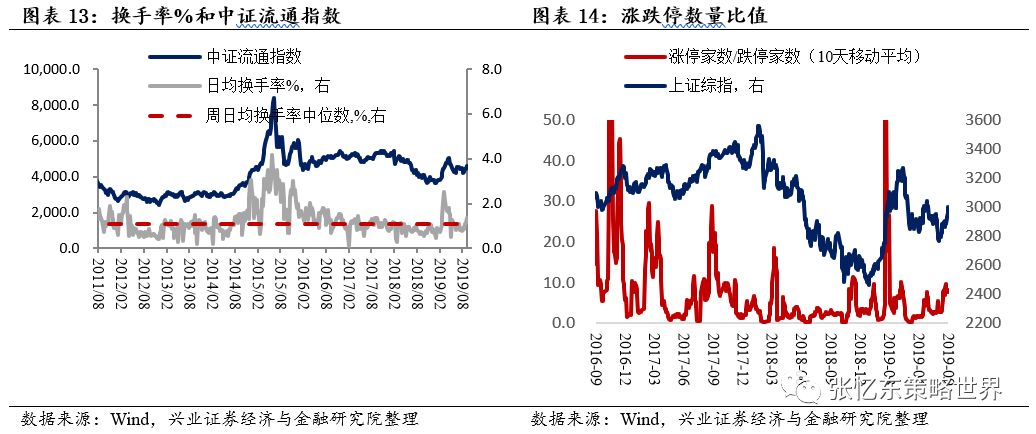

市场情绪有所提振。本周A股日均换手率为1.35%,高于2011年以来中位数;融资融券余额为9,447亿人民币,创自今年5月以来的新高;IVIX指数较上周略升为18.05,处2018年年初至今低位。

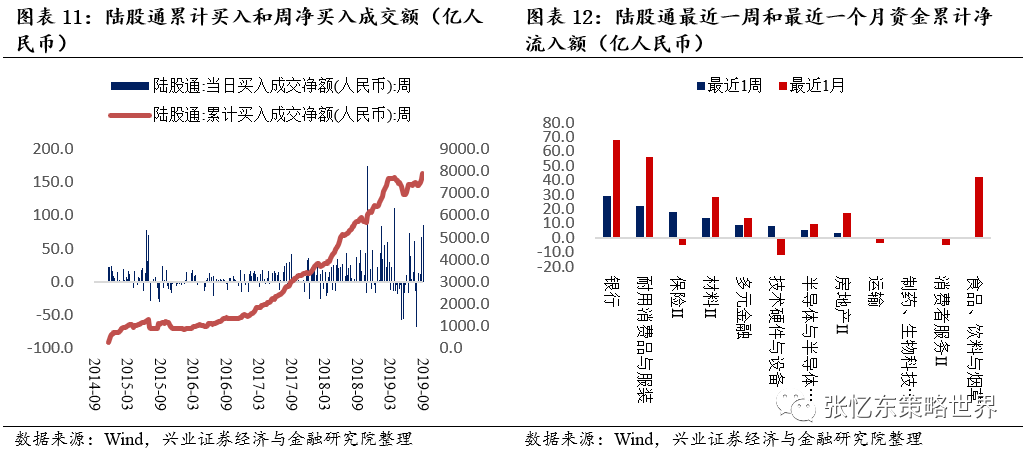

陆股通净流入。当前陆股通累计净流入额高达7913亿人民币,高于今年三月份的历史高点。本周净流入280亿人民币,流入银行与耐用消费品。

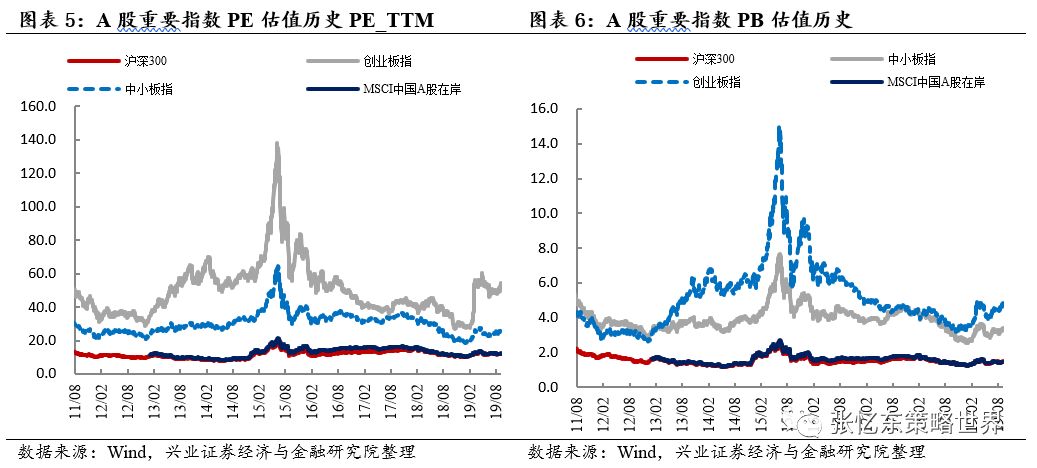

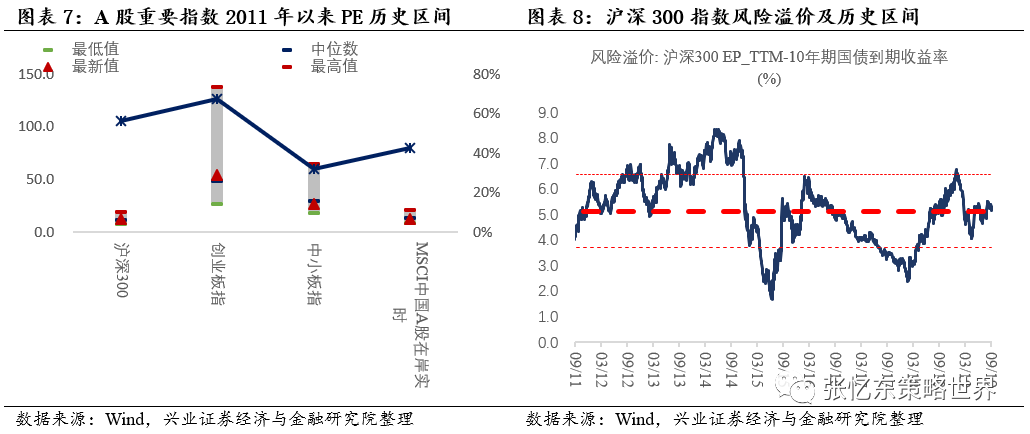

估值:沪深300、创业板、中小板和MSCI中国A股在岸PE(TTM)值分别为12.3、54.7、27.0和12.4倍,分别处于2011年以来的57%、67%、32%、43%分位数水平,较上周有所上升。

2、港股市场综述:

本周港股主要股指上涨,弱于沪深300指数,强于MSCI新兴市场,完全符合我们“A股强于港股、强于美股”的判断。恒指和恒生国指分别上涨3.76%和3.45%。除恒生公用事业除外,其余行业均上涨。

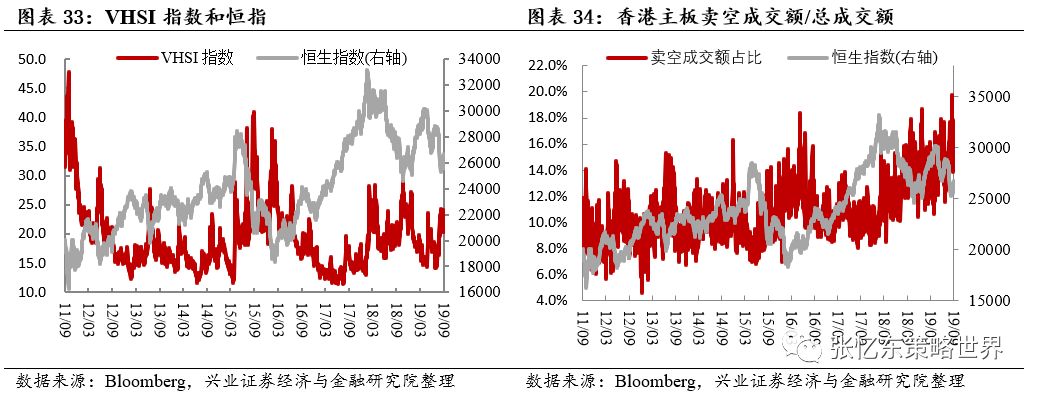

市场情绪修复。恒生波指从上周五的24.2下降为20.3;周平均主板卖空成交比从上周的17.0%降为16.4%。

港股通连续17周净流入。净流入85.01亿人民币,流入金融和资讯科技等。

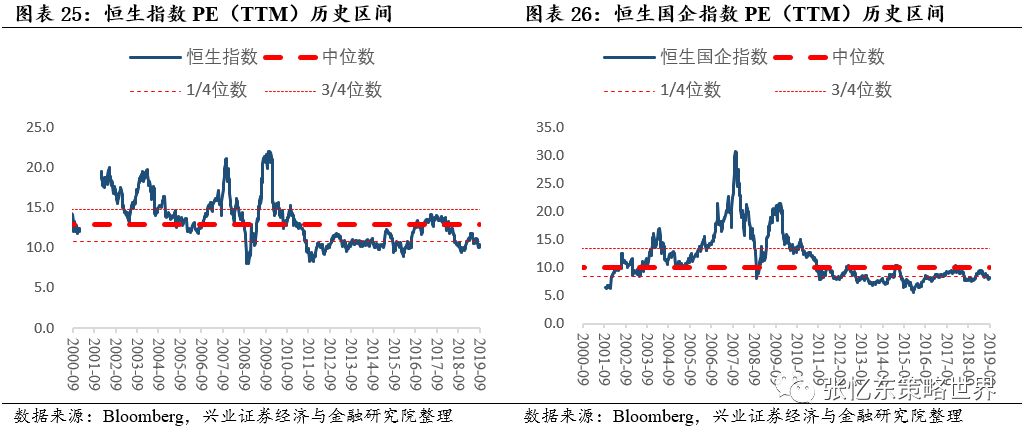

估值:恒指和国指当前PE TTM分别为10.4和8.3倍,均低于2000年以来的1/4位数;当前恒指股息率为3.68%,处2009年以来均值上方。

3、美股市场综述:

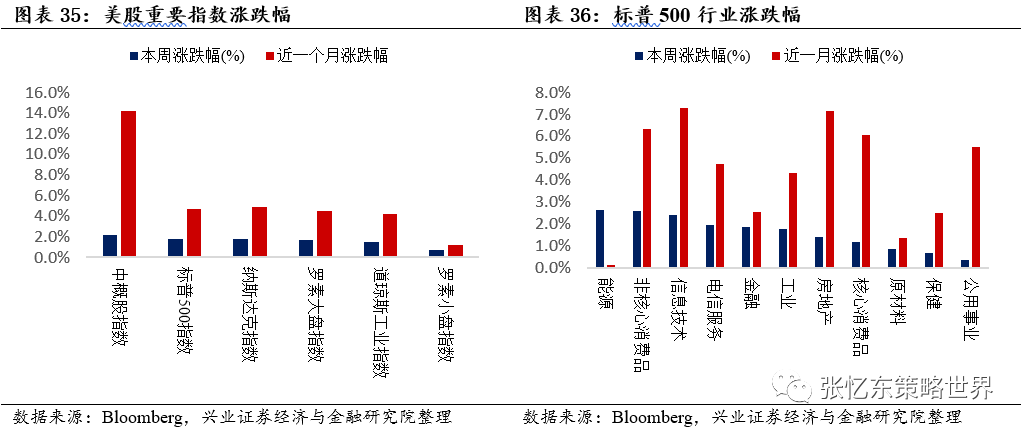

股指上涨,但弱于港股、更弱于A股,其中标普500涨1.79%,中概股继续领涨2.2%,行业普涨。

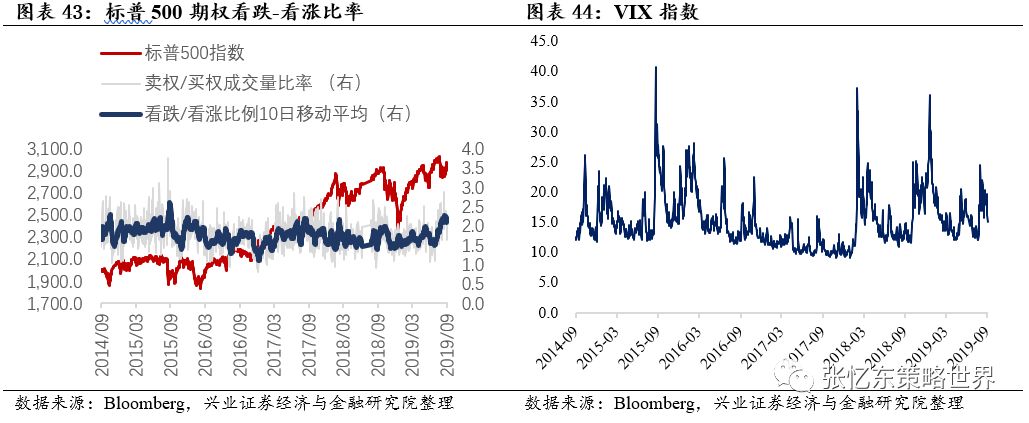

市场情绪修复,VIX周五收盘为15.0,明显低于上周五的18.9。

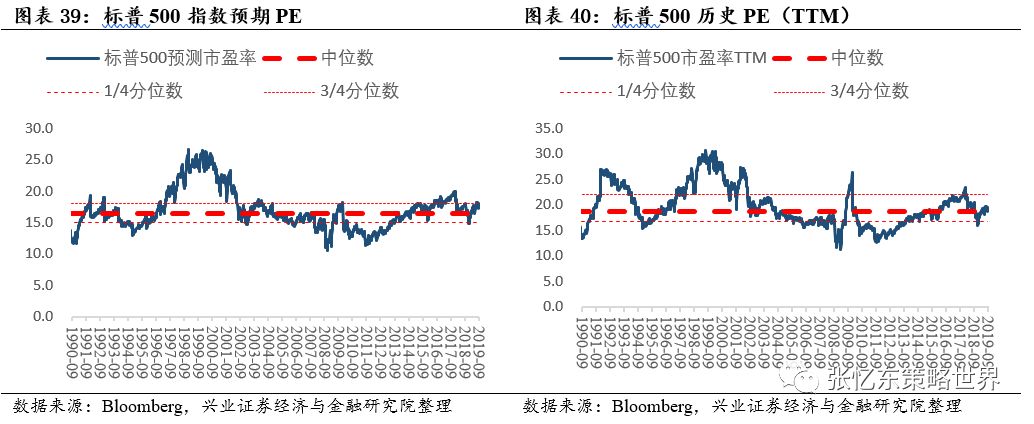

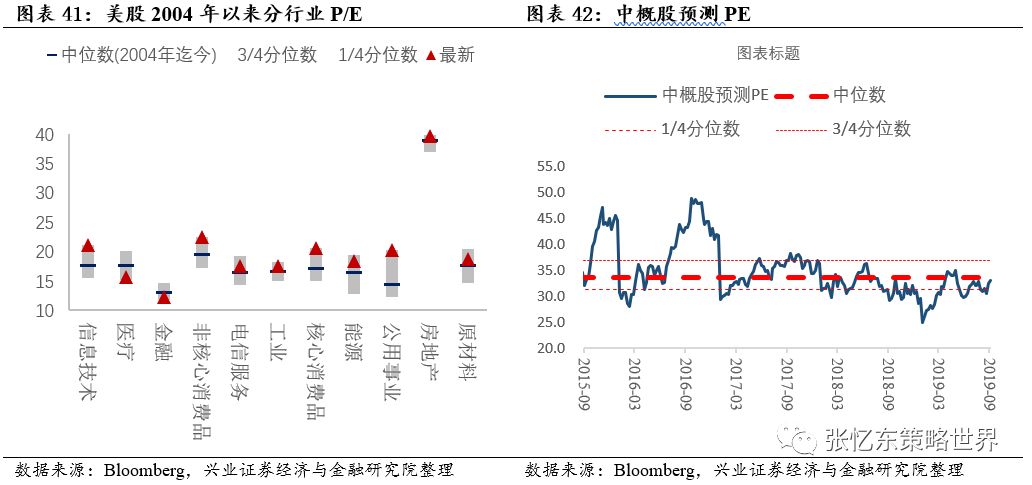

盈利和估值:标普500指数2019 Q4预测EPS微幅下降;预测PE提高为18.1倍,高于历史3/4分位数。除医疗、金融的PE TTM接近1/4分位数外,其余行业均高于中位数或接近3/4分位数(分位数按1990年以来算)。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

—●●●●—

报告正文

—●●●●—

1、中国A股市场监测

1.1、A股市场表现概览

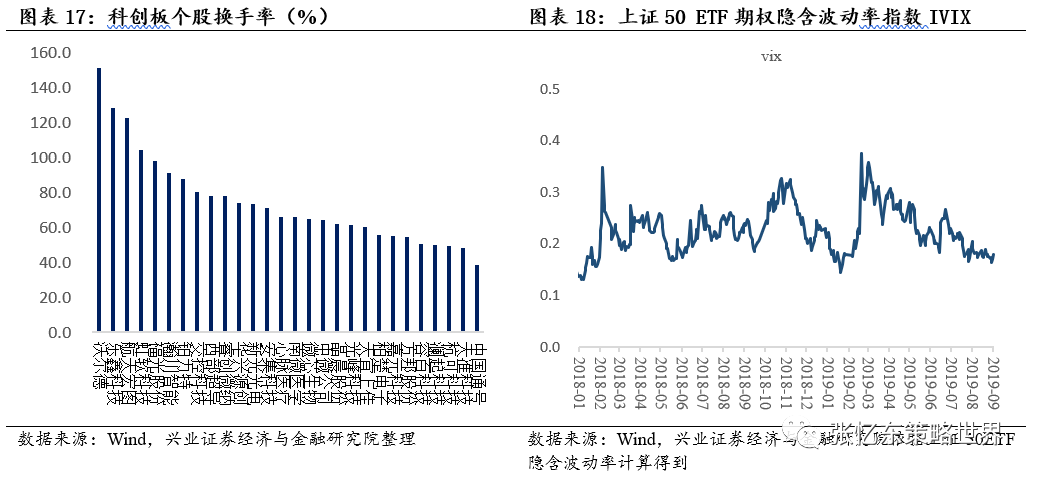

本周,A股主要指数全线上涨,创业板指领涨。其中沪深300涨3.92%,上证综指涨3.93%,创业板指涨5.05%,中小板指涨5.01%,科创板个股平均涨幅2.44%;近一月以来,A股主要指数全部上涨。

本周行业上,除农林牧渔、食品饮料外,其余行业均上涨。其中,通信、计算机、电子元器件行业领涨,涨幅分别为12.09%、9.26%、9.23%,食品饮料、农林牧渔跌幅为0.16%、1.19%。电子元器件近一个月来涨幅超过20%。

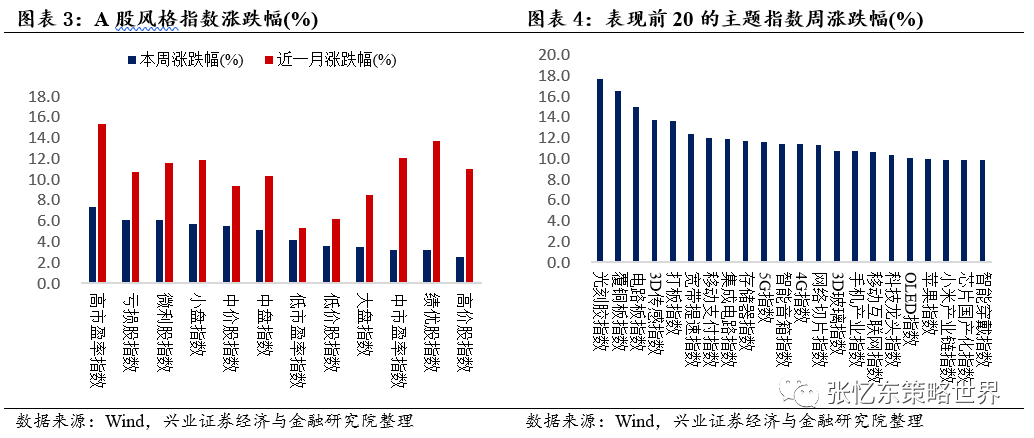

风格指数上,高市盈率指数(涨7.37%)、亏损股指数(涨6.15%)、微利股指数(涨6.14%)涨幅较大;主题上,光刻胶指数(涨17.7%)、覆铜板指数(涨16.53%)、电路板指数(涨14.95%)领涨。

1.2、A股估值与风险溢价

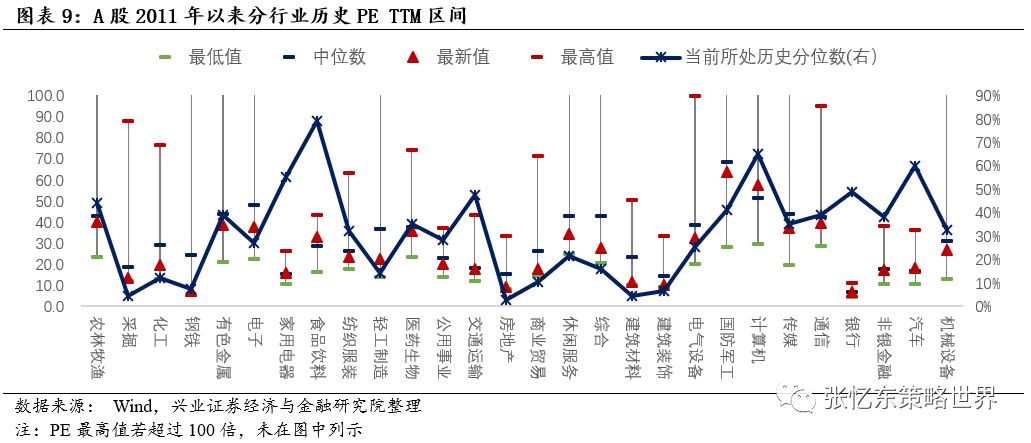

当前沪深300、创业板、中小板和MSCI中国A股在岸指数的PE(TTM)分别为12.3、54.7、27.0和12.4倍,较上周有所上升,分别处于2011年以来的57%、67%、32%、43%分位数水平。

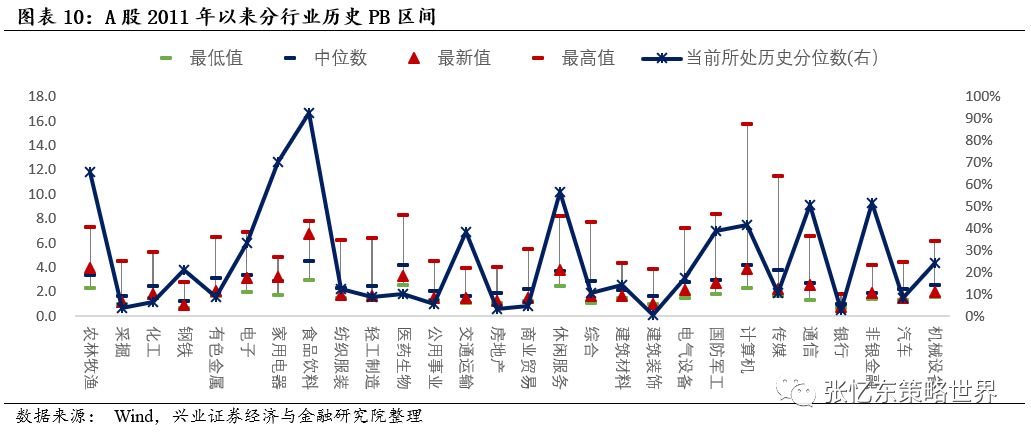

当前沪深300、创业板、中小板和MSCI中国A股在岸指数的PB(TTM)分别为1.5、4.9、3.4和1.5倍,分别处于2011年以来的45%、56%、19%、36%分位数水平。

以沪深300指数PE倒数与10年期国债收益率之差衡量的风险溢价由上周的5.37%下降到5.13%。

分行业来看,食品饮料、计算机、汽车和家用电器PE(TTM)处于2011年以来的分位数中间偏高水平,其估值分位数分别是79%、65%、60%和55%;有色金属、交通运输、国防军工PE(TTM)处于2011年39%、48%、41%分位数水平。采掘、建筑材料、建筑装饰、钢铁、商业、地产、化工、轻工PE(TTM)、PB都处于2011年来分位数较低水平。

1.3、陆股通通资金流向

本周陆股通净流入金额达280亿人民币,连续第四周净流入。截至本周五陆股通累计流入额高达7913亿人民币,已高于今年三月份的高点,再创历史新高。北上资金主要流入银行与耐用消费品,流出食品饮料与烟草、消费者服务和制药、生物科技与生命科学。

1.4、A股投资者情绪监测

本周情绪面上整体有所改善,从以下指标综合来看可以体现。(注,以下“A股”指的是中证流通成分股)

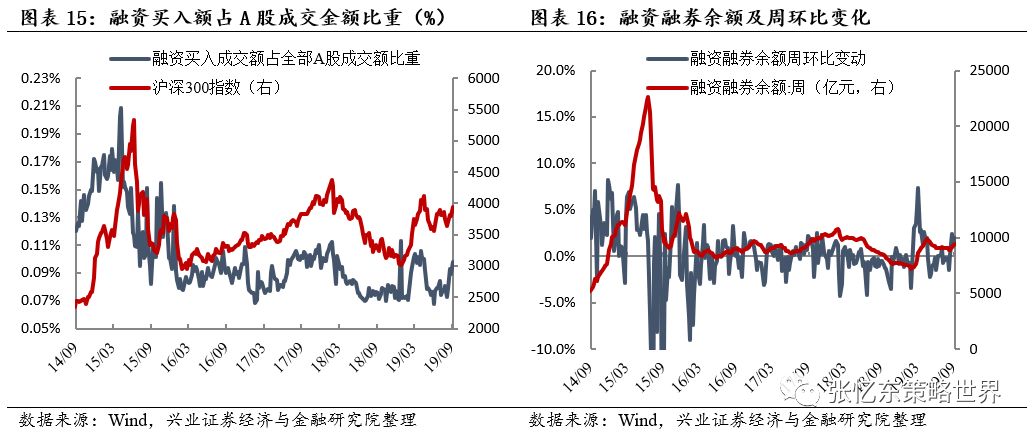

A股日均换手率为1.35%,高于上周的1.14%,高于2011年以来的中位数水平1.1%;涨停家数/跌停家数比(10日移动平均)为7.76,于略低于上周的8.4;

融资融券余额为9,447亿元,较上周增加1.98%,创自今年5月以来的新高;融资买入额占全部A股成交金额比重为0.098%,高于上周的0.090%,处于今年以来较高水平。

上证50ETF期权隐含波动率指数IVIX最新值为18.05,较上周五17.5略有上升,处以2018年年初以来的低位水平。

2、港股市场监测

2.1、港股市场表现概览

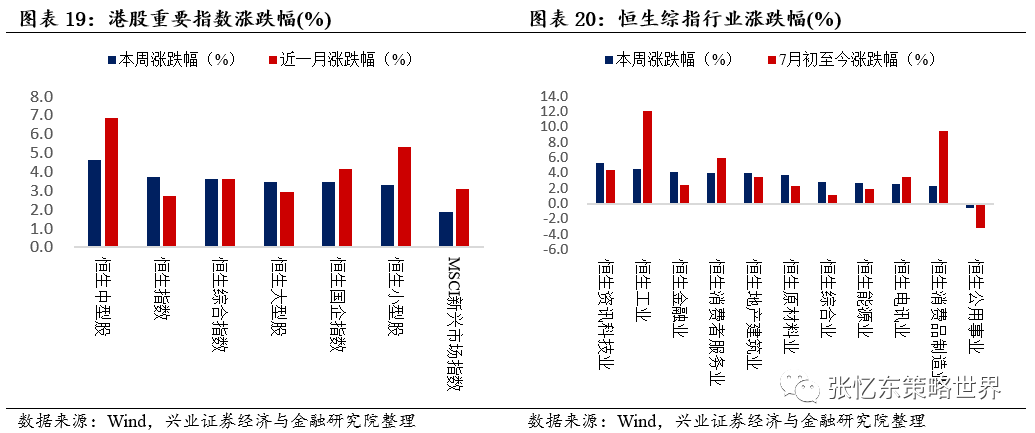

本周港股主要股指全线上涨,恒生中型股领涨(涨幅4.61%),其中,恒指和恒生国指分别上涨3.76%和3.45%。分行业来看,除恒生公用事业除外(跌0.62%),其余行业指数均上涨,恒生资讯科技业、恒生工业领涨(涨幅分别为5.3%、4.5%)。

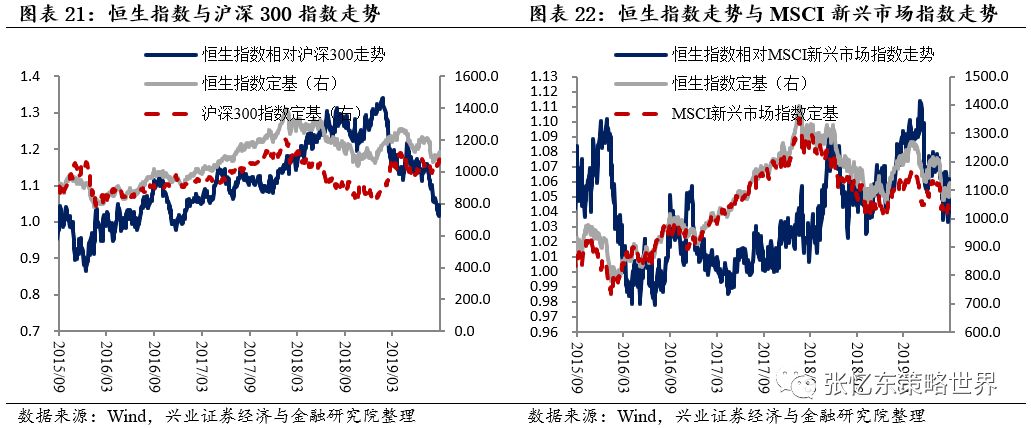

本周恒指走弱于沪深300指数,走强于MSCI新兴市场走势。

2.2、港股盈利趋势与估值

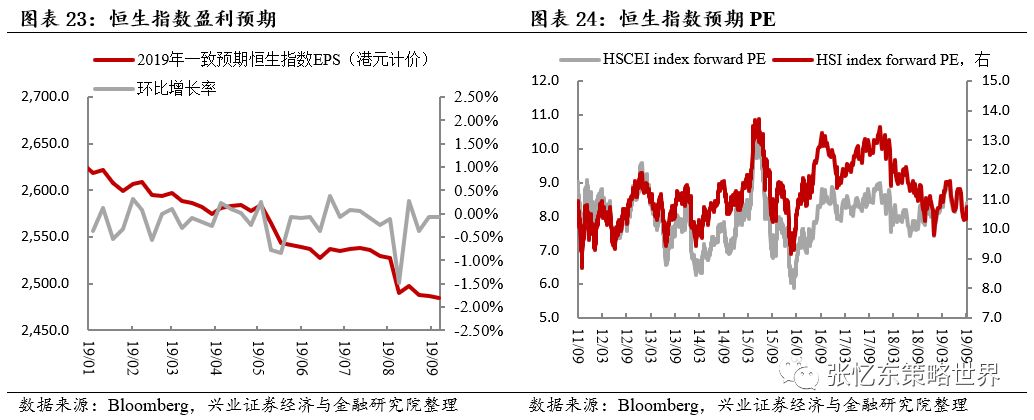

本周恒生指数和国企指数预期市盈率(彭博一致预期)分别从上周的10.3倍和8.1倍,上升至10.7和8.4倍。恒指预期PE已超过2011年以来的1/4位数,国指预期PE超过2011年以来的1/4分位数。恒生指数一致预期EPS自8月以来下滑明显,本周与上周基本持平。

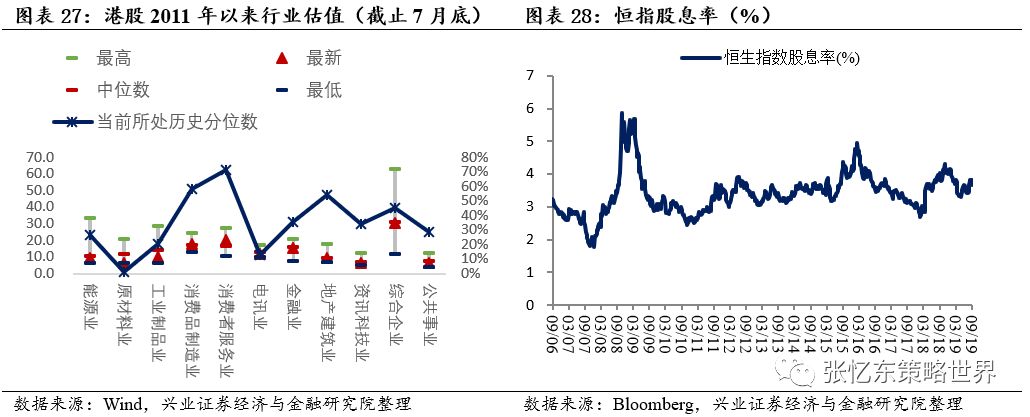

本周恒生指数和恒生国企指数当前静态估值水平PE(TTM)同样略上升,分别为10.4和8.3倍,均低于2000年以来的1/4位数。分行业来看,截至7月底,除消费者服务业、消费品制造业和地产建筑业,其余行业PE(TTM)均处于2011年以来中位数以下的水平。当前恒生指数的股息率为3.68%,处于历史均值的上方。

2.3、港股通资金流向

截止本周五收盘,AH溢价率为128.4%,低于上周的129.6%,但高于2017年以来的3/4位数。

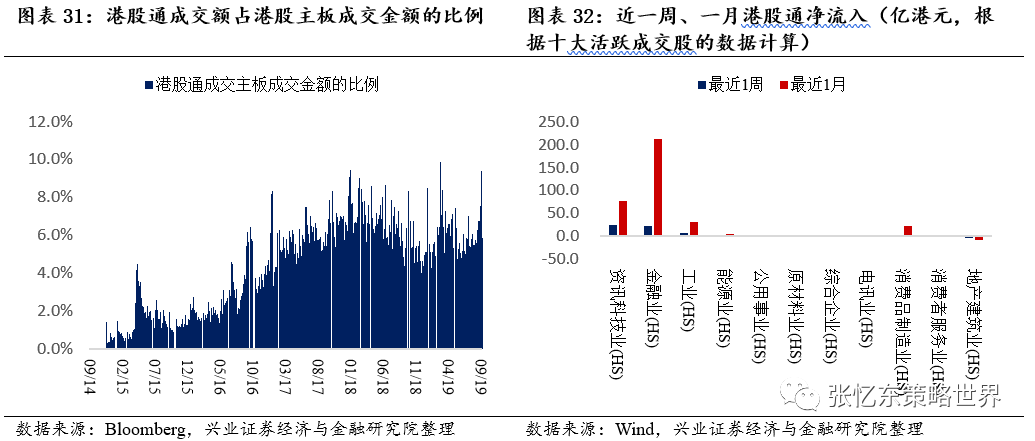

港股通连续17周净流入,本周净流入85.01亿人民币,自开通以来累计买入成交净额达8801亿人民币。从十大活跃成交股的数据来看,最近1周南下资金主要流向金融和科技,和最近一月流向相同。

2.4、港股投资者情绪

本周港股市场投资者情绪相比上周有所修复。恒生指数波幅指数为20.3,较上周的24.2有所下降;周平均主板卖空成交比从上周的17.0%降为16.4%。

3、美股市场监测

3.1、美股市场表现概览

本周美股整体上涨。中概股继续领涨,涨幅为2.20%,标普500指数、纳指和道指分别涨1.78%、1.76%和1.49%,罗素大盘涨1.72%,罗素小盘涨0.69%;

本周,美股所有行业普涨,涨幅前三的为能源(2.64%)、非核心消费(2.61%)和信息技术(1.94%) 。

3.2、美股盈利趋势与估值

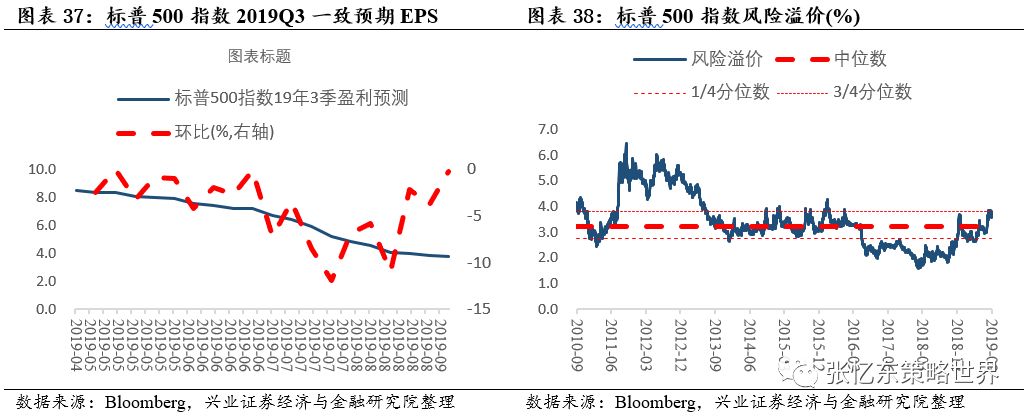

本周美股盈利预测企稳。标普500指数19年4季度盈利预测不断下滑,本周较上周环比下跌0.26%。

风险溢价略回落。本周十年期国债收益有所回升,截至美东时间9月6日美国10年期国债利率1.56%,高于上周五的1.49%;以标普500市盈率倒数-十年期国债收益的风险溢价为3.54%,低于上周的3.72%,超过2010年以来3/4分位数水平。

本周美股估值上升。(1)当前标普500预测市盈率由上周的17.7倍上升为18.1倍,高于1990年以来3/4分位数;市盈率(TTM)为19.5,高于上周的19.2,处于1990年以来的中位数和3/4分位数之间。(2)行业估值,当前信息技术、非核心消费、核心消费品、公用事业静态市盈率接近或高于1990年以来的3/4分位数水平;电信服务、原材料、房地产、能源处于中位数和3/4中间水平,而医疗、金融的估值水平则相对较低,接近1/4分位数水平。(3)中概股估值连续三周修复,预测市盈率由上周的32.4上升为32.9,超过2015年8月以来的1/4分位数。

3.3、美股投资者情绪

美股市场情绪修复明显。

本周五收盘,美股个股期权看跌看涨成交量比例10日移动平均为2.14%,低于上周的2.23%。

VIX指数本周收盘达为15,低于上周五的18.9。

本周纽交所市场宽度指数(上涨/下跌股票数量指数)较上周出现较为明显的上升。

股价高于200日均线占比略有升高,由上周四42%上升到本周四46%。

4、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

相关报告:本报告中涉及的行业观点及标的研究内容全文均整理自已发布的报告,完整的研究观点和风险提示请参阅正文中提到的相关研究报告全文。

9月确认“黄金坑”、布局秋季行情 ——A港美股市场把脉

“极限施压”毁美股殃港股,A股反复筑底“黄金坑”——A港美股市场把脉(20190819-20190823)

莫负“黄金坑”,秋季行情将拉开帷幕——A港美股市场把脉(20190812-20190816)

短期暴风雨 长期黄金坑 ——A港美股市场把脉(20190805-20190809)

黑云翻墨未遮山——A港美股市场把脉(20190729-20190802)

两朵乌云和拨云见日——中国权益资产投资策略报告

中国内地已成港股最大外地投资来源 ——港交所《现货市场交易研究调查报告2018》点评

沉睡的菲利普斯曲线或将苏醒?联储降息之路并非坦途 ——从周期角度看美国通胀

突围,中国核心资产的新征程 ——中国资本市场(H+A)投资策略报告(6月11日海外中期策略会演讲内容)

突围,中国核心资产的新征程 ——中国资本市场(H+A)投资策略报告(6月10日海外中期策略会PPT)

夏日寒风,以战促和的代价及黄金坑 ——中国权益资产投资策略报告

夏日寒风,核心资产的“黄金坑” ——中国权益资产投资策略报告

夏日寒风,N型走势的第二折 ——中国权益资产投资策略报告(简要版)

核心资产牛市的大趋势及小波段 ——中国资本市场(A+H)投资策略报告(4月23日海外春季策略会PPT详细版)

基本面“预期差修复”继续,精挑细选 ——中国权益资产投资策略(简要版)

拥抱基本面的确定性,利用快涨后的颠簸

基本面和机构资金驱动行情

兑现“倒春寒”,回归基本面

倒春寒时节,科创、开放打造行情新方向 ——中国权益资产投资策略报告

这个春天有点热 ——中国权益资产投资策略报告

春水泛滥,A股和港股的春季行情继续 ——中国权益资产投资策略报告

中美携手反弹第一季,且共从容——中国权益资产投资策略报告

春天的声音,春天的升因;——中国权益资产投资策略报告

凡是过去,皆为序章 ——中国权益资产投资策略报告

华山只有一条路,走出险境须激活资本市场 ——中国权益资产投资策略报告

山不转,水转 ——中国权益资产投资策略报告

中国权益资产投资策略报告

螺蛳壳里做道场 ——中国权益资产投资策略报告

一溪流水泛轻舟——中国权益资产2019年投资策略

注:文中报告依据兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

《如期确认“黄金坑”并展开秋季行情 ——A港美股市场把脉数据周报》

对外发布时间:2019年09月08日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :张忆东

SAC执业证书编号:S0190510110012

SFC HK执业证书编号:BIS749

自媒体信息披露与重要声明

本信息材料仅为对公开资料的整理信息,不涉及分析师的研究观点及投资建议。

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务。因此,投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后的12个月内公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅,香港市场以恒生指数为基准,美国市场以标普500或纳斯达克综合指数为基准,A股市场以上证综指或深圳成指为基准。

行业评级:推荐-相对表现优于同期相关证券市场代表性指数;中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。

股票评级:买入-相对同期相关证券市场代表性指数涨幅大于15%;审慎增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间;中性-相对同期相关证券市场代表性指数涨幅在-5%~5%之间;减持-相对同期相关证券市场代表性指数涨幅小于-5%;无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

本平台旨在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点。任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当日的判断,可随时更改且不予通告。

本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。