今年以来铁矿石期货价格从530元/吨,最高涨至740元/吨,涨幅接近40%。但三月以来市场风云突变,美联储三月加息的概率大增,以及2017年可能加息三次。受此影响,商品市场整体气氛悲观,唯独有色,黑色系商品表现比较坚挺。铁矿石高产量高库存和高价格同时出现,上演了一出三高的黑色幽默。同时,市场多空缠斗。大佬嘴战也是热闹非凡,那么铁矿石到底是深v套路还是昙花一现呢。

研客Live第14期我们邀请了一德期货黑色事业部总经理彭刚先生带我们一起探讨铁矿石的行情。以下是干货纪要的核心观点和纪要全文。

分享嘉宾 |

彭刚 一德期货黑色事业部总经理

纪要整理 | 赵洋 对冲研投志愿者

编辑 | 对冲研投 转载请注明出处

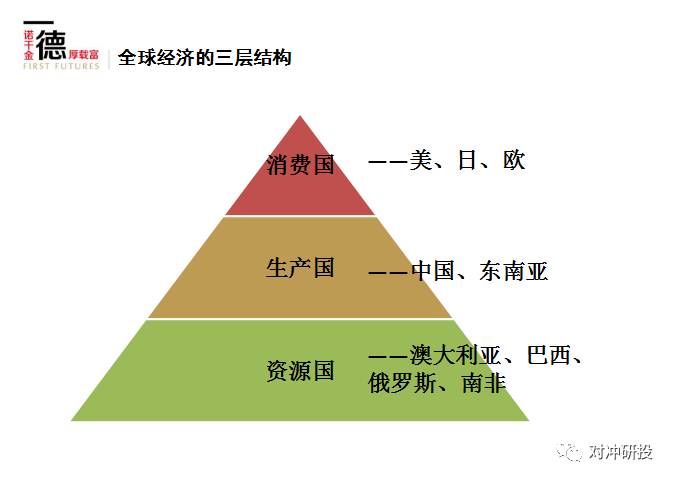

1. 目前的经济结构的情况,从资源国,生产国到消费国的话,每一个国家都是不同的,所以目前不会出现像07,08年那种大牛市。每一个国家都在进行一个调整,包括中国在内都在进行一个调整。

2. 中国整个三十年的经济发展的核心就是房地产。房地产是一个蓄水池,所有超发的货币都基本上进入到房地产行业。那么对于房地产行业来说钢铁行业是秘密相关的。基本上粗钢的产量与房地产包括固定资产投资的相关性,从长期来看是高度相关。

3. 后期会不会还有大的投入这需要看企业的效益底。如果效益增速再下滑企业不盈利的情况下,国家就会投入,如果企业效益都转好了国家会一点点收钱。今年的情况2016年那么多企业效益都是上升的比较快,包括房地产行业这种整个的去杠杆,就说房地产这一块效果都比较好。在2017年目前来看整个的货币政策和国家的经济政策上来说都是在逐步往回收的。所以2017年如果像再出现2016年那样就说在黑色产业链那样的行情基本都不太可能。

4. 随着两会的结束,随着春季的到来,风比较大的雾霾天气减少,钢厂的产能会逐步提高这会对整个焦炭的市场形成一个支撑,包括焦煤焦化厂现在焦煤的库存也在下降,如果说在做空铁矿石或者做空钢材的同时,我觉得焦煤、焦炭应该是一个比较好的多头配置品种,钢材的价格和矿的价格下跌的话,焦煤焦炭会跌的会慢一些。跌的慢的主要的原因就是因为整个来说钢的产能后期会往上走。

5. 整个的贸易商的进入,包括矿贸商的进入,包括钢材贸易商的进入。整个的资金的进入情况是比较多的。我所了解的整个的托盘的资金应该比去年增长了100%以上,到旺季都是要兑现利润的。这种情况下只能是我比你便宜我才能出得了货,把货才能换成钱。所以大家在有利润的情况下,可能会出现在销售比较好的情况但是他的价格却是往下走。我们所研究的核心都是看整个周期的一个过程,目前所处于的一个情况是主动补库存的阶段,大的概率是主动补库存阶段的末端。在主动补库存的阶段当中,它最大的特点就是故事驱动。

6. 目前来说螺纹的贴水,包括钢材的贴水挺大,矿石的贴水还算基本上稍微偏高一些。但是这个贴水是怎样回补的一种方式,当旺季兑现的时候,如果需求真的不是超预期的话,那么我认为是现货向着期货来贴,现货跌,期货保持稳定或者期货小幅去跌来修复这个贴水。

干货纪要全文

大概是分了三个部分,第一个部分,主要是讲一下我对全球经济结构有什么样的认识。第二个部分重点讲一下,我对中国经济现状的一个理解。第三个部分,讲下钢铁行业,就是通过整个黑色产业链的一个理解来阐释这个问题。

全球经济结构分析

这张图我在做钢贸的时候,应该是在2010年左右我看到这张图,对我来说这张图是非常震撼的,我一直用到了现在。他对全球各国的经济位置和各个经济形态的位置表明的很非常清楚。

欧,日,美这三国作为一个消费国他们应该属于金字塔塔尖的国家,中国作为一个生产国包括东南亚地区包括印度也是生产国,作为一个中间环节。下面是资源的国家。所以这张图说明就是这三个类型的国家的经济状况整体走好以后才有可能出现大的牛市。

我对比了一下美国,日本,包括欧元区的GDP。那么大家可以明显的看到目前市场的状况到底是什么样的,欧元区的整个地区的GDP并不是表现的非常良好,比如美国和日本也是在一个缓慢的一个恢复期当中,包括他们的CPI的表现,包括美国的新增就业和初次申请失业率人口的数量。整个来表现来说欧美日经济处于一个经济的恢复期而不是扩张期,如果是一个扩张期的话,对作为生产国的中国是非常有力的。

我国GDP的情况,属于一个增速下滑的一个阶段,包括进出口额度工业增加值的额度。2016年这个行情的话,就是供需错配的关系,包括大量的资金投入所带动的这个市场,2017年是否会出现这种情况主要看货币政策和整个经济扩张的这一块。资源国我拿巴西来做对比,巴西的GDP,包括巴西的当月出口的数据,都处于调整的状态。

那么目前的经济结构的情况,从资源国,生产国到消费国的话,每一个国家都是不同的,所以目前不会出现像07,08年那种大牛市。每一个国家都在进行一个调整,包括中国在内都在进行一个调整。

中国当下经济现状分析

下面我主要说一下中国的现状是什么样的。

过去30余年的高速发展属于投入式发展,目前来看,投入式发展的边际效应降低了。持续性也就降低了,所以中国才会近期出台了供给侧改革这样的事,2009年四万亿的投入,我们可以反思一下四万亿所解决的问题和带来的问题。

说很多的观点都说四万亿的投入的弊端是非常大的,但是在当时的情况下整个全球的需求都不好,中国当时是一个出口和投资导向型的一个国家,如果当时不拉动内需的话当时中国的经济已经就崩溃了。在那时候大家可以看到2008年的经济危机下有多少钢厂把高炉停掉。每个行业破产率有多少,多少企业不能生产,所以2009年的四万亿投入是非常有必要的。这个四万亿的投入相当于他把后十年左右或者后五年左右的投入集中在2009年。

在2009年到2011年,这个投入全部投入完毕。那么它是一下子就透支了后期的市场发展就是近十年一个缓慢的增长的这种调配的这种空间。所以所带来的弊病就是说我们在供给端出现了很多过剩的产能,这就是我们为什么就说在这个过剩产能当中就说现在要供给侧改革。它所带来的弊病是当时把需求的确拖起来,把中国经济拖住了,但是后面的问题是现在供给侧改革的一个问题。

坚持供给侧改革为什么在2016年的时候有十万亿的投入,它所解决的问题和带来的问题是。2014、2015年整个中国经济的行业包括GDP的增速有失速现象。所面临的最大的问题是企业效益的增速底和GDP的增速底都在不断的下滑,这样的话中国经济面临的是双底下滑的态势,国家肯定是不愿意看到这个情况。

在2015年底到2016年投入了十万亿去拖效益底,要用企业的效益底来迎接增速底的下滑。2016年就出现了这个行情,就说国家大量的投钱又坚持供给侧改革,煤炭,绝代双焦是最明显的。从大的方向上来说,供给侧是国政方针。这个供给侧改革所提出来的是在2013年左右,就说2013到2023年或者2025年左右,这么长的时间段都会进入供给侧改革的时间。

后期会不会还有大的投入这需要看企业的效益底。如果效益增速再下滑企业不盈利的情况下,国家就会投入,如果企业效益都转好了国家会一点点收钱。今年的情况2016年那么多企业效益都是上升的比较快,包括房地产行业这种整个的去杠杆,就说房地产这一块效果都比较好。在2017年目前来看整个的货币政策和国家的经济政策上来说都是在逐步往回收的。所以2017年如果像再出现2016年那样就说在黑色产业链那样的行情基本都不太可能。

供给侧改革的核心是什么?就是三去一降一补,这三去一降一补的核心是什么?其核心是去杠杆所有的都会围绕着去杠杆来做。杠杆不能有效的转移,或者杠杆不能有效地降低的话对于经济后期的发展会出现很大的风险。在2016年最大的特点是杠杆率的转移,特别是房地产行业,房地产行业的杠杆基本上都转移到老百姓手里了,负债的整个规模并没有减少,但负债率这一块的转移,对于中国经济来说是稳定的一个核心。

在2017年再往后的十年或者二十年的过程当中,基本上是中国和美国进行竞争的一个时期。

出现这种情况的原因就是2008年的金融危机后,美国发现金融化是持续不了的。所以美国步入了一个去金融化入实体的一个战略方针,包括奥巴马的政策都是这样政策。为了还能掌控全球经济,美国在加强自身消费能力,包括特朗普上台后引进来或者减税,包括制造业回国。

中国经济是以房地产为核心的。它是在去房地产的整个杠杆而让资金进入实体,包括银行都是要往实体企业去投入。产能过剩这种现象那怎么办,就通过一路一带这种国家政策输出消费能力来加强全球化,这也是习近平主席在前一段时间G20讲话或者是在达沃斯讲的进行全球化的这一块。

中国整个三十年的经济发展的核心就是房地产。房地产是一个蓄水池,所有超发的货币都基本上进入到房地产行业。那么对于房地产行业来说钢铁行业是秘密相关的。基本上粗钢的产量与房地产包括固定资产投资的相关性,从长期来看是高度相关。

前两部分给大家说的就是全球经济和中国在其中位置的一些看法,以及中国经济的现状,包括为什么要执行供给侧改革的原由,就是通过供给侧改革加强内部的消费,转变成为一个消费型国家。主要是增加企业的效率来获取收益,而不是从投入当中去获取收益。

在这个经济转型当中对于整个中国经济来说,某一些行业,比如钢铁,煤炭这些行业,他都是比较过剩的一个行业或者是严重过剩。包括去年的276以后,国家还是强调煤炭行业是一个严重过剩的一个行业。为什么这么说?就是GDP是下滑的,说明后面对煤炭的需求,对钢铁整个行业的需求也同样是下滑的,因为他是通过刺激才带来的一个上涨。所以在这里去产能这个任务肯定不会减。

钢铁行业现状分析

后面我说一说,目前钢铁行业的现状,也是这一次主要和大家分享的一些内容和探讨那些内容。

当下最核心的问题是高库存,高利润,高供给。

我觉得这个三高问题是对应需求的一个最大的问题。需求到底是如何或者是三高的问题到底是不是一个问题?我会逐一给大家解释。

整个的黑色产业链当中钢铁行业的一个库存的水平处于哪一个阶段。目前整体上重点企业的库存的同季比较因素来说的话,他的库存处于个中位的水平。但是对于整个经济包括没有钢贸商,没有一些资金的进入的话,它属于一个稍微偏高的一个水平。然后就是钢材社会库存看到拐头,拐头是一个正常的现象。

在这个季节上,如果钢材的库存而不出现下滑,那么后面市场的风险就非常非常大。对比过这个钢材库存包括统计数据,大家可以记一个相当好用的技巧就是,在惊蛰的前后是库存的高峰期,惊蛰过后呢就是库存的一个下降期。这之前的板材的库存应该首先降,历史上我们统计比较包括季节性的因素包括我们的统计数据来表明。之后应该是建材的库存去下降。

螺纹钢和热卷板方面,尤其现在所关注的卷螺差这个差价的一个情况,热卷板的库存一直在上升,螺纹钢库存一直在下降,包括前一段时间卷螺差已经打成了负值。最主要的原因是控制房地产所导致板材整个行业的一个下降。包括中频炉的取消对螺纹的支撑比较强一些。使得整个卷螺差从450一直下降到负值。目前有所回升。那能不能做卷螺差继续做扩大?

目前从安全边际上来讲,这个估值肯定是有问题的,可以去做扩大。但是它不能增长多少,因为主要的逻辑和驱动力来说的话它是有压力的,那么就说它能扩大多少,目前我个人来看的话就是一个加工成本比如说在150左右这样的一个加工成本,也就是它的一个比较高于正常的一个水平。

我们总结一下就是整个我去看重点企业的库存,钢材的社会库存包括螺纹钢的库存包括热卷板的一个库存,我觉得它在今年到目前为止的表现都属于一个正常的表现,只有螺纹的库存下降的比较多一些,螺纹的库存下降比较多是因为今年的基建启动的比较早特别是南方的有些基建,还有包括武汉地区山东地区,这种基建启动的比较早。

包括中频炉的取消以后,整个建材的供应量的短缺。

重点关注热卷板的贴水,因为它的边际效益的贡献不如螺纹钢。那么就观察一下综合钢厂是否把热卷的贴水去拨到螺纹上头增加螺纹的工作量,那么中长期来看如果是这样的一个情况下,螺纹钢后面也会面临一个压力。那么到那时,卷螺差你们可以考虑做扩大了,尤其从库存的角度上去考虑。如果热卷板库存稳定了,螺纹钢的库存有所上升的话我觉得从驱动力来讲从逻辑关系上来讲是可以讲的通的。

目前钢厂在盈利的状况下基本上都是用高品矿的。分享几个问题,一个是高品矿的粉矿与块矿之间的价差为什么那么小,大概是0.1个美元左右。原因是块矿的供应量与中国的整个需求量是不匹配,就是块矿的供应量大所以压制了。低品矿与高品矿之间价差的原因是因为钢厂有利润的话,他为了多图贴水所以大量的使用高品矿而抛弃了低品矿,这个差价应该在200以上。库存上到了1.3亿吨以上,这个库存当中,大家需要去分开看。

盘面上炒作的是高品位矿,和社会上所流通的这种库存需要分开看。现在就是这么高的一个库存下现货的价格反而在一个高位的原因,主要因为矿贸商的集中度太高了。那么在现有的市场下,矿贸商的集中度非常高的话。比如像瑞钢联,天物,中建材,嘉能可这些大的矿贸商所有的贸易矿的占比是非常大的,如果他们不降价的话,现货的价格是很难流畅的下跌的。他们降价的最主要的原因是需要看他们整个的资金状况到底是怎么样的,他们资金偏紧的话,或者说他们兑现利润的话,他们就会有非常大的一个降价的欲望。

目前来看,价格从700以上往下跌,其最主要的驱动力是来源于整个资金以及货币这方面的一个收缩。如果是因为销售的原因,库存的原因或者是价格的原因,那铁矿石早就跌了,不会涨到现在。盘面与这个高库存关系,大家需要去看贸易矿的总量,就是看可销售的高品位矿的贸易矿的集中度是有多少,整个期货盘面的价格是跟着贸易矿走的并不是跟着钢厂有多少库存或者矿山发多少走的。

期货盘面与现货矿基差的这种关系一定是贸易矿来主导而不是其他的,其他的都是辅助作用。那么就说钢厂进口矿库存可用天数比较进口矿的下降,在这里头钢厂已经度过冬季了。港口库存那么多。那么钢厂后期的战略我也询问过他们后期的战略是一个稳定的补库存阶段,不会出现高的补库存结果。

今天我也去做了一些内矿的调研。钢厂说是正常的补,不会在两会结束以后大量的出现补库存的现象。内矿现在在这个价格上有了很好的利润,基本上在后期都会全面去开工,如果内矿开的话,内矿的品位会更高一些,做烧结的话会比外矿更加好用一些,所以也会挤压一些外矿,这是对铁矿石非常不利的,因为供给相应的增加了。

今天收到一个日均产能数据是下滑的,我们今天也询问一下为什么会出现下滑,是因为二月份整个的环保的因素和两会的因素所造成的,在这一个时间段当中钢厂的日均产能出现了下滑。

随着两会的结束,随着春季的到来,风比较大的雾霾天气减少,钢厂的产能会逐步提高这会对整个焦炭的市场形成一个支撑,包括焦煤焦化厂现在焦煤的库存也在下降,如果说在做空铁矿石或者做空钢材的同时,我觉得焦煤、焦炭应该是一个比较好的多头配置品种,钢材的价格和矿的价格下跌的话,焦煤焦炭会跌的会慢一些。跌的慢的主要的原因就是因为整个来说钢的产能后期会往上走。

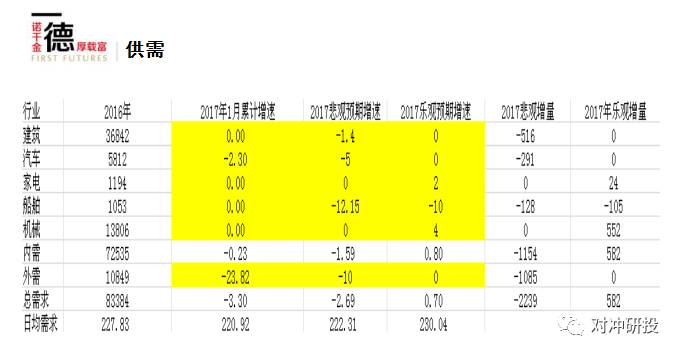

我给大家分享一个我们这边做的一个预估值的一个平衡的就说给钢的整个平衡的一个图片:

图当中如果日均整个的产能达到230万吨,整个需求状况如果是一个下滑的因素的话,那么跌价的可能性是比较确定的。现在看一下后面焦炭平均可用库存,包括炼焦煤平均可用天数的话都是表现的比较正常。钢厂这块儿焦炭的库存也是从冬季要降到一个正常的水平。

还有一个非常关心的事就是钢材的生产利润和盘面利润对比,我有很多的客户或者朋友觉得盘面的钢厂利润过高而去做空钢厂利润。目前,我认为盘面的钢厂利润有可能会持续段时间或者有可能扩张,但是钢厂的实际利润会出现一种下滑,最主要的原因是盘面的利润是及时兑现的,盘面是多少就是多少,他是同期的。

如果出现下跌的话,矿石那么高的库存,价格也是偏高的,包括整个钢厂的采购的节奏也会降低,包括内矿的整个增加的话,那么对矿石的打压会更加多一些,而盘面上螺纹钢包括成材的话,因为供给侧改革,因为预期实际需求的状况,其相对于铁矿石会偏强。但是钢厂他是生产的过程,要囤有铁矿石库存。那么不管他是三天,五天还是当天,矿石等于今天买了一个相对于明天或者后一周销售的价格。

所以在这里就说盘面的利润和实际钢厂生产的利润,我认为后期会出现劈叉的状况。整个的利润状况是有一个边际的,现在盈利性钢厂达到的比例是非常高的,高炉开工率那也是显示的比较高。这种盈利性钢厂包括我们所了解的,螺纹钢最高的将近1000元/吨,这个盈利是非常不正常的。所以利润下滑在后期是一个大的概率,如果钢厂的利润下滑那么整个行业当中所有黑色产品就是矿材焦煤焦炭的话都不会太好。

中钢协粗钢预估的粗钢日产能的情况刚才也说了一下,两会过后关心下粗钢的产能如果接近230的时候大家要注意一些,包括近期的话随着天气的转暖,高炉利用效率整个都会有所提升,在后面会有所增加的。粗钢产能的增加,大家会说对铁矿石的整个需求应该说有所支撑的,但是钢厂利润的下滑,如果去降库存的话,这对于铁矿石本身会产生不利的影响,从心态上,销售上或者兑现利润上。

今年我所了解的情况,

整个的贸易商的进入,包括矿贸商的进入,包括钢材贸易商的进入。整个的资金的进入情况是比较多的。我所了解的整个的托盘的资金应该比去年增长了100%以上,到旺季都是要兑现利润的。这种情况下只能是我比你便宜我才能出得了货,把货才能换成钱。所以大家在有利润的情况下,可能会出现在销售比较好的情况但是他的价格却是往下走。我们所研究的核心都是看整个周期的一个过程,目前所处于的一个情况是主动补库存的阶段,大的概率是主动补库存阶段的末端。在主动补库存的阶段当中,它最大的特点就是故事驱动。

行情容易反复也就是盘面震动非常厉害。大家的预期或者大家讲出来一个故事,比如供给侧改革,比如去了中频炉这些。到被动补库存的这个阶段的时候,基本面驱动下跌的概率是比较大的。现在从中长期来看,就说从三五年来看,都会处于一个主动补库存的一个阶段,但是中期的行情当中是主动补库存阶段向被动补库存阶段来发展的。我觉得两会后的行情,从钢厂的角度上来讲他会逐步去提高一些产能。

因为现在利润比较大,他现在要兑现利润。但是钢厂对于矿的态度肯定是按节奏去采购不会茫然大量补充矿,这一块我们从钢厂也了解了一下。两会以后材的销售会有一个小的高潮,特别是华北地区材的销售,我们所了解的像北京的大的建材的贸易商某些家都囤货在八万到十万吨,库存都是相对来说比较大的。我们也问过他们为什么你不卖呢,他说两会期间卖给谁啊,工地什么都受限制,销售本身不好。在销售不好的阶段或者说在没有需求的阶段的话,他们也不会去主动降价去销售。

另外一个大家还得关注一下增长了100%的托盘资金,托盘的这些也到了兑现的时候,那么会出现什么样的情况,就是钢厂供应量在两会之后增加,社会的这些供应量也会增加。那么就会成为双重供应对应需求,

目前来看的话。需求出现大的爆发式的增长的可能性概率性是比较小的。所以我不太看好后面的市场。

在这里头有一个钢价指数和基础货币余额的同比,还有一个对基础货币投放量的一个同比。基础货币的投放量一定出现拐头,包括整个信贷。一月份比较高一些,二月份昨天已经出了,大概是1.1万亿的贷款额度。整个市场的资金是在收的。包括近期我们前一段时间了解托盘的资金基本上都会提的0.2%的期,整个市场的资金是一个收减,在没有资金的情况下或者说是大家把资金都换成了大量的货的情况下,后面是兑现的一个情况。

所以我对旺季的行情不太乐观,我觉得冲破前期高点的可能性基本上没有。

从十二月份到三月份的贸易利润的情况,上海的螺纹相对比较低一些,北京的螺纹相对比较高,广州的螺纹也比较高。贸易兑现的利润的欲望就是螺纹兑现的欲望,他们能有多大的一个下跌的一个空间,投机性库存包括这些贸易商的库存他有多大了一个空间。

如果说需求出来了,到了真正的旺季,他把这一部分的利润去保住或者是降一些价保住一部分的利润的话,后面的机会就会非常少。铁矿石的库存包括像日照港的铁矿都是有利润的,天津港包括日照港的铁矿石库存,目前来说漂货美元是3.8。在这里我所知道最多的大概是15个美金左右的利润。部分的利润也会在旺季去兑现的,焦炭或者焦煤在这一块可以做一个多头配置的主要原因是他们在这儿的贸易利润环节和生产利润的环节当中几乎没有利润,尤其是焦炭在生产环节当中是没有利润的,包括他加工成副产品以后。

我给大家念一下春节后市场大涨驱动力逻辑来源:

一是国际特别是美国经济持续向好,欧洲等其他发达国家处于平稳期(欧元区2月制造业PMI初值升至56,创6年新高),二是国内一月信贷猛增给予市场信心,加之现货处于囤货待涨阶段,三是对旺季需求预期(PPP项目落地率有明显提升),四是资金助推,五是贴水过大。这五点原因是我所认为的整个春节后市场大涨的主要驱动力。

国内信贷方面,我认为二月份的信贷数据是一个正常值。那么基建包括ppp的项目,包括房地产的项目,后期可不可能有大批项目的落地,我觉得在1月份当中已经公布一些,后期只是稳定的出现并不会出现爆发式增长。在春节后拉涨的这一批资金,目前从盘面的减仓量来说,包括盘面助长的这个价格,包括盘面推动力来说,这批资金已经有明显的离场迹象。

当时是贴水过大是助推的,所以把这个贴水补了。

目前来说螺纹的贴水,包括钢材的贴水挺大,矿石的贴水还算基本上稍微偏高一些。

但是这个贴水是怎样回补的一种方式,当旺季兑现的时候,如果需求真的不是超预期的话,那么我认为是现货向着期货来贴,现货跌,期货保持稳定或者期货小幅去跌来修复这个贴水。

那么目前市场到了一个关键的时点,这个时点当时在2月20号时候就说处于旺季到来的黎明前,后期市场面临的情况,就是美国三月份加息绝对是个大概率情况;国内二月份信贷数据无论是受季节性影响还是紧缩影响会萎缩的比较厉害,当时我估计的是7000到8000亿,目前看1.15万亿我觉得还是一个正常的规模。

基础货币供应量已经开始萎缩,那么说明整个国家在收紧货币。那么收紧货币在没有钱的情况下,任何东西都涨不了,这就是我的一个大的逻辑。今年最主要的任务是金融去杠杆,所以在信贷表外业务金融去杠杆的力度也会加强,包括现在目前来说很多的托盘公司的资金银行都收的很厉害。房地产的情况肯定是不会太好的,这么限购啊这么控制啊,包括最重要的就是一二线城市老百姓手里头基本上没有钱了。

打个比方目前来说你看去年一个大涨以后现在目前的房子天津地区好一点的房子也都得在三百万左右,老百姓手里也是没有多少资金来去首付,首付他会拆借一点,但你工资收入达到多少,三百万的房子你要百分之三十的首付,那你一个月的贷款得还多少,或者是整个商贷得还多少。所以这个市场需要养一养。

基建投资计划是45万亿,看着挺大但对于2015年2016年这个数字还是有所逊色的。2017年有望出现正的增长预计规模在60万-70万亿,但是最主要的是钱从哪来,如何落地,都是一个问号。地方政府债务扩表是否可以持续,国家是否支持都是一个问号。所以他公布的这个规模到实际到底能不能达到这个规模,大家后期得关注一下。基建的情况并不是遍地开花,山东,武汉还可以,其他地方我去看了一下,算是比较稳定。

三高的问题,第一个就是2017年的库存增量目前处于2001年以来最高的比例,部分品种的增长率处于绝对的高比例,高的价格无论是从矿价还是成材的价格比去年都是处于高位的,高利润就是钢厂的利润还是盘面的利润都处于高位的。2月20号当时就看到这个问题,这个问题能持续的话我们就看投机性需求,而在盘面和贸易环节处于节节拔高的态势下,在囤货阶段库存是助长,但是到需求旺季通过需求就变为对远期需求的一种透支,目前当时的产能是220万吨左右,这在当时是可以支撑这个价格但是随着天气转暖高炉有望提高3-5个百分点。