新媒体管家

▲米筐投资提醒:本音频大小1.3M

前言:

你值多少钱,一定程度上可以用你能借到多少钱来衡量,即你在放贷人眼中可信赖的负债额。可借贷考察的标准是什么?我们如何借力这些标准把自己打造成一个自带借贷属性的流动银行呢?

希望本篇能有助于你提高自己的身价,并能借到更多金额的钱、更长使用时间的钱、更低成本费用的钱。

对个人来说,借钱的主要渠道有:银行、网贷、亲友、民间借贷。

银行:金额大、成本低、使用时间长,缺点是要求较高,要么有抵/质押物、要么对借款人的职业/行业有较高要求。

网贷:操作便捷、一部手机就能随时随地的借钱还钱,缺点是金额较少(一般5万以内,超过10万额度的极少),费用稍高。

亲友:这个既考验运气(是否碰到有钱的亲友)、又考验情商(如何八面玲珑赢得亲友信任),存在不确定性。

民间借贷:金额大、借款便捷,缺点是费用太高(年化18%较为普遍,年化24%也很正常),一般用不起,只能作为短期周转,如银行倒贷的过桥资金等。

到处借民间的钱(主要指陌生人的)、拆东墙补西墙的,较难在亲友那里借到钱(熟人间的民间借贷)——这高成本的钱都长期使用,说明窟窿太大,知根知底的亲友会担心资金安全。

有多笔、小额网络贷款或近期网贷查询征信记录较多的,较难在银行那里借到钱(跟民间借贷不同的是,网贷和银行贷款都上央行的征信系统,并可由此查询借贷/债务/违约情况)——这高成本、这么小额的钱都借来使用,且近期多次查询征信,说明借款人是多么的缺钱啊,于是就得出借款人还款能力不足的结论。

所以我们当然应按照借款额度、使用期限、成本费用来对这些借款渠道进行排序:银行>网贷>亲友>民间借贷,并按照这个先后顺序申请贷款或信贷额度,再具体些就是:信用卡>信用贷额度>银行抵/质押贷款>网贷额度>亲友借贷>民间借贷,顺序不要颠倒了,以免被放款人鄙视,拉低自己的身价。

我们需要打造一套适合自己的借贷系统,进行借贷渠道的组合,构建自己的资金舰队——聚集势能、等待时机。

无论哪种借贷渠道,无非就是在回答三个问题:你是谁?你愿意还钱吗?你有能力还钱吗?我们以最推荐的银行借贷来说明这三个问题。

个人的基本信息描述——职业/地区/婚否/年龄,不同的描述对应不同的分值,初步判断你是个什么样的人。银行最喜欢稳定的人——工作稳定/收入稳定/人身稳定,所以它们喜欢借款给中年的公务员/事业单位员工/央企国企上市公司员工,对于一般在民企的上班族来说,能证明你稳定的就只有社保/公积金及工作年限了。

▲网上流传的银行对个人信用的评分表

因此,一定要在你最稳定的时候申请信贷(额度),切莫错失机会,这是强化个人信用的最好时机,能为今后积蓄资金能量。

我们判断身边的人是否靠谱,主要依据日常的共事相处——而这构成了信用记录。贷款人判断你是否愿意还钱靠的就是信用记录——央行的征信系统及各征信公司的征信系统。

央行的征信系统运用的最广泛——所有的银行记录、绝大多数的网贷记录、民事诉讼/担保信息等都会记录在案。是的,信用卡/房贷/抵押贷/网贷等履约、逾期都能查到。

征信公司有名的就两家——阿里的蚂蚁征信(芝麻分)、腾讯征信,它们都通过自己的平台(阿里通过淘宝/天猫/支付宝等抓取;腾讯通过QQ/微信/京东等抓取)抓取大数据,通过自己的借贷平台放款(阿里的网商贷/借呗;腾讯的微粒贷),且信息不共享,“阿里的网商贷/借呗有10万额度、而微粒贷的额度却为零”也就很好理解了。

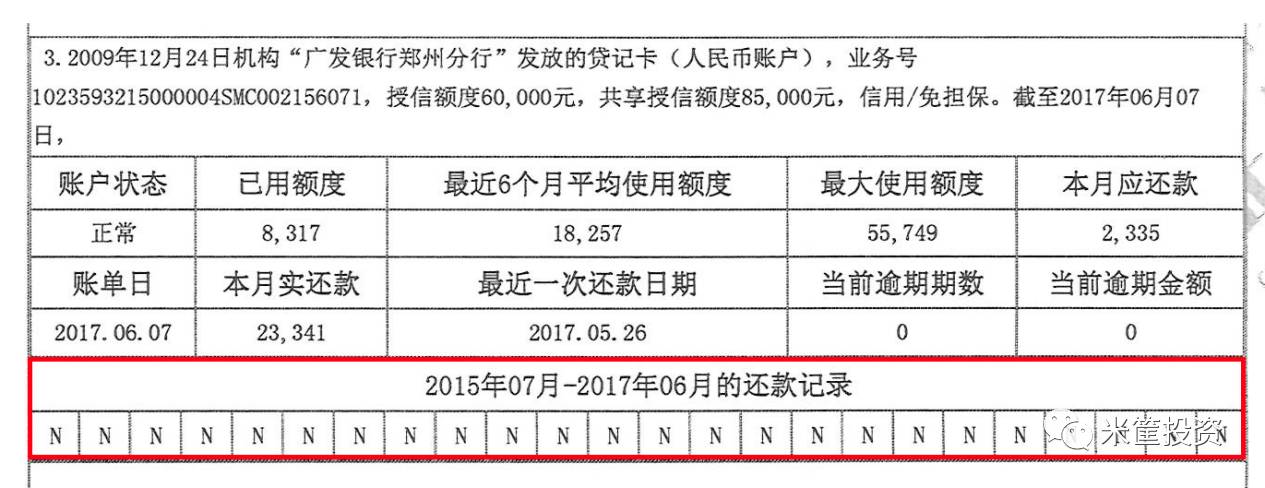

▲央行征信系统上的信用卡还款记录(N表示没有违约)

为了在多家征信公司获得高分并获得贷款额度,建议在不同的平台消费——把每一个考核的分值做足。为了留下信用记录,好让贷款机构有凭据评估你,用用信用卡、偶尔贷下款都是必要的,“无债一身轻”并不适用于金融化的现代社会。

判断你还钱能力的标准是:

你的收入如何——银行流水;

你的资产状况如何——车/房/金融资产;

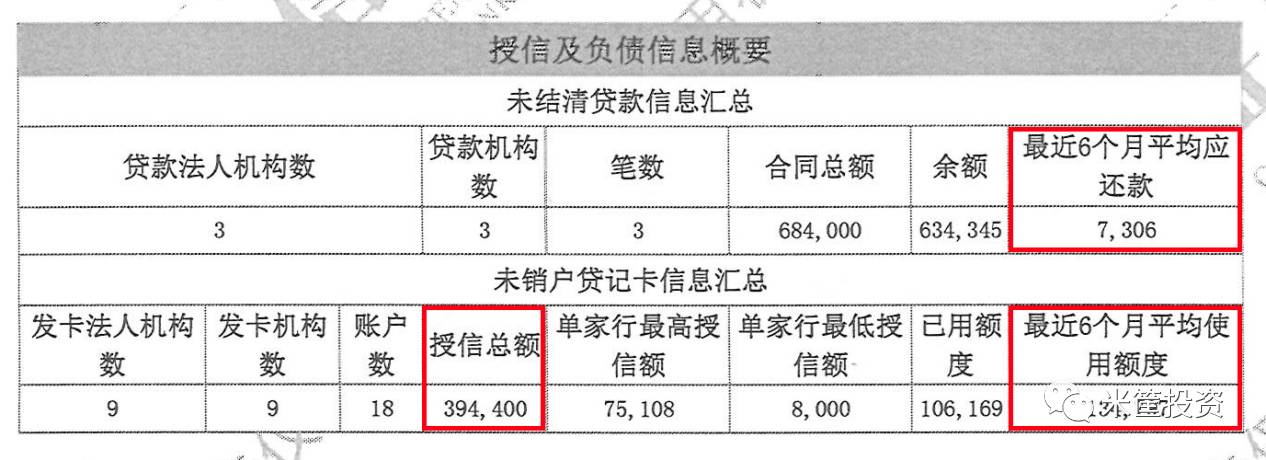

你的债务如何——征信系统上的负债额及占授信的比重。

▲央行征信系统上显示的个人债务/授信情况

在还款能力的证明中银行流水能“修饰美化”——月固定日期打款/年末打一笔大额款,以显示是兼职收入/房租收入/年终奖金等都能表明个人还款能力较强(反对恶意做假的骗贷行为)。在大额银行贷款(按揭放贷/房抵贷)前,还需要把信用贷/网贷的欠款结清或部分结清,以降低自己的负债率。

知道了放贷机构的这三个要求,我们就可在平时有意识的积累,并按此努力打造出一套完美漂亮的征信系统,争取获得更高额度/更长时间/更低成本的资金。

近二十年来,房子尤其是一二线城市的房子,其金融属性愈发明显,近乎成了个人借贷的提款机:买房时能获得一笔数额巨大/成本极低/期限极长的银行资金,高杠杆负债(最高时杠杆率达5倍,即首付20%)拿到这套房子后,就能以这个资产玩出更多的借贷花样——可按月供的一定倍数(30倍至45倍之间)获得信用贷、可把尾款结清变成全款房进行抵押贷、可以按揭增值部分直接在银行进行二次按揭贷款、甚至还有人把房子“卖给”自己的亲友获得低廉银行资金(俗称的对敲)……

近十年货币泛滥,让资产价格水涨船高,而房子既有印钞机的功能——贷款就是印钞,而绝大多数房子都有贷款;又有蓄水池的功能——因房子大量贷款,就会让社会中的钱流入汇集,房价上涨引发财富效应,就能吸引了更多资金进入,以此形成正反馈循环。

少量资金撬动大量房产,大量房产又能获得更多的资金,钱和房子间相互转化,房子的融资功能被一些人玩得炉火纯青,于是便出现了一种观点:在货币不断超发的现代货币体系下,个人应建立以房贷为核心的资产组合包——债务在货币超发下不断被稀释、钱换成房子不仅财富不被洗劫反而能吸附超发的货币,可谓一举三得。

房子的融资功能越来越被大家认可——凡有过银行借贷的人都有切身体验,只要稍微大一点的贷款都得有房子做抵押,现代金融的创新发展,让房子跟钱之间的转化日益便利(各银行提供的循环贷就是一例,给定额度、随用随取、随时归还、按日计息),房子也不仅仅为了住,它成了家庭居住、获取贷款、增加信用、吸附流动性、随时取现的超级结合体。

但房子的这种强大融资功能会是永恒的吗?答案是NO!

放贷机构是通过把钱借贷出去获取收益的——利息(自己的钱)或息差(吸储的钱),所以它要看借款人的信用和还款能力。在过去因为没有信用记录,同时人也是会变心的,所以很难判断一个人的信用情况,唯一可靠的就是借款人的还款能力,而证明还款能力的重要标准就是他拥有的资产。

在农业社会,土地就是最可靠的资产;在工业社会,资本家的工厂就是最可靠的资产;在平民消费时代,不动产——主要指房子就成了最可靠的资产;而在日益逼近的数字互联网时代,大数据评估下的个人信用会成为最可靠的资产。

是的,房子成为个人融资的得力工具只是人类历史长河中的一个小插曲——在信用记录不足、对人评估不准情况下的无奈选择,毕竟放贷人最看重的还款能力是借款人的预期收入,而不是资产,资产只是一种担保,是一种备选,且资产处理起来还麻烦。可在缺乏最优选择之下,也只能退而求其次,这才是房子融资属性的根本原因。

随着人工智能、人脸识别、互联网、数字抓取分析等技术的发展,人的信用记录、还款意愿、还款能力等都会有个更准确的评估,而此时抵押物/担保人等信用背书的工具将会弱化,大数据评估下的个人信用分将变得非常重要,那时房子的融资功能就会大大减弱。

▲越来越多的贷款(尤其是网贷)都要求查询芝麻分

有人会说,既然没有抵押物就能借款,那就使劲的借钱然后不还呗,这种想法当然幼稚。

因为在借款前,同样要看个人的信用评估分,根据分数有一个负债上限,若借钱不还款就会被拉入黑名单留下信用污点,而在讲信用的陌生人社会里一旦有了信用污点将寸步难行——就业、晋升、贷款、甚至子女教育、及日常消费等(高级酒店住宿/高铁飞机乘坐/车房及奢侈品等)都受限制。

这反过来会让借款人更自律——现在的网贷就出于这种设计,给你一个小额度,利息很高,就赌你不会欠款破坏自己的征信。

在大数据时代,人的消费/信贷/资产/就业/学历等信息会被广发收集处理,对人的评价将更客观公正,并约束、激励人们更自律,惩罚坏人、奖励好人,时代只会向前发展、越来越好。

长按二维码加作者 米筐A先生 微信

本文系网易新闻·网易号“各有态度”特色内容

未经授权禁止转载,回复“转载”获取须知。

商务合作请联系:185 0043 0043(电话同微信)