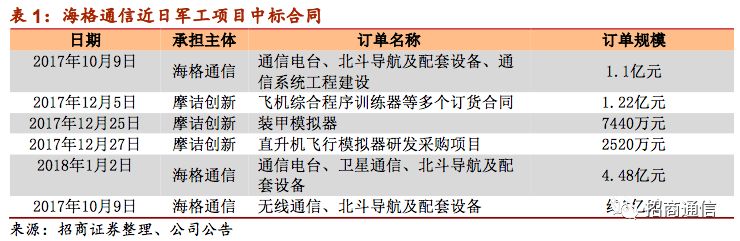

1、再中重要军工订单,印证军工业务回暖

公司此次重大合同金额约3亿元,约占公司最近一个经审计会计年度营业总收入的7.28%。预计合同供货时间为2018年及2019年相应月份,合同签订将对未来两年公司业绩产生积极影响。

在此次获得合同前三个月时间内,公司已获得的一系列军工合同,订单合计超过10.7亿元。海格通信子公司摩诘创新已研制成功国内第一台拥有自主知识产权的高等级飞行模拟器并获得首个军工重大合同(金额约1.22亿元)、装甲模拟器和直升机模拟器合同(金额7,439.8万元)、武警直升机训练模拟器中标项目(金额2,519.98万元)、无线通信和北斗导航及其配套设备合同(金额4.48亿元)。充分显示了公司在抓住传统军工业务板块恢复性增长机遇的同时,在积极拓展新领域、新市场、新用户方面取得显著成果。体现了海格通信行业的领先地位,更进一步验证了军改落地后军工订单出现全面恢复性增长的逻辑,对以军工为主营业务的海格通信来说预示着重大的发展机遇。

去年以来,受到外部环境影响,公司无线通信、北斗导航等军工信息化业务有所下滑,军工订单略有减少。随着军改逐步落地,今年四季度以来,公司已经与特殊机构客户签订多个订货合同,2018年将是北斗军工订单释放期,业绩拐点出现,公司业务将呈现快速增长态势。

2、北斗卫星迎来密集发射期,军工信息化市场前景广阔

在北斗导航领域,随着2017年11月首批组网双星成功发射,北斗三号组网拉开大幕。按照计划,2018年底前北斗将建成18颗卫星的基本系统,提供初始服务;2020年底前建成30颗卫星的完整系统,提供全球服务。北斗发展步入新时代,北斗二代系统逐步完善,“北斗三号”加速全球组网和第三代北斗芯片逐步推出,北斗将从之前主要面对军用市场向前景更加广阔的民用市场推进,芯片、终端、运营等产业链支持度将快速提升。北斗在军用和民用两个领域需求处于爆发前期,未来几年有望迎来平台系统建设和终端应用放量的密集期。

公司在无线通信、导航领域具有60余年的专业底蕴,已发展成为为国防用户及国民经济重要领域提供通信、导航信息化装备及服务的军民融合的高科技企业集团。

在军工通信和导航领域已经形成芯片→模块→天线→整机→系统及运营服务的全方位产品研制与服务能力

,

产业优势明显。公司是军民用北斗导航重要的设备供应商,在北斗导航相关特殊机构市场处于领先地位,市场前景广阔。

随着国家军队体制编制改革的完成,军工用户的采购已经出现全面恢复性增长。与此同时,海格通信作为我国军用通信、导航及信息化领域最大的整机和系统供应商之一,用户覆盖广、全频段覆盖、产品系列全,在“十三五”国防信息化多个科研项目比试中成绩位于前列。随着“十三五”中后期国防信息化建设继续加强,可以预见未来几年海格通信在军工市场潜力较大。

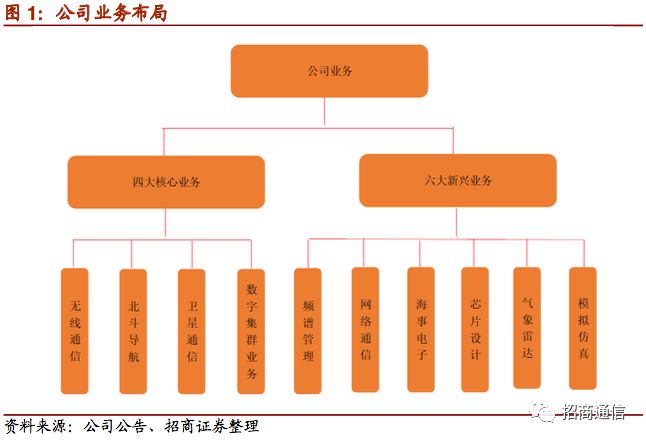

3、聚焦四大业务领域,构筑持续竞争优势

公司未来围绕四大核心业务(无线通信、北斗导航、卫星通信、数字集群业务)和六大新兴业务(频谱管理、网络通信、海事电子、芯片设计、气象雷达、模拟仿真),

沿着产业发展和资本外延两条路径着力打造无线通信、北斗导航、泛航空、软件与信息服务四大领域业务布局。

无线通信领域保持在特殊机构市场的领先地位,

积极发展民航、交通部、海警等民用行业应用市场,力争成为“频段覆盖最宽、产品系列最全”的军民用通信供应商。

北斗导航定位系统应用方面处于国内领先地位,不断巩固“芯片-模块-天线-终端-系统-运营”的全价值链服务产业平台优势。

未来北斗卫星导航将全面应用于军用和民用领域,到2020年北斗市场规模将超过千亿元,公司北斗全产业链平台将充分受益,未来几年保持高速增长并将达到20亿元收入规模。

泛航空方面,做强、做宽军用模拟仿真产品线,围绕摩诘创新,巩固现有技术和产品优势,积极布局通用航空、培训服务等民用领域;

软件与信息服务领域处于国内领先地位,通过并购的子公司怡创科技作为国内通信服务行业的领先企业之一,

在三大运营商、铁塔公司等客户的多次竞标中名列前茅,多项关键指标业内领先。

4、军工通信龙头前景广阔,维持“强烈推荐-A”评级

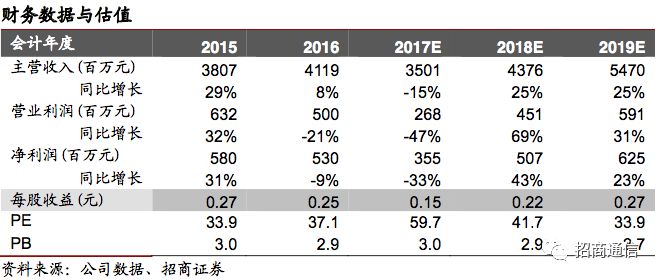

随着军改的逐步完成,前期推迟的军工订单将有望重新推进。北斗迎来密集卫星发射期,军民用北斗导航产业面临高速发展。通信服务业务受益4G网络建设与网络优化升级,未来订单将持续落地。中长期沿着军民融合及军工信息化建设高峰两条投资主线,公司作为军工通信龙头企业,将充分受益于未来5-10年我国军队C4ISR建设高峰。预计2017-2019年净利润分别约为3.6亿元、5.1亿元和6.3亿元,对应EPS分别0.15元、0.22元和0.27元,2017-2019年PE分别为59X、41X和33X。维持“强烈推荐-A”评级。

风险提示:军工订单延后,军民融合进度不及预期,资产整

合不顺。